Покупка жилья – событие радостное, волнительное и для многих долгожданное. А при покупке квартиры на этапе стройки еще и сопровождается переживаниями об успешном завершении строительства в указанные сроки. Есть сотни дольщиков, которые заключали договор о покупке недвижимости в строящемся объекте у недобросовестных застройщиков и в итоге лишились своих материальных средств, так и не дождавшись завершения строительства. Для того, чтобы обрести спокойствие и не переживать за свои кровные деньги, законодательно предусмотрена защита интересов дольщиков, которая называется – страхование новостроек. Рассмотрим подробнее наиболее часто возникающие вопросы касательно страхования новостроек, как работает данная программа, как ее оформить и другие моменты защиты интересов дольщиков.

Зачем страховать квартиру в новостройке

Довериться застройщику или оформить договор страхования квартиры в строящейся новостройке – это добровольное решение каждого гражданина, будущего владельца жилья. Учитывая большое количество строительных объектов, замороженных на этапе строительства и как следствие множество недовольных дольщиков – страхование долевого строительства от недостроя – это защита собственных материальных средств. А учитывая стоимость жилья даже в небольшом городе, потеря может стоить очень дорого. Однако, если недвижимость приобретается путем ипотечного кредитования, то страхование — это обязательное условие для одобрения займа. Эти меры помогают банку подстраховаться и не потерять свои средства если строительство объекта не будет завершено в срок, либо если фирма застройщика обанкротится. Если возникнет подобная ситуация, остаток долга будет погашен за счет страховой фирмы.

Программы страхования новостройки могут отличаться по своему наполнению рисков и возможностью включать дополнительные риски. Стандартный полис включает защиту следующих рисков:

- отсрочка срока сдачи жилья или задержка завершения строительства;

- разрушение новостройки по причинам, не зависящим от застройщика (стихийные бедствия, терроризм);

- банкротство фирмы застройщика;

- перепродажа квартиры путем мошеннических действий.

Кроме этого, многие СК предлагают включить в договор страхования дополнительные риски, которые могут включать:

- страхование внутренней отделки жилья;

- защиту права собственности;

- увеличение суммы франшизы и др.

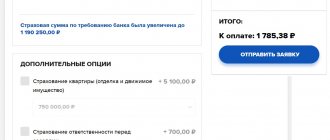

ВНИМАНИЕ! Добавление дополнительных страховых рисков увеличивает стоимость полиса.

Выбирая страховую фирму, важно найти надежную, проверенную временем и большим количеством клиентов компанию. Определиться с выбором помогут наличия таких факторов как:

- высокая оценка от рейтингового агентства РА;

- длительный срок работы на рынке российского страхования;

- положительные отзывы клиентов;

- соотношение страховых претензий и выплат по ним.

Некоторые застройщики предлагают дольщикам якобы надежную страховую компанию. Не стоит слепо довериться данному предложению, так как СК с застройщиком могут быть в сговоре и тогда при страховом случае могут возникнуть проблемы с получением компенсационных выплат.

Кто и что страхует

Договор страхования квартиры в новостройке заключается между страховой компанией и дольщиком. Страховая фирма при этом берет на себя ответственность за финансовые риски страхователя, а тот в свою очередь обязан перечислить на счет СК страховое вознаграждение.

Риски, которые фирма обязуется компенсировать, включают в себя неисполнение обязанностей застройщика перед дольщиком:

- задержка сроков завершения строительства;

- задержка срока сдачи жилья;

- отказ в возврате вложенных средств;

- банкротство или ликвидация строительной фирмы;

- мошеннические действия со стороны застройщика с фактом двойной перепродажи недостроенного жилья;

- разрушение жилья по причинам, не зависящим от строительной организации.

Статья по теме: Особенности страхования частного дома и дачи, его стоимость и оформление

При заключении договора страхования важно обратить внимание на перечень страховых рисков, которые будут компенсированы, так как многие СК берут на себя ответственность и обязательства по компенсации только при банкротстве или ликвидации строительной фирмы.

Что такое страхование имущества физических лиц, можно узнать здесь.

Более подробно о страховании застройщиков по 214-ФЗ

Строительный сектор является одним из локомотивов экономики: ежегодно в разных регионах сдаются миллионы квадратных метров жилой недвижимости разного класса. Во многом активность застройщиком объясняется механизмом долевого участия, который позволяет дольщикам снизить расходы на покупку жилья, а застройщикам избежать необходимости получения кредита под высокий процент.

Однако у долевого строительства есть большой недостаток – риск, что застройщик не выполнит свои обязательства. Чтобы снизить этот риск, на законодательном уровне были приняты поправки в 214 закон. Суть этих поправок сводится к тому, что застройщик теперь обязан предоставлять обеспечение взятых на себя обязательств. В качестве обеспечения могут выступать два документа – поручительство банка или полис страхования гражданской ответственности.

Выбор варианта обеспечения всецело зависит от застройщика, но из-за нестабильной экономической ситуации с получением каждого вида обеспечения могут возникнуть сложности.

Избежать этих сложностей можно, воспользовавшись . Наши клиенты могут оформить страхование по 214-ФЗ в рекордно короткие сроки и на самых выгодных условиях.

Чего следует остерегаться

Несмотря на большой плюс страхования жилища от недостроя при несоблюдении определенных мер безопасности можно не только переплатить за полис, но в результате страхового случая не получить выплату. Во избежание этого рекомендуется:

- Не соглашаться на сотрудничество со СК, которую рекомендует застройщик, так как велика вероятность, что недобросовестный застройщик может быть в сговоре со страховой фирмой. А это может привести в итоге к отказу в выплате. Нужно выбрать проверенного и надежного страхователя, желательно имеющего высокий рейтинг надежности А+;

- Обратить особое внимание на репутацию застройщика. Если застройщик будет иметь сомнительную репутацию или строящийся им объект будет иметь высокий риск возникновения рисковых случаев, надежная СК может отказать дольщику в заключении договора.

Кроме того, следует помнить, что, если недвижимость приобретена путем ипотечного кредитования, тарифная ставка по страховке будет выше, чем если купить квартиру за собственные средства.

Изменения законодательства

В 2014 году в ФЗ № 294 были внесены изменения, согласно которым страховка ответственности застройщика долевого участия в строительстве теперь является обязательной. Оформлением договоров занимаются сами застройщики. Они же выбирают, с кем подписывать договора: с обществом, банком, специализированной компанией.

Все участники общества обязательного страхования несут солидарную ответственность. Если сделка оформляется с банком, то много времени уходит на сбор бумаг. Обязательно уплачивается 30% залог от стоимости объекта, который служит гарантией для финучреждения. К тому же ЦБ устанавливает свои требования к таким банкам:

— минимальный срок работы – 5 лет;

— уставный капитал 200 млн;

— стоимость имущества — 1 млрд рублей.

Застройщикам выгоднее получить кредит, чем оформить поручительство. Финучреждения также не относят страхование договора долевого участия в строительстве к выгодным продуктам.

Лучше заключать договор с компанией. В условиях сильной конкуренции страховщики пытаются привлечь клиентов низкими тарифами и ценами. Ставка по таким сделкам остается фиксированной на протяжении всего срока действия договора. Страхование ответственности застройщика при долевом строительстве оплачивается после выполнения работ. Еще одно преимущество – быстрота оформления документов. Страхователем выступает сам застройщик, выгодоприобретателем — дольщик. Способ обеспечения выбирается для каждого жилого помещения отдельно.

Страхование дольщиков

Приобретение полиса страхования строящегося жилья происходит путем заключения договора между СК и дольщиком. Интересы дольщика в случае неисполнения застройщиком обязательств по договору защищаются федеральным законом «Об участии в долевом строительстве» № 214. На основании этого закона и составляется договор страхования, а также по заявлению страхователя и при предоставлении необходимого пакета документов.

При возникновении страхового случая, размер компенсации соразмерен сумме инвестиции, которые вложил дольщик в строительство. Компенсация возможна только в виде денежных средств, а не в виде нового жилья.

Срок страхования устанавливается индивидуально в зависимости от даты завершения строительства. Обычно срок страхования и срок завершения объекта – это одна дата. Если по каким-то причинам срок сдачи жилья задерживается, заключается дополнительное соглашение между страхователем и страховщиком, в котором указывается новая дата, которая берется из обновленного договора долевого участия или учредительных документов застройщика.

ВНИМАНИЕ! При оформлении договора с СК рекомендуется выбрать срок действия договора на несколько месяцев больше срока сдачи объекта.

Эффективный механизм защиты в долевом строительстве

Наиболее распространенной схемой приобретения первичного жилья является участие в долевом строительстве.

Кроме того, именно этот формат сделки является наиболее защищенным для покупателя с точки зрения законодательства. Альтернативные способы приобретения недвижимости

(такие, как, например, ЖСК или покупка по предварительному договору продажи)

не могут обеспечить защиту его интересов.

Собственно, страхование гражданской ответственности застройщика перед дольщиками является одним из целого ряда механизмов, при помощи которых покупатель имеет возможность получить назад вложенные средства, если что-то пошло не так. В случае с альтернативными методами приобретения недвижимости такой механизм не предусмотрен, поэтому у покупателя, который передает деньги под обещания (хотя и зафиксированные на бумаге)

, нет никаких гарантий, что он сможет получить квартиру или вернуть назад свои деньги.

Конечно, в случае судебного разбирательства суд примет сторону покупателя и обяжет компанию-застройщика возвратить оплаченную сумму.

Но что делать, если к моменту судебного решения компания просто перестанет существовать или менеджмент исчезнет в неизвестном направлении, обнулив счета?

Порядок оформления страховки недвижимости от недостроя

Для заключения договора страхования недвижимости от недостроя нужно пройти несколько этапов:

- Во-первых, как уже было сказано ранее, необходимо выбрать надежную компанию, предлагающую услугу по защите строящейся недвижимости.

- Во-вторых, необходимо выбрать программу страхования.

- Следующим шагом станет установление страхового покрытия, которая бывает соразмерна сумме инвестиций в приобретаемую недвижимость или стоимости банковского кредита на покупку жилья.

- При наступлении страхового случая будет компенсирована именно эта сумма.

Статья по теме: Особенности страхования титула при покупке недвижимости

Одним из главных условий для заключения договора со СК является предоставление полного пакета документов, которые требует страхователь. Стандартный пакет документов включает в себя:

- договор между строительной организацией и дольщиком;

- разрешение местного самоуправления на строительство объекта;

- договор аренды земельного участка, на котором будет строительство дома;

- квитанция или чек об оплате инвестиционного взноса;

- учредительные документы застройщика.

Страховая компания тщательно проверяет все документы, касающиеся деятельности застройщика для того, чтобы убедиться в его благонадежности. Проверку производит специальный эксперт и результат этой проверки действителен в течение 2-х месяцев. Если в этот период не будет подписан договор, необходимо будет пройти всю процедуру заново. Эти действия идут как на благо самого страхователя, так и дольщика.

Об особенностях страхования застройщиков можно узнать здесь.

Страхование долевого участия

Страхование долевого участия в строительстве ранее было правом, а не обязанностью застройщиков. Но с 2014 года все изменилось, и теперь они обязаны осуществлять данную процедуру. В противном случае это нарушение законодательства. Норма содержится в ФЗ №214.

Страхование полной ответственности застройщика при долевом строительстве осуществляется следующим образом:

- с помощью общества взаимного страхования;

- при участии кредитного учреждения;

- с помощью страховой компании.

Если застройщик осуществляет страховку с помощью общества, он вынужден оплачивать членские взносы. Участники несут коллективную ответственность. Страховка от банка используется редко, так как требует соблюдения более серьезных условий от обеих сторон. К примеру, заявителю понадобятся много документов и оплата залоговой суммы.

Страхование застройщиком долевого строительства с помощью финансово-кредитного учреждения подразумевает наличие дополнительных ограничений. В первую очередь они касаются банка.

- Учреждение должно осуществлять свою деятельность минимум 5 лет.

- Капитал банка – не менее фиксированной суммы (200 млн рублей).

- Стоимость общего имущества учреждения – не менее 1 млрд рублей.

Найти банк, подходящий под выдвигаемые законом требования, непросто. Многие строительные компании предпочитают оформлять кредиты, к которым автоматически оформляется страховка. Но тогда дольщикам сложно получить компенсацию при наступлении страхового случая.

Страхование строительства компанией чаще всего осуществляется с помощью фирм, имеющих лицензию. Не нужно платить залог, процентная ставка не меняется в течение всего периода. Если наступит страховой случай, дольщики имеют право на получение средств.

Справка: все расходы по оформлению и оплате страховки застройщик берет на себя. Но дольщики имеют право потребовать предоставления информации об условиях страхового соглашения.

Обеспечение выплат осуществляется и с помощью Росреестра, ведь отношения застройщика и страховщика должны быть зарегистрированы. Регистрируется соглашение как официальный документ, содержащий необходимые для сотрудничества условия. Правило касается и ДДУ. Без этого дальнейшие взаимоотношения невозможны, о чем сказано в ФЗ №214.

Оформить страховку могут и сами дольщики. Это разрешено законом, но такая процедура является добровольной, а не обязательной. В этом случае участник выступает как выгодоприобретатель и страхователь одновременно. А в роли страховщика выступает строительная компания, то есть застройщик.

Стоимость страхования

Стоимость полиса на строящуюся недвижимость зависит от того, какой страховой тариф будет применен. На размер тарифа влияют результаты проверки документации застройщика (об объекте строительства, учредительные документы, разного рода разрешения и т.д.) и оценки рисков возникновения страховых случаев. Также, на цену страхового вознаграждения влияет стоимость недвижимости, на каком сейчас этапе строительства находится объект и сроки сдачи недвижимости в эксплуатацию.

На тарифный процент также влияет сумма инвестиций. Стоимость недвижимости, которую оплатил дольщик, обычно равна сумме страхового покрытия. Обычно берется 2% от суммы инвестиции в год. Если высокий риск возникновения страхового случая, процент может возрасти до 6% в год.

Страховые выплаты

Главное правило для получения страховой выплаты – своевременное обращение с требованием возместить ущерб в сроки, законодательно указанные в договоре. Законодательством установлено два периода для подачи заявления, которые зависят от причины страхового случая. Таким образом это:

- 24 месяца со дня принятия судебного решения о взыскании на предмет залога;

- до конца даты, когда было завершено конкурсное производство в отношении обанкротившейся строительной организации.

Компенсация выплачивается в полном объеме, если причиной рискового случая признано банкротство организации. Эту сумму невозможно взыскать с фирмы банкрота, поэтому настоятельно рекомендуется застраховать недвижимость, так как компенсацию в таком случае будет выплачивать СК.

К заявлению с требованием возместить ущерб необходимо приложить доказательную базу – пакет документов:

- документ, подтверждающий, что дольщик не получил возврат средств от застройщика;

- документ, подтверждающий, что жилье не было передано застройщику;

- паспорт страховщика;

- квитанции об оплате страхового взноса;

- документы подтверждающие право собственности;

- документ подтверждающий, что был факт страхового случая;

- результат экспертизы и оценочная сумма ущерба.

Точный список необходимых документов можно уточнить у сотрудников страховой компании.

Изменения в законе и компенсационный фонд

Компенсационный фонд долевого строительства (фонд защиты прав дольщиков) создано государством в целях защиты дольщиков от финансовых потерь в результате неисполнения застройщиком своих прямых обязанностей. Главная задача фонда – компенсация ущерба дольщикам по договору долевого участия (ДДУ). Фонд защиты появился в 2020 году на смену страхования ответственности застройщика, которое просуществовало с 2014 года, но показало свою неэффективность. Суть работы фонда, как и в страховании ответственности застройщика – защита прав дольщиков, но с иным механизмом действия.

Статья по теме: Особенности страховки недвижимого имущества в СК «Сбербанк Страхование»

После 20.10.2017 года, на все новые объекты строительства застройщик обязан перечислять определенный процент взноса на счет фонда долевого строительства. Законодательно установлен размер взноса, который является одинаковым для всех – 1.2% от стоимости каждого договора с дольщиком. Сумма, накопленная на счете фонда, является источником для компенсации ущерба или как финансовая поддержка для завершения строительства объекта.

Кроме того, в июне 2020 года были внесены поправки в закон и теперь фонд долевого строительства обязан возместить ущерб даже если договор ДДУ был оформлен до 20 октября 2020 года.

Каковы последствия принятия закона об обязательном страховании

После того, как будет принят и официально введен закон, обязующий все строительные компании страховать ту деятельность, которую они ведут в настоящее время, ожидаются следующие изменения и реакции на подобную реформацию:

- Юридические фирмы, которые являются опорой и поддержкой застройщиков, вновь начнут копать и искать лазейки в новом законе. Как правило, опытные люди, которые являются профессионалами своего дела, их находят, чтобы впоследствии использовать в несанкционированных финансовых схемах.

- Все жилье в построенных новых зданиях будет увеличено в стоимости ровно на ту сумму, которую выплатят строительные компании в качестве страховки.

- Те люди, которые заключили договор долевого участия, в связи с вновь используемыми, так называемыми, «серыми схемами», вообще могут лишиться возможности получить свое жилье. Это может произойти даже в том случае, если здание успешно закончит свое возведение, а строительная компания при этом не обанкротится.

- Если говорить касаемо коррупционной деятельности, то, скорее всего, когда введется новый закон об обязательном страховании, строительство накроет новая волна преступности на этой почве. Причем дело коснется именно новостроек, так как именно на них будет оформляться страховка.

При этом не стоит забывать, что строительные компании должны обладать какими-то определенными финансовыми активами, которые пойдут на уплату суммы страховки нового дома. В настоящее время, чтобы застраховать новое возведенное здание, необходимо около 300 млн. рублей, что для многих компаний является неподъемной ношей. Если же строительные компании попробуют прибегнуть к помощи банков, которые рассчитают все возможные риски, то это им обойдется еще в три процента от суммы страховки. Именно такую сумму необходимо будет отдать застройщикам банку за все проведенные им аналитические работы. При этом банки могут потребовать еще и залог, которым, как правило, является земля, которая принадлежит местным властям.

Однако муниципальная организация никогда не согласится оставить в залог землю. Гораздо проще вместо земельного участка предложить банку какую-нибудь технику или что еще попроще. Однако и такой расклад событий тоже маловероятен, поскольку большая часть техники, используемой в процессе строительной деятельности, используется на основании договора лизинга. То есть фактически, техника также находится в аренде.

По этой причине подобный подход к делу также затрудняет процесс продажи квартир в новостройке. Поскольку без страховки осуществлять подобную деятельность будет невозможно, то застройщику необходимо:

- вступить в соответствующее общество, в котором единовременная выплата составляет 500 тыс. рублей;

- при этом необходимо выплатить страховой взнос, равный 1,2%-1,6%;

- строительная компания должна иметь в распоряжении уставный капитал с суммой не менее 120 млн. рублей;

- сумма собственных свободных средств должна быть не менее 400 млн. рублей.

Если застройщик не имеет страховки на новостройку, а также гарантий, которые выдает исключительно банк, то продавать квартиры по договору долевого участия ему будет строжайше запрещено.

В каких случаях могут отказать в выплате

Страхование новостроек содержит в себе множество подводных камней, которые на первый взгляд могут быть непримечательными, однако становятся причиной отказа в выплатах. Еще до подписания соглашения необходимо внимательно прочитать договор, уделяя особое внимание главе, касающейся пунктов, относящихся к страховым случаям. Часто, компании могут очень хитро завуалировать риски и в дальнейшем отказать в компенсации. Каждый конкретный случай страхового риска должен быть прописан отдельно. Например, термин «пожар» в договоре может не включать понятие «поджог» и значит, если имущество пострадало от действий третьих лиц, в компенсации будет отказано.

Кроме того, к нестраховым случаям могут относиться следующие ситуации:

- если ущерб получен по вине самого дольщика;

- если произошел пожар в квартире по причине не правильной эксплуатации техники (не закрыли газ, забыли выключить утюг и т.д.);

- при страховом случае, возникшем в результате военных действий.

Также в выплате может быть отказано если дольщик:

- предоставил неверную или заведомо ложную информацию о себе;

- не оплатил страховое вознаграждение.

Во избежание проблем с получением выплаты, рекомендуется до подписания договора обратиться за консультацией к компетентному юристу.

Формы страхования ответственности застройщика

В 2014 году страхование гражданской ответственности застройщика стало обязательным (федеральный закон №214-Ф3, статья 15.2). Сама страховка предполагает невозможность достроить объект застройщиком по той или иной причине, в таком случае страховка компенсирует все “потерянные” средства дольщиков.

Принципиально разных форм такой страховки сейчас предоставляется лишь две: обязательное и добровольное страхование застройщиком. Разница между ними весьма ощутима:

В случае добровольного страхования, объем полученных по страховке средств зависит только от суммы взноса дольщиков (чем больше дольщики вложат в строительство — тем больше будут страховые выплаты при необходимости). При обязательном страховании суммы выплат не будут напрямую зависеть от процента финансирования дольщиков.- Добровольная страховка предполагает наличие конкурсного управления при отказе застройщика продолжать работы. При обязательной же страховке дольщики получают компенсацию из страхового фонда;

- Добровольная страховка в определённых ситуациях может предполагать отказ от компенсации и выплат, обязательная страховка же не может быть прекращена.

- Договор о добровольной страховке может быть изменён в ходе строительства, обязательная страховка имеет постоянные правила, которые не могут быть изменены с момента подписания.

Также, страховка может быть разной в зависимости от гаранта страхования. Это может быть некоммерческое страхование рисков .Гарантом может стать страховая компания, предоставляющая такую услугу, и банк.

Существенная разница в том, что страховая компания выплачивает сумму, прописанную в полисе, и в подавляющем большинстве случаев оставляет за собой право отказать в выплате после того, как оценит застройщика “недобросовестным” и уведомит дольщика о рисках. Похожий механизм и с банками. В случае некоммерческой страховки речь идёт о механизмах Общества Взаимного Страхования, действия которого регламентируются Федеральными законами.

Что делать, если строительная компания обанкротилась

Если было объявлено о банкротстве строительной организации и предоставлены подтверждающие этот факт документы, СК обязана выплатить застрахованному дольщику компенсацию в 100% объеме. Для получения этой выплаты необходимо в указанные сроки сообщить об этом СК, подать заявление и предоставить требуемые документы.

Каждая фирма устанавливает свой перечень необходимой документации, но в стандартный пакет входят:

- документ, подтверждающий, что дольщик не получил возврат средств от застройщика;

- документ, подтверждающий, что жилье не было передано застройщику;

- паспорт страховщика;

- квитанции об оплате страхового взноса;

- документы, подтверждающие право собственности;

- документ, подтверждающий, что был факт страхового случая;

- результат экспертизы и оценочная сумма ущерба.

После рассмотрения всей документации, если СК не потребует дополнительных документов, будет принято одобрительное решение и выплата будет перечислена на счет клиента.

При оформлении любой страховки стоит взвесить все за и против, убедиться в надежности СК и внимательно ознакомиться с условиями договора. Это касается и страхования недвижимости в новостройке. Но когда дело касается покупки недвижимости, здесь всегда задействуются крупные материальные средства, а значит и высокий риск потерять большую сумму. В случае банкротства застройщика, невозможно потребовать от него возврата вложенных денег, ущерб сможет возместить лишь СК. Поэтому несмотря на то, что это добровольное приобретение, настоятельно рекомендуется оформить страховку.