Можно ли вернуть страховку по ипотеке в Сбербанке Страхование при оформлении кредита стало обычной практикой. Банковские служащие убеждают клиентов, что без покупки полиса заём попросту не одобрят. Но есть ситуации, когда на самом деле получить кредит без страховки невозможно. Один из таких случаев – ипотека. Надо понимать, что не все предлагаемые полисы нужно покупать: есть обязательные виды страхования, а есть и добровольные. Можно ли вернуть деньги за страховку, если полис не нужен?

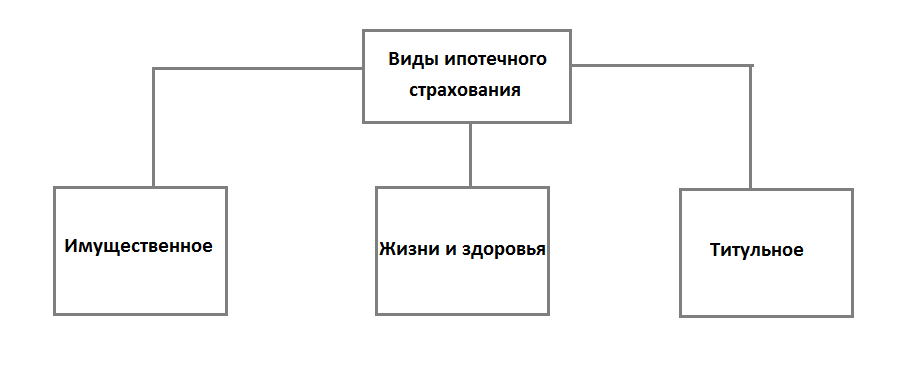

Виды страхования при банковском кредитовании

Предоставляя кредит своему клиенту, банк берет на себя определенные риски. Естественно, что он старается их минимизировать разными способами. Одним из них является страхование. И это очень актуально в случае ипотечного кредитования. Ведь ипотека выдается на длительный срок, следовательно, вероятность наступления страхового случая велика. Вот поэтому банки и предлагают заемщикам заключить договора страхования.

При кредитовании возможно заключение страховых договоров таких видов:

- Имущественное.

- Жизни и здоровья.

- Титульное.

Имущественное страхование относится к обязательным видам. При оформлении залогового кредита предмет залога необходимо застраховать. Это положение закреплено в Гражданском кодексе РФ (ст. 343) и Федеральном законе «Об ипотеке». Таким образом, при ипотечном кредитовании обязательно застраховать приобретаемую недвижимость.

Страхование жизни и здоровья – это добровольный его вид. Тем не менее, для ипотеки это весьма актуально. В период возврата задолженности (а он исчисляется порой 20-25 годами) с заемщиком может многое случиться и он может потерять платежеспособность. Но долг перед банком несмотря ни на что останется, и гасить его придется. Даже в случае смерти заемщика расплачиваться придется его наследникам. Если же оформлен полис, то страховая компания покроет задолженность при наступлении страхового случая.

Титульное страхование встречается не так часто. Обычно банк требует оформить такой полис, если по результатам проверки документов заемщика кредитный менеджер видит опасность оспаривания права собственности на недвижимость.

Правила оформления страховки в Сбербанке

В рамках ипотечного кредитования Сбербанк предлагает клиентам три варианта страховки с разными объектами.

- Имущественное: страхуется залоговое жилье от порчи и утраты.

- Титульное: объектом страхования становятся права залогодателя на жилье (что особенно актуально при покупке жилья в ипотеку на вторичном строительном рынке).

- Добровольное (жизни/здоровья): объектом страхования является заемщик, а страховыми случаями – потеря трудоспособности в связи с ухудшением здоровья и смерть.

- Комплексное: совмещает несколько вариантов страхования.

Последний вид страхования сотрудники Сбербанка предлагают чаще всего, умалчивая о том, что он требует от дебитора бо́льших денежных трат. Фактически страхование навязывается клиентам без пояснения того, что такая страховка необязательна.

Срок действия страхового полиса по умолчанию составляет 1 год. Затем заемщик должен продлить его (и повторять эту процедуру ежегодно до окончания срока ипотечного договора). В качестве варианта он может воспользоваться долгосрочной программой «Защищенный заемщик» от Сбербанка.

Конкретные условия оформления договора страхования зависят от разных факторов: вида страховки, выбора страховой компании, общей суммы ипотеки и сроков ее погашения. В наиболее общих чертах можно говорить о том, что:

- Заключить договор страхования может любой дееспособный гражданин РФ старше 18 лет;

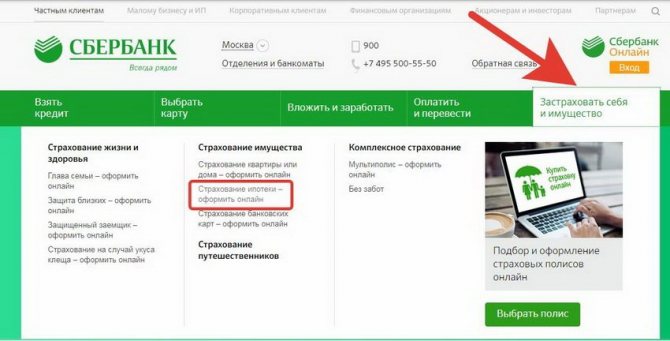

- Оформление страхового полиса в основном осуществляется через сайт Сбербанка онлайн;

- Договор заключается с использованием цифровой подписи.

Частные случаи страхования требуют от страхуемого предоставления разных документов. Так заемщик, оформляющий договор страхования жизни и здоровья, обязан подтвердить, что ранее не перенес инфаркт миокарда или инсульт, не страдает циррозом печени, гепатитом С, не является ВИЧ-инфицированным. Клиенты, не отвечающие этим условиям, могут быть застрахованы только от несчастного случая.

Объективно страхование при оформлении ипотеки может быть выгодно дебитору, банку, государству.

- Для дебитора согласие на страхование повышает шанс получить ипотеку и снижает возможные риски по оплате кредита.

- Банкам обеспечивается покрытие убытков по кредитам с высокой степенью риска (а долгосрочная ипотека – как раз такой случай).

- Государству выгодна стабилизация системы ипотечного кредитования.

Смотрите на эту же тему: Анкета на ипотеку банка ВТБ 24 — образец заполнения и бланк для скачивания

При сотрудничестве со Сбербанком следует ожидать того, что он будет рекомендовать воспользоваться услугами своей дочерней страховой . Однако Сбербанк работает и с другими аккредитованными в нем компаниями.

Прежде чем соглашаться на оформление страховки, следует ознакомиться и с их условиями. Есть вероятность, что ставка в них будет ниже, чем в Сбербанке.

Рассматривать условия разных страховщиков стоит, так как ставка по страховке считается на основе общей суммы ипотеки. В итоге заемщик должен выплачивать по страховкам достаточно крупные суммы.

Важно. Если при оформлении ипотеки сотрудник Сбербанка будет настаивать на оформлении личной страховки через «Сбербанк Страхование», можно возразить, что страховка оформляется в любой компании, аккредитованной в Сбербанке. В сложных случаях можно потребовать с сотрудника мотивированный отказ, скрепленный его личной подписью и печатью банка.

Можно ли отказаться от страховки по ипотеке и как это сделать?

Отказаться можно только от страхования жизни и здоровья. Причем заемщик имеет право сделать это в любой момент.

Какие документы потребуются

Для того чтобы оформить расторжение договора, потребуются такие документы:

- Паспорт заемщика.

- Заявление, в котором клиент изъявляет свое желание вернуть страховку по ипотеке.

- Страховой договор.

- Справка об отсутствии задолженности перед банком – при досрочном погашении кредита.

После подачи этих документов банк произведет перерасчет страховки и вернет ее остаток заемщику.

Как написать заявление

Этот документ можно составить в произвольной форме. Но есть информация, которую нужно отразить в нем обязательно:

- Полное наименование и реквизиты страховой компании, с которой заключен договор.

- ФИО, паспортные данные заемщика, его регистрация.

- Дата и номер страхового договора.

- Описание обстоятельств заключения договора и причина, по которой клиент желает его расторгнуть.

- Указание клиента на возврат страховки (полный или частичный).

Также необходимо юридически обосновать свою позицию, т.е. указать, на основании каких нормативно-правовых актов намерения заемщика законны. В конце заявления обычно указывается, что в случае отказа клиент будет решать вопрос в судебном порядке.

Порядок возврата страховки в разных случаях

Как уже было сказано, вернуть страховку по ипотеке в Сбербанке можно в любое время.

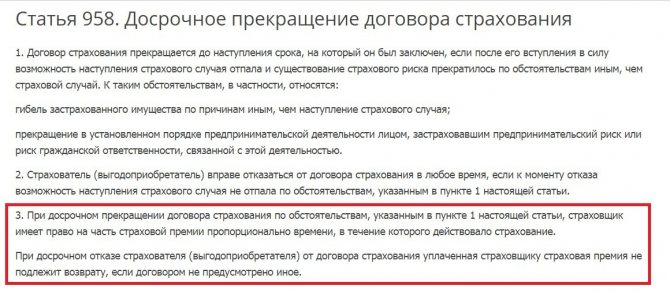

При досрочном погашении

Если заемщик погасил задолженность раньше указанного в договоре срока, то он имеет право вернуть страховку (ее неизрасходованную часть). В таком случае действовать нужно так:

- Изучить условия договора кредитования. Если там оговорено, что страховку по ипотечному кредиту можно вернуть при досрочном погашении или же такой пункт отсутствует, то это значит, что вернуть деньги можно. Однако может быть указано, что в подобной ситуации возврат не делается. Тогда решить вопрос можно только в суде.

- Определить примерную сумму, подлежащую возврату. Вообще это не является обязательным, поскольку банк сам определит точный размер к выдаче клиенту. Но если уж начинать борьбу за денежные средства, то нужно хотя бы примерно понимать, о какой сумме идет речь.

- Написать заявление на возврат и подать его в банк или в страховую компанию. Адресат зависит от того, кто указан в ипотечном договоре в качестве выгодоприобретателя, то есть надо выбрать организацию, которая была бы получателем денег при наступлении страхового случая.

Если предприятие не увенчается успехом, то остается только один вариант – восстанавливать свои права в суде.

После своевременного погашения

В этой ситуации есть только один вариант, как вернуть страховку по ипотеке. Клиенту придется доказывать, что эта услуга была ему навязана. Тогда действовать нужно таким образом:

- Внимательно изучить положения страхового договора в части их соответствия нормативно-правовым документам. Тем самым можно попытаться признать их недействительными.

- Точно так же проанализировать ипотечный договор, особенно в тех пунктах, где говорится о страховании.

Такой случай достаточно трудный, поэтому лучше заручиться поддержкой грамотного юриста.

Во время выплаты кредита

Если заемщик считает, что услугу ему навязали и в полисе он не нуждается, то самый лучший вариант – расторгнуть страховой договор в течение «периода охлаждения». Он составляет 14 дней от даты подписания договора. В таком случае нужно действовать так:

- Изучить договор со страховой организацией, особенно те пункты, где оговорен порядок заключения и расторжения сделки.

- Оценить, какие последствия могут быть после того, как договор будет расторгнут.

- Подать заявление об отказе от страховки в банк или в страховую компанию.

- Дождаться ответа от страховщика, который должен поступить не позднее, чем через 10 дней.

- Если последует отказ, то нужно обратиться в Роспотребнадзор.

- Дождаться ответа оттуда. Это может занять до трех месяцев.

- В случае если страховая или кредитная организации не согласны с требованиями Роспотребнадзора, они имеют право обжаловать его решение.

- Получить окончательное решение. Если оно будет отрицательным, то можно подать иск в судебную инстанцию. К иску следует приложить все документы, полученные на предыдущих этапах.

По решению суда договор страхования будет расторгнут.

Способы возврата страховки

Чтобы вернуть средства от страховки, необходимо обратиться с заявлением в сам банк (если он реализует страховые пакеты), либо в страховую компанию. Второй вариант предпочтительнее, поскольку позволяет решать вопросы не через посредника и получать только достоверную информацию.

При досрочном расторжении договора, заявление на возврат страховки пишется в офисе банка и прикладывается к досье клиента. Например, в Сбербанке страховка оформляется на весь срок займа, поэтому ее возврат при досрочном расторжении достаточно распространен. Отметим, что деньги возвращаются по заявлению клиента, так как полис заключен в страховой компании и по сути отношения к кредиту не имеет, он только лишь защищает финансовые интересы при наступлении страховых случаев.

Кстати, есть возможность получить налоговый вычет с полученных сумм. Так, ипотека и начисленные по ней проценты по идее облагаются налогом на доходы физических лиц (НДФЛ), а, следовательно, вычет в размере 13% можно вернуть через налоговую инспекцию. Для этого нужно заполнить декларацию в стандартном режиме и подать документы в Налоговую. Сегодня процедура производится и в электронном виде.

Вернемся к страховке. Вернуть ее спустя год после получения кредита тоже можно, но будет уже сложнее. А после выплаты кредита – и вовсе невозможно, поэтому обращение в банк должно быть своевременным. Поэтому при подписании договора необходимо тщательно его изучить. И не только договор кредита, но и договор на страховку.

По каким причинам могут отказать в возврате страховки

Основные причины, по которым банк или страховая могут отказать в расторжении договора страхования, таковы:

- Заемщик подал заявление об отказе от страховки в банк в то время, когда соглашение было подписано со страховой компанией.

- В договоре нет пункта о том, что заемщик имеет право отказаться от страховки.

- В договоре прямо указано на то, что договор страхования не может быть расторгнут. Такое может быть, если страховка была приобретена до 1 июня 2020 года.

В любых других ситуациях отказ банка неправомерен. Тогда заемщику нужно обратиться в территориальное отделение Банка России. В заявлении следует указать, что кредитная организация нарушила указания ЦБ РФ. Вполне вероятно, что в таком случае удастся урегулировать вопрос без обращения в суд. Иначе придется подавать исковое заявление.

Как осуществить возврат страховки по ипотеке

Есть типичные случаи, когда возврат страховки стоит наиболее остро. Это досрочное погашение ипотеки или ее рефинансирование и смерть заемщика.

Дебитору также неплохо иметь заранее разработанный алгоритм действий, если Сбербанк станет навязывать услуги страхования, выдавая добровольное за обязательное.

При досрочном либо плановом погашении ипотеки

Возврат суммы страховки при плановом погашении ипотеки невозможен. Если же жилищный кредит был погашен досрочно, дебитор должен получить назад часть выплаченной им страховой суммы. Она рассчитывается пропорционально времени, которое он выиграл от общего периода кредитования, расплатившись раньше окончания срока ипотеки.

Чтобы получить назад часть денег по страховке, нужно обратиться в страховую компанию с заявлением, к которому приложить копии банковских документов, свидетельствующих о полной выплате ипотеки.

После смерти заемщика

Родственники (наследники) усопшего должны предоставить в банк и страховую компанию в качестве доказательного документа свидетельство о смерти дебитора. Дальнейшее развитие событий зависит от включенности или невключенности смерти в перечень страховых случаев. Если смерть дебитора – страховой случай, страховая компания закрывает долг. Возврат страховых средств наследникам умершего заемщика не будет выполнен, но и они ничего не будут должны.

Если смерть заемщика не рассматривается программой как страховой случай, родственники усопшего будут вынуждены взять на себя все обязанности по погашению ипотечного долга. Все процедуры по оплате ипотеки приостанавливаются, пока не состоится вступление в права наследства.

Однако действующая вместе с ипотекой программа страхования может по неким причинам не устроить наследника. Тогда он вправе настаивать на переоформлении страхового договора на себя, а затем на отказе от него. Тогда будет осуществлен возврат части страховых денег пропорционально оставшемуся времени.

При рефинансировании

При перекредитовании можно изменить условия ипотеки в выгодную для дебитора сторону и добиться преимуществ по выплате страховки. Возможен и возврат части денег. У заемщика есть несколько вариантов действий.

- Если условия страховки устраивают заемщика, а страховая компания аккредитована не только в старом, но и в новом банке, срок действия страхового полиса продлевается.

- Если условия страховки не удовлетворяют заемщика, а страховая компания не аккредитована банком, где выполняется перекредитование, допустимо расторгнуть страховой договор и оформить страховку через компанию, аккредитованную новым банком. При расторжении старого страхового договора осуществляется возврат части денег заемщику.

Смотрите на эту же тему: Всё про рефинансирование ипотеки других банков в Россельхозбанке

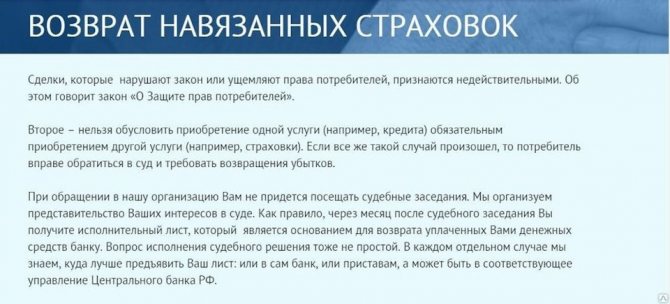

В одностороннем порядке, если навязали услугу

Очень часто клиент Сбербанка убежден в том, что без оформления страховки ипотеки он не получит. Однако страхование жизни в большинстве случаев ипотечного кредитования обязательным не бывает: банк навязывает эту услугу в расчете на получение комиссионных. Когда клиент понимает, что страховка не была обязательной, он стремится вернуть страховые деньги.

Сумма возврата будет тем больше, чем раньше заемщик откажется от страховки, подав заявление в отделение Сбербанка или страховой компании. В первые две недели с момента оформления страховки есть шанс выполнить возврат денег. Некоторые дебиторы, хорошо осведомленные в банковской политике, оформляют отказ от ненужной страховки буквально в первые часы после подписания бумаг и получения кредита.

На сайте Сбербанка нельзя найти иной информации, но на самом деле подать заявление об отказе от страховки можно и позже. Другое дело, что получится осуществить возврат только части страховой суммы.

Сбербанку невыгоден отказ дебитора от страховки, и он будет стараться затянуть признание отказа. Распространенная практика – переадресовывать заемщика в страховую компанию (а страховая компания будет направлять его обратно в банк).

Основываясь на многочисленных жалобах заемщиков, Банк России ввел период охлаждения – отрезок времени, в течение которого страхуемый вправе отказаться от навязанных ему услуг. Однако это можно сделать, только если был оформлен личный страховой полис.

Среди банков же сейчас распространена схема действия коллективных страховых полисов. Такой полис не покупается отдельным гражданином: последний лишь присоединяется к нему. Если от купленного полиса можно отказаться по закону и вытребовать возврат денег, присоединение к коллективному полису таких возможностей не дает. Отказ от него пока не имеет правового обоснования.

Полезные советы

При заключении любого договора необходимо перед его подписанием внимательно читать его. При ипотеке в Сбербанке следует особенно тщательно изучить пункты, касающиеся страхования. Здесь очень поможет обращение к квалифицированному юристу, который подскажет, как лучше действовать.

Важно то, как сформулирован параграф договора, описывающий пользование страховкой. Там может быть сказано, что страховой полис действует в течение срока кредитования. Это значит, что в случае досрочного погашения ипотеки заемщик больше не будет должником банка, поэтому и в страховке он не будет нуждаться.

Можно обратить внимание банка на то, что предметом договора страхования является уплата страховщиком денежных средств за страхователя при наступлении определенного случая. Если же на протяжении кредитного периода таковой не наступил, то клиент может претендовать на возврат страховки по ипотеке.

- Читать также: Оплата договора страховки по ипотеке через Сбербанк Онлайн

Что делать в случае отказа?

Заявка на возврат премии рассматривается в течение 30 дней. В отдельных случаях этот период может быть продлён до 2 месяцев. Длительные сроки рассмотрения связаны с тем, что пакет документов должен быть одобрен специалистами головного офиса, располагающегося в российской столице. Если страховщик отказывается возвращать денежные средства, то нужно требовать официальный ответ, в котором указана причина отклонения заявки (она фиксируется в письменной форме). После этого страхователь может составить исковое заявление и подать его в суд.