Линейка ипотечных программ

Банк ВТБ предлагает ипотечное кредитование заемщикам любой категории.

Ипотека в широком понимании подразумевает получение денежных средств под залог недвижимости. Такой кредит может быть направлен на покупку жилья или его части, а также на постройку дома, ремонт или любые иные цели, при этом заемщик имеет право предоставить в качестве залога имеющееся или приобретаемое жилье.

Как один из ведущих банков в области жилищного кредитования, ВТБ 24 предлагает своим клиентам широкую линейку ипотечных услуг:

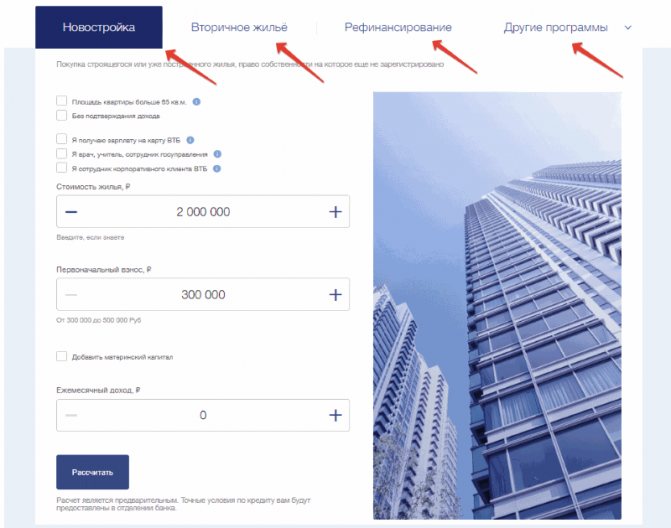

- «Новостройка» – кредит на покупку строящегося или уже построенного, но не зарегистрированного жилья;

- «Вторичное жилье» – кредит для приобретения квартиры на вторичном рынке недвижимости;

- рефинансирование – программа для перевода ипотечного займа из стороннего банка на более выгодных условиях;

- военная ипотека – для участников военной накопительно-ипотечной системы (НИС);

- «Под залог недвижимости» – крупный заём на любые цели, выдаваемый под залог имеющейся в собственности недвижимости;

- «Залоговая недвижимость» – программа для покупки квартиры, дома или участка, находящихся в залоге у банка.

Дополнительные опции потенциальным потребителям:

- «Победа над формальностями» – возможность подать заявку на жилищный заём при минимуме документов за счет увеличения ставки и первоначального взноса;

- использование материнского капитала – опция для молодой семьи с двумя или несколькими детьми, позволяющая получить ипотеку в ВТБ практически без первого взноса, применив в этом качестве сертификат на материнский капитал;

- «Больше метров — меньше ставка» – специальная программа ВТБ, позволяющая снизить ставку по займу при приобретении квартиры в новостройке или на вторичке площадью от 65 кв. м.

Нуждающиеся в улучшении жилищных условий сотрудники ОАО «РЖД» могут получить корпоративную субсидию и оформить ипотеку для железнодорожников в ВТБ 24 на льготных условиях и без первоначального взноса. Подробности — на сайте компании www.zdi.ru.

Ипотечные программы

ВТБ осуществляет кредитование на протяжении многих лет, поэтому успел разработать ипотечные продукты, пользующиеся спросом у разных категорий граждан. У каждой программы есть свои особенности и ограничения.

Покупка жилья

Относится к классической программе по ипотеке, которая доступна каждому гражданину. Она не предполагает льгот, но из-за доступности ее выбирает 40% заемщиков.

Общие условия следующие:

- Ставка – 10,7% – 11%;

- Первый взнос – 20%;

- Сумма от 600 тыс. рублей на 30 лет вне зависимости от того, первичное или вторичное жилье.

Данный вид доступен в рублях или в другой валюте, предлагаемой банком.

Ипотека без подтверждения дохода

Необязательно иметь официальный заработок для того, чтобы получить крупный займ на покупку недвижимости. Граждане, не имеющие возможности подтвердить документально свои доходы, должны внести первый взнос в размере 30-35% от цены за имущество на рынке. В таком случае шансы на получение положительного ответа повышаются.

По причине того, что банковское учреждение значительно рискует, условия получения ипотеки в ВТБ становятся более жесткими. Каждый месяц граждане будут вынуждены вносить оплату по высокому проценту, если сравнивать с трудоустроенными клиентами официально.

Больше метров меньше ставка

Положительное в данном типе кредитования то, что займ выдается на уютные и просторные квартиры, где площадь превышает 65 кв.м. Такой программой пользуются чаще семьи с детьми.

Стандартные условия:

- Сумма составляет до 60 млн рублей;

- Процент – 9.2%;

- Первый взнос – 20%;

- Сам кредит берется на 30 лет.

Смотрите на эту же тему: Как оформить ипотеку в Сургутнефтегазбанка в [y] году? Условия ипотечных программ и ставки банка

Но имеется один нюанс в виде обязательности в оформлении комплексного страхования. Также следует оплатить первый взнос в размере четверти от тела кредита.

Военная ипотека ВТБ 24

Военнообязанные, служащие в армии или работающие в правоохранительных органах, могут участвовать в накопительно-ипотечной системе. Ежегодно эта категория людей рассчитывает на пособия и льготы. У данных средств целевая направленность, поэтому деньги можно применить для погашения ипотеки. Но есть один нюанс: участвовать в программе разрешается клиентам, имеющим 3-х летний стаж в военной службе.

Ипотека для зарплатных клиентов

Граждане, которые уже являются клиентами банка, и получают через него заработную плату, имеют привилегии. Для получения ипотеки не нужно доказывать свою платежеспособность, приносить дополнительные документы. Банк за время сотрудничества сам может предложить людям выгодные предложения. Процентная ставка составляет 10%, а деньги берутся на 30 лет с первым платежом в 10%.

Ипотека ВТБ с государственной поддержкой

Данная банковская поддержка была создана при помощи государства для обеспечения менее защищенных слоев населения недвижимостью. В зависимости от того, какой статус имеют заемщики, для них рассчитываются льготы. Есть один минус: ипотека с государственной поддержкой требует длительного заполнения заявления и заключения сделки, что может занять несколько недель.

Ипотека для молодых семей

Супруги, которые не достигли 35 лет, относятся к категории молодой семьи. Для них доступна выгодная ипотека в ВТБ по льготной программе. Вместо первоначальной оплаты пара может внести субсидию от государства. Если у пары имеется ребенок, сумма взноса составит 40%, а бездетные пары выплачивают 35%.

Ипотека с использованием материнского капитала

Материнский капитал – вспомогательная сумма для матерей, которые родили более одного ребенка. Выплаты целевой государственной помощи осуществляются по достижению трех лет ребенком. Но, если деньги будут передаваться на оплату ипотеки, можно не ожидать достижения этого возраста. ВТБ позволяет оплатить первый взнос или уже имеющуюся задолженность материнским капиталом.

Ипотека для молодых специалистов

Для поддержки развития науки государство создает выгодные условия для начинающих условий и специалистов. Клиенты ВТБ 24 может оформить займ по сниженной годовой ставке с возможность оплаты долга на протяжении 30 лет.

Залоговая недвижимость

Данная программа предполагает займ для покупки жилого имущества, которое находится в залоге и в последующей продаже.

Общие условия:

- Процент – 10.6% исключительно на залоговое имущество;

- Первый взнос в размере 20%;

- Выдается кредит до 60 млн. рублей на сроки до 30 лет.

Невыгодна финансовая услуга по причине длительных юридических решений.

Рефинансирование

Рефинансирование в банке ВТБ предлагается по следующим требованиям:

- Постоянный процент составляет 8,8%;

- Рефинансируется ипотечный кредит исключительно в российских рублях;

- Кредит составляет 80% от покупаемого имущества;

- Сроки составляют 30 лет.

Можно погасить досрочно кредит, и, при этом, не будут накладываться штрафные санкции.

Условия и ставки

Таблица: сравнение условий по ипотечным программам банка.

| Наименование | Мин. — макс. сумма, руб. | Ставка | Макс. срок | Первонач. взнос, в % от стоимости жилья |

| Новостройка | 600 тыс. – 60 млн | От 9,1% | 30 лет | 10% |

| Вторичное жилье | 600 тыс. – 60 млн | От 9,1% | 30 лет | 10% |

| Рефинансирование | До 30 млн, но не более 80% от стоимости недвижимости | От 8,8% | 30 лет | — |

| Рефинансирование по 2 документам | До 30 млн, но не более 50% от стоимости недвижимости | От 10% | 20 лет | — |

| Военнослужащим | 2,435 млн | От 9,3% | 20 лет | 15% |

| Под залог недвижимости | 15 млн, но не более 50% от стоимости недвижимости | От 11,1% | 20 лет | — |

| Залоговая недвижимость | 600 тыс. – 60 млн | От 9,6% | 30 лет | 20% |

| Победа над формальностями | 600 тыс. – 30 млн | От 9,6% | 20 лет | 30% |

| Больше метров — меньше ставка | 600 тыс. – 60 млн | От 8,9% | 30 лет | 20% |

Процентная ставка по ипотечным продуктам представлена в минимальном значении, поскольку на ее окончательный размер оказывают влияние следующие факторы:

- категория клиента (зарплатный клиент, сотрудник бюджетного учреждения);

- предоставляемый пакет документов;

- условия страхования.

Расчет доступной суммы займа осуществляется на основании размера дохода заемщика. Увеличить сумму можно за счет привлечения созаемщиков (до 4 человек).

Также допустимо повысить уровень доверия банка с помощью дополнительного обеспечения – поручителей. Супруг/супруга приобретателя в обязательном порядке становятся созаемщиком или поручителем по кредиту, если ранее между ними не был заключен брачный договор, освобождающий одну из сторон от долговых обязательств и от прав на недвижимость.

При оформлении займа по программам «Вторичное жилье», «Новостройка» и «Кредит под залог недвижимости» клиент передает банку приобретаемое или имеющееся в собственности жилье в качестве залога. Для этого кредитор составит договор ипотеки, который наделит его правом распоряжения недвижимостью в случае образования длительных просрочек по займу.

В настоящий момент практика оформления договора ипотеки или договора залога является альтернативой составления закладной на квартиру. В связи с этим заемщик получит свидетельство о праве собственности с пометкой «с обременением», что не позволит ему продать, подарить или обменять недвижимость до полного погашения долга.

Виды и общие условия ипотечных программ ВТБ

- Ипотека с господдержкой под 5%. Предполагает полное страхование и 5%-ную ставку в течение льготного периода, по программе «за второго и третьего ребёнка рождённого от 01.01.2018 года». Заемщику необходимо внести до 20% стоимости объекта (допускается использование «материнского капитала»). При этом сумма финансовой помощи составляет от 500 тыс. до 12 млн руб. (в зависимости от региона). Срок предоставления до 30 лет;

- «Ипотека для военных. Имея при себе 15% стоимости квартиры, военнослужащий может оформить в ипотеку до 2,999 млн руб. под 8,5% годовых, выплачивая задолженность в течение 25 лет. На момент погашения ссуды военному должно быть меньше 50 лет;

- «Залоговое жилье». Клиенты банка могут приобрести жилплощадь, находящуюся в собственности банка в качестве залога и выставленную на продажу, под 8,8% годовых. На приобретение могут выделить от 600 тыс. руб. до 60 млн. руб. Кредит предоставляется на 30 лет. При заключении сделки необходимо внести минимум 20% стоимости приобретаемой недвижимости;

- «Новостройка». На жилье в новостройках банк предоставляет клиентам в распоряжение от 600 тыс. до 60 млн руб. (от 7,9% в год). Первый взнос от 10% стоимости. Срок выплаты ипотеки – до 30 лет;

- «На вторичное жилье». Сроки и ставки такие же, как и по ипотеке для новостроек;

- «Больше метров — ниже ставка», позволяющая снизить ставку от 8,1% годовых, при условии, что площадь квартиры от 100 кв. м;

- «Рефинансирование ипотеки» (для своих клиентов и клиентов оформивших ипотеку в другом банке). Под ставку от 8,5%.

Подробности по ипотечным программам на странице.

Все ипотечные программы в ВТБ 24 учитывают страхование не только объекта, но и добровольное страхование заемщика. При отказе застраховать свою жизнь, допускается увеличение процентной ставки и возможно, первоначального взноса.

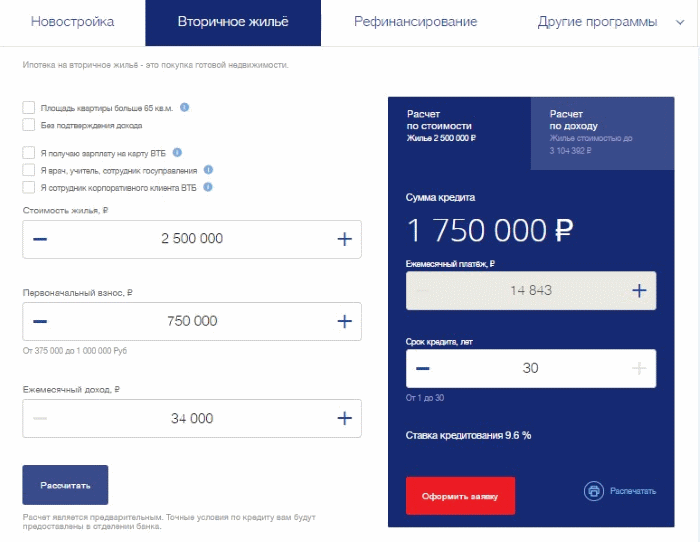

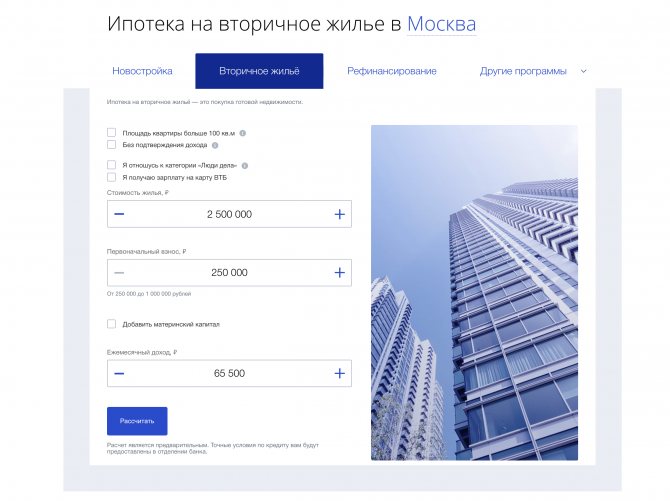

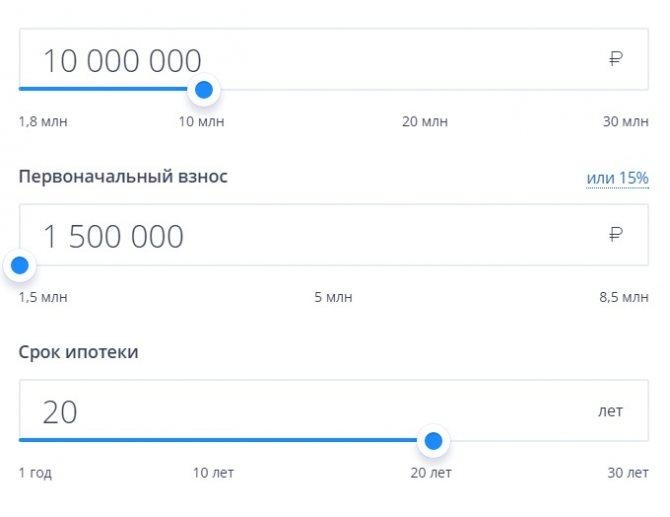

Калькулятор ипотеки

Чтобы получить представление о стоимости ипотеки, можно произвести расчет с помощью калькулятора на официальном сайте ВТБ 24. Программа определяет процентную ставку, размер ежемесячного платежа и доступный объем кредита исходя из суммы дохода клиента.

Перейти в калькулятор для расчета суммы на сайте ВТБ

Калькулятор учитывает следующие параметры:

- категория клиента;

- возможность предоставления документов о доходе;

- стоимость жилья;

- размер первоначального взноса;

- сумма дохода;

- срок выплат;

- комфортная сумма ежемесячного взноса.

Рассчитайте платеж по будущему кредиту, не обращаясь в отделение.

Чтобы рассчитать стоимость ипотеки в режиме онлайн, достаточно посетить официальный сайт ВТБ 24 и выбрать нужную программу жилищного кредитования на соответствующей вкладке. Калькулятор появится на странице с описанием условий программы.

Ипотечный калькулятор на сайте ВТБ 24 предоставляет предварительный расчет стоимости. Программа не учитывает наличие материнского капитала или условия страхования. Для получения точного расчета следует обратиться в отделение банка или в ЦИК (Центр ипотечного кредитования).

Подача онлайн-заявки на ипотеку в ВТБ 24.

К счастью технологии не стоят на одном месте, поэтому, при поиске кредитора для оформления ипотеки, не нужно посещать отделение. Всю информацию можно узнать на официальных сайтах банков. Здесь же можно подать предварительную заявку на ипотеку, чтобы узнать предварительное решение. Сейчас можно подать заявку на дешевую ипотеку:\

Заявка на дешевую ипотеку

- Сумма ипотеки до 100 млн. рублей

- Срок до 25 лет

- Ставка от 11.2% годовых

- Первый взнос от 15%

- Ипотека молодым семьям и под материнский капитал

- Быстрое рассмотрение заявки и получение решения

- Профессиональный подход, помощь в оформлении документов

- Минимум волокиты и походов в банк

Подать заявку

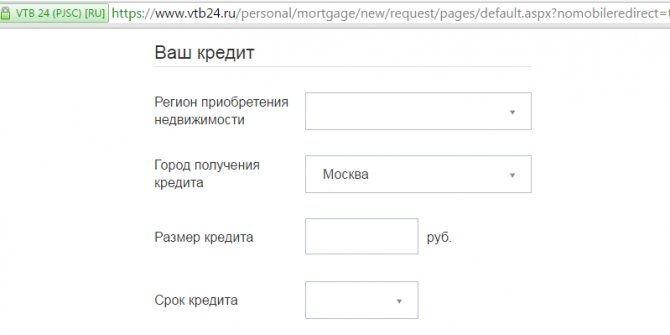

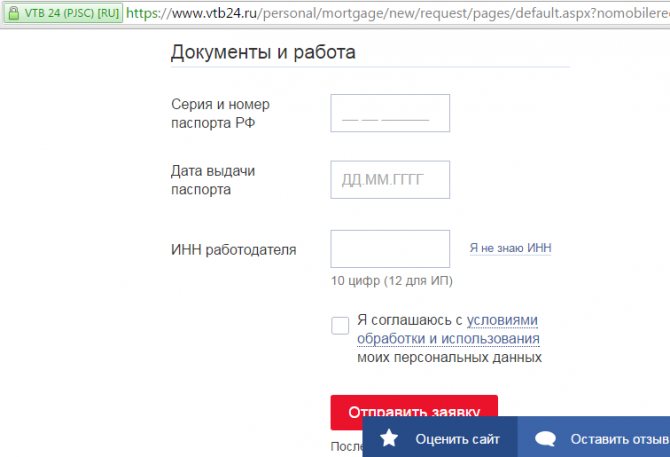

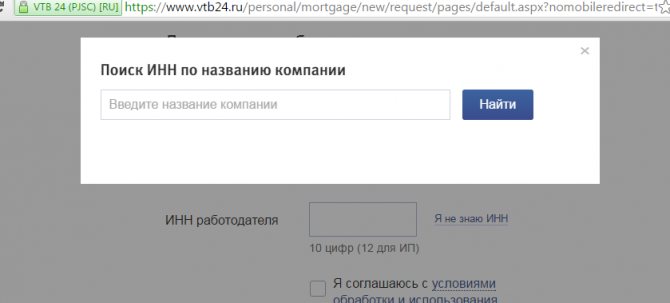

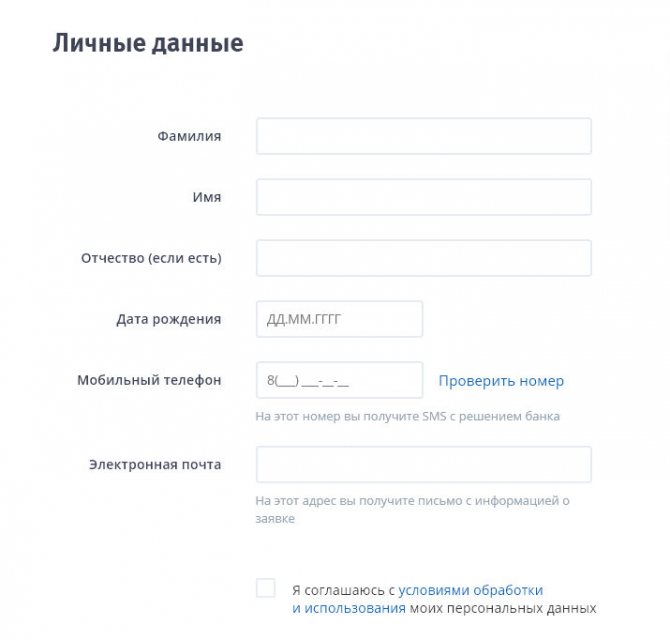

На сайте ВТБ 24 также можно подать онлайн заявку на ипотеку. Для этого нужно:

- Пройти по ссылке онлайн-заявка ВТБ 24.

- Заполнить поле с личными данными: ввести фамилия, имя отчество, номер мобильного телефона, по которому можно связаться.

- Отметить в поле про кредиты данные о регионе покупки недвижимости и городе (выбрать из выпадающего списка). Ввести самостоятельно сумму и срок (из списка) от 5 до 30 лет с шагом в 1 год.

- В разделе Документы и работа ввести серию и номер паспорт, ИНН своего работодателя (10 знаков или 12 знаков для ИП)

- Если заемщик не помнит или не знает ИНН, то можно ввести наименование организации и выбрать подходящую из выпадающего списка.

- После заполнения всех полей нужно поставить галочку в поле о согласии на обработку и использование персональных данных. Согласие можно отозвать, написав письменное заявление в отделении банка.

- Отправить заявку на рассмотрение. Обычно в течение суток по указанному телефону перезванивает сотрудник банка, консультирует по вопросу предоставления документов и требований банка. Также ему можно будет назвать недостающие данные.

- Если после первичного анализа клиент получает условно-одобренное решение, то нужно будет подойти в офис с пакетом документов: паспорт, второй на выбор (СНИЛС, ИНН, водительское), 2НДФЛ или справка по спец.форме, копия трудовой книжки, заверенная в компании, где работает клиент.

Необходимые документы

Перечень документов для оформления ипотеки в ВТБ 24 зависит от выбранной программы. Для подачи предварительной заявки на сайте или в отделении потенциальному заемщику достаточно иметь при себе один документ — паспорт.

Чтобы получить окончательное решение на выдачу займа по стандартным условиям, необходим полный пакет документов и справок:

- паспорт;

- СНИЛС;

- документ, подтверждающий занятость (копия договора, заверенная копия трудовой или выписка из нее, копия контракта для военнослужащих);

- документ, подтверждающий платежеспособность (2-НДФЛ, справка от работодателя, справка по форме банка, декларация для ИП, выписка с зарплатного счета);

- военный билет для мужчин до 27 лет;

- миграционная карта, виза и вид на жительство для иностранных граждан.

Для зарплатных клиентов ВТБ подтверждение дохода необязательно. При оформлении кредита военнослужащим-участникам НИС учет платежеспособности не ведется.

Ипотека по 2 документам

Документы для получения займа по программе «Победа над формальностями»:

- паспорт;

- СНИЛС или ИНН.

Условия:

- Сумма ипотеки от 600000 руб. до 15000000 руб. (для регионов). Для Москвы и Санкт-Петербурга до 30000000 руб.

- Срок ипотечного кредитования — 30 лет.

- Процентная ставка — 13,6 % годовых.

С упрощенным пакетом документов клиент может получить кредит только на покупку вторички или новостройки, а также рефинансировать жилищный заём другого банка.

Какие требуются документы?

- Для граждан России необходимо предоставить паспорт.

- Если заёмщик иностранец, то, кроме паспорта, нужна виза или другая справка, свидетельствующая о легальности нахождения в стране.

- Трудовую книжку можно предоставить в форме заверенной копии. Если предусмотрены поручители, то они также заверяют трудовые книжки или трудовые договоры.

- Документы о доходах предоставляются либо по форме банка, либо бухгалтерской справкой с печатью и подписью работодателя.

Также менеджер может попросить копии документов на приобретаемую квартиру.

Если заёмщик планирует воспользоваться материнским капиталом, то потребуются: справка из Пенсионного фонда, свидетельство о рождении ребёнка и свидетельство о браке.

Кредитный проект «Победа над формальностями» предусматривает оформление ипотеки всего по двум документам: СНИЛС и паспорт. По этой программе ВТБ 24 даёт займы до 30 миллионов рублей.

Расчёт переплаты на ипотечном калькуляторе

На сайте имеется калькулятор, в котором вы настраиваете годовые ставки, сроки выплаты и ежемесячные платежи. После анализа можно сразу перейти к заполнению анкеты, нажав кнопку «Оформить заявку». С помощью этого инструмента рассчитывается переплата за всё время кредитного договора, сумма платежей с разбивкой на погашение основного долга и начисленные проценты.

Требования к заемщику

- Возраст – от 21 года до 65 лет на дату погашения кредита.

- Гражданство и место регистрации – без ограничений.

- Занятость и стаж – постоянное официальное трудоустройство на территории РФ со стажем от 6 месяцев при общем официальном стаже от 1 года.

- Возможность подтверждения дохода за последние полгода.

Требования к заемщику ВТБ распространяет также на его созаемщиков и поручителей, так как эти лица будут нести с ним солидарную ответственность по кредиту. Однако, в отличие от созаемщиков, поручителям не придется подтверждать свою заработную плату справкой – их доход не принимается во внимание при расчете доступной суммы займа.

Банк ВТБ 24 позволяет оформить ипотеку как наемным сотрудникам, так и индивидуальным предпринимателям, ведущим бизнес не менее 6 месяцев.

Общие требования банка к заемщику

Граждане, которые хотят получить ипотеку в ВТБ 24, должны отвечать следующим требованиям:

- гражданство РФ необязательно, т.е. получить кредит могут даже иностранцы, которые законно проживают на территории РФ;

- хорошая кредитная история;

- официальное трудоустройство;

- общий стаж работы — от 1 года, на текущем месте — более 3 месяцев;

- 50% ежемесячных доходов заемщика должно хватать на оплату ежемесячного платежа по ипотеке.

Свои доходы заемщик подтверждает справками о доходах. Для увеличения суммы доходов банк ВТБ разрешает привлечь до 4-х созаемщиков.

Оформление ипотеки

Этапы покупки квартиры в кредит:

- Ознакомление с условиями банка, сбор документов.

- Подача заявки.

- Поиск жилья, соответствующего требованиям банка.

- Оформление сделки: заключение договора кредитования, купли-продажи, залога, страхования.

- Проведение взаиморасчетов.

- Переоформление документа о праве собственности, передача зарегистрированных договоров в банк.

Если подготовительный этап уже пройден и все документы собраны, приходит время подавать заявку. Это можно сделать двумя способами.

- заполнить анкету на сайте банка.

- обратиться в отделение лично.

Получить консультацию по условиям и подобрать программу с помощью специалиста можно по телефону справочной службы ВТБ 8-800-100-2424. Также на сайте есть функция заказа обратного звонка на номер заявителя.

Онлайн-заявка

Чтобы подать заявку на ипотеку в режиме онлайн, необходимо посетить официальный сайт банка и перейти на вкладку с программами жилищного кредитования. Выбрав нужную, следует открыть окно с ее описанием и найти в нижней части страницы кнопку «Оформить».

Подать заявку на официальном сайте

Форма онлайн-заявки отличается в зависимости от программы.

В форме заявки указывают:

- Ф. И. О. и контактные данные;

- реквизиты паспорта;

- сведения о занятости (ИНН работодателя, стаж трудоустройства, доход);

- данные о приобретаемой квартире и планируемом кредите (сумма первоначального взноса, тип и стоимость жилья, удобный срок погашения и прочее).

В течение трех часов после отправки анкеты по указанному в ней номеру телефона перезвонит сотрудник банка. Специалист уточнит дополнительные сведения, а через 2-3 дня банк сообщит заявителю решение по заявке.

Ответ будет считаться предварительным — далее заемщику все равно придется идти в отделение с полным пакетом документов.

Обращение в отделение

Оформление анкеты для получения окончательного решения производится в ипотечном центре, а при его отсутствии в населенном пункте – в любом отделении банка. При наличии полного пакета документов срок рассмотрения заявки на ипотеку составляет от 24 часов до 5 дней. Заявление на ипотеку по программе «Победа над формальностями» рассматривается в течение суток.

Найти отделение ВТБ 24

Положительное решение действует на протяжении 4 месяцев. Этого времени достаточно, чтобы подыскать подходящее жилье или ознакомиться с предложениями других банков.

Выбор недвижимости

При покупке квартиры на вторичке оценка жилья обязательна.

Для быстрого и эффективного подбора квартиры банк предлагает услуги партнеров: застройщиков и агентств по недвижимости. Сотрудничество с этими компаниями осуществляется на льготных условиях, при этом заемщикам доступна обширная база объектов, а консультации от специалистов можно получить в офисе ипотечного центра.

Оценка жилья производится при покупке недвижимости на вторичном рынке, в исключительных случаях – при приобретении квартиры в новостройке. Итог оценки определяет сумму предоставляемого банком займа, поэтому в этом вопросе следует доверять только надежным компаниям.

На данный момент банк принимает отчеты об оценке только от аккредитованных партнеров, работа которых соответствует заданным стандартам качества.

Сбор документов по квартире – задача продавца, поскольку большинство справок предоставляется только собственнику жилья или его официальному представителю по доверенности. Для ускорения процесса можно обратиться за помощью к специалистам по недвижимости.

Оформление сделки

Сама процедура оформления жилищного займа заключается в подписании договора купли-продажи и кредитной документации, а также получении страхового полиса. В момент проведения данной сделки в офисе кредитора должны присутствовать все ее участники: продавец (если речь идет о вторичке), заемщик, его поручители и/или созаемщики.

Подписанные документы и составленный банком договор залога направляются в регистрационный орган. Заемные средства в этот же день передаются продавцу или застройщику. Регистрация сделки в Россреестре длится от 5 до 7 дней.

Получив зарегистрированные документы, покупатель передает нотариальную копию свидетельства и договор залога в банк.

Договор залога по своей сути является закладной – ценной бумагой, дающей кредитору право на распоряжение заложенным объектом в случае отказа заемщика от исполнения кредитных обязательств.

Страхование ипотеки

Оформив договор страхования, вы защищаете себя и имущество от различных рисков.

Обязательным этапом заключения сделки является оформление комплексного договора страхования. Он включает следующие риски:

- страхование жизни и здоровья заемщика;

- защита квартиры от утраты или повреждения;

- защита титула (права собственности).

При оформлении ипотеки в ВТБ страхование титула и жизни не является обязательным, но при исключении этих рисков процентная ставка повышается на 1 пункт. Заемщик может заключить договор защиты от рисков только в аккредитованной ВТБ страховой компании.

Ознакомиться со списком партнеров можно в отделении или на сайте кредитора. В этот список входит дочерняя компания банка – ВТБ Страхование.

Заемщик имеет право самостоятельно выбрать страховую фирму. Если данная компания не входит в список аккредитованных партнеров, ВТБ готов рассмотреть ее услуги на предмет соответствия требованиям и стандартам банка.

Список страховых компаний-партнеров ВТБ

Процедура оформления ипотеки

Технологии не стоят на месте, и сегодня взять кредит, даже на квартиру, можно не выходя из дома. Для этого существует специальный онлайн-сервис ВТБ. Там можно за несколько минут заполнить форму и получить быстрый ответ от банка.

Оформление заявки на получение ипотеки онлайн

Онлайн-заявка на ипотеку представляет собой форму, поля которой нужно заполнить. Делать это необходимо внимательно, ведь неправильно указанная информации может повлиять на решение банка.

В онлайн-заявке необходимо заполнить следующие поля:

- Личные данные. Здесь пользователю необходимо указать свое ФИО, а также контактный номер телефона для связи и электронную почту.

- Ваш кредит. В данном разделе нужно указать регион, в котором планируется покупка квартиры, и город, в котором будет проходить кредотование. Помимо этого важно указать сумму займа и приблизительный срок его погашения.

- Документы и работа. Это последний раздел. В нем нужно указать серию и номер российского паспорта, а также ИНН организации, в которой работает заемщик.

В завершении необходимо поставить галочку в поле о согласии на обработку и использование данных. После этого заявку можно отправлять на рассмотрение. Заявка клиента рассматривается в течение рабочих суток. О решении сообщается по телефону. Если оно положительное, то сотрудник ВТБ проконсультирует об условиях выдачи кредита, а также сообщит какие документы необходимо предоставить.

Погашение

Погасить кредит ВТБ можно одним из нескольких комфортных способов:

- в кассе любого офиса кредитора;

- через сервисы дистанционного обслуживания – мобильный и интернет-банк;

- через банкоматы;

- переводом со счетов и банковских карт других банков;

- в салонах связи, в отделениях «Почты России».

Если вы хотите заплатить ипотеку ВТБ через сторонние организации, следует самостоятельно рассчитывать сумму платежа с учетом комиссий, а также принимать во внимание срок зачисления средств.

Для удобства клиента его зарплатная или дебетовая карта может быть привязана к кредитному счету – тогда средства в счет оплаты ипотеки будут списываться автоматически.

Оплата в отделении или в офисах сторонних организаций может быть произведена как самим заемщиком, так и его доверенным лицом при наличии паспорта и кредитного договора.

ВТБ 24 допускает досрочное полное и частичное погашение ипотеки на любом сроке без комиссий и штрафов. При частичном закрытии займа по выбору заемщика производится уменьшение суммы платежа или сокращение графика выплат на ваш выбор. Полное досрочное погашение можно рассчитать в ВТБ Онлайн либо в отделении банка.

Как уменьшить ставку или платеж по ипотеке?

У клиентов банка есть несколько вариантов, позволяющих снизить финансовую нагрузку на семейный бюджет, – как до оформления сделки, так и после покупки жилья.

- Оформить ипотечный кредит по программе «Больше метров – меньше ставка».

- Перевести получение заработной платы на карту ВТБ.

- Воспользоваться материнским капиталом для частичного погашения займа.

- Оформить налоговый вычет за покупку жилья или за выплату процентов по ипотечному займу.

- Воспользоваться программой поддержки заемщиков от Агентства ипотечного кредитования (АИЖК).

Кроме того, с 1 сентября 2020 года в ВТБ появилась возможность снизить процентную ставку по ипотеке, оформленной ранее. Чтобы воспользоваться этим предложением, нужно выполнить несколько условий:

- по кредиту должно быть внесено не менее 12 платежей;

- процентная ставка, указанная в договоре при оформлении, – 12% и более;

- по договору не должно быть текущих просроченных платежей или закрытой просрочки сроком более 30 дней.

Чтобы принять участие в программе, необходимо обратиться в ЦИК для оформления заявления на снижение процентной ставки по имеющейся ипотеке. В ответ банк готов увеличить срок займа и уменьшить его стоимость до 10%.

Для оформления рефинансирования необходимо вновь заказать отчет об оценке жилья и оплатить комиссию (6 тыс. руб. – для жителей регионов, 12 тыс. – для Москвы и МО). Данная программа не допускает к участию заемщиков АИЖК, а также оформивших нецелевые ипотечные кредиты.

На текущий момент программа снижения процентной ставки по ипотеке от ВТБ 24 временно недоступна.

Видео: Плюсы и минусы рефинансирования ипотеки.

Обзор программ ипотечного кредитования от ВТБ

Больше метров, меньше ставка. Эта программа выгодна тем, кто покупает большую квартиру, от 65 м2. Для таких клиентов банк снижает ставку на 0,5%. Таким образом, вы можете сэкономить на переплате и приобрести более просторное жилье. Первоначальный взнос должен составлять не менее 20% от суммы кредита.

Покупка жилья. Вы можете купить квартиру в новостройке или на вторичном рынке. Эта программа интересна тем, что требует меньший первоначальный взнос — от 10%. Размер взноса зависит от срока и выбранной суммы, сделать примерный расчет вы можете на сайте ВТБ.

Размер взноса зависит от цены квартиры и срока ипотеки.

Победа над формальностями. Чтобы взять ипотеку по этой программе, вам потребуется только два документа: паспорт и СНИЛС. Вместо пенсионного свидетельства можно предоставить ИНН. Ваша заявка будет рассмотрена в кратчайшие сроки, ответ вы получите в течение суток.

Ставка по этой программе выше обычной на 0,7%. Первоначальный взнос при покупке на вторичном рынке должен составлять не менее 40% от цены квартиры, для новостроек — от 30%. Материнский капитал не может быть использован как первый взнос.

Рефинансирование. Если ранее вы взяли ипотеку в другом банке, ваш долг можно перевести в ВТБ на более выгодных условиях. Так вы сможете уменьшить ежемесячный платеж. Ставка будет дополнительно снижена для некоторых категорий клиентов (участников зарплатного проекта, врачей, учителей, госслужащих).

Чтобы рефинансировать ипотеку, отправьте заявку с сайта. После звонка от сотрудника банка нужно лично прийти в офис с паспортом, справкой о доходах и всеми документами по старой ипотеке. С вами заключат договор на новых условиях.

Военная. Этот вид ипотеки доступен только военнослужащим РФ, которые стали участниками накопительно-ипотечной системы. В программе НИС участвуют военнослужащие, заключившие контракт после 2005 года. Оформить ипотеку можно по прошествии трех лет после включения в систему.

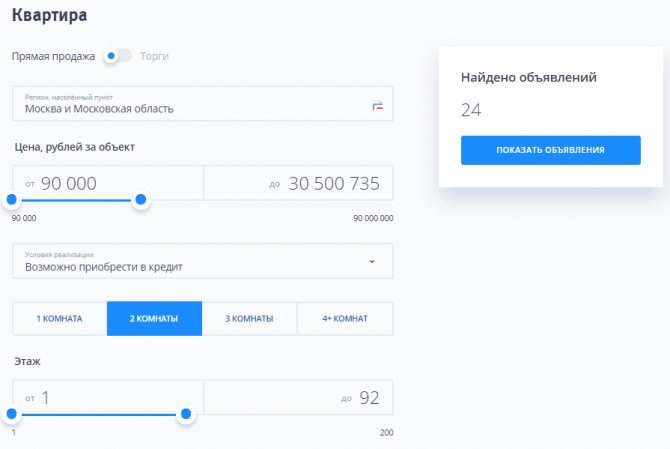

Залоговая недвижимость. Программа направлена на покупку квартир, которые выставлены на продажу, при этом находятся в залоге у банка. Можно купить квартиру в новостройке или на «вторичке», таунхаус, частный дом или участок. Выберете объект недвижимости из списка на сайте ВТБ и направьте заявку в банк.

Вы можете выбрать подходящую квартиру прямо на сайте ВТБ.

Кредит под залог имеющегося жилья. Вы можете получить заем на любые цели под залог имеющейся квартиры. Она должна быть расположена в многоквартирном доме в черте города. Размер кредита не может превышать половину стоимости недвижимости. В залог может быть оформлена квартира заемщика, супруга или родственника (в этом случае требуется поручительство).