Условия ипотечного кредитования ВТБ

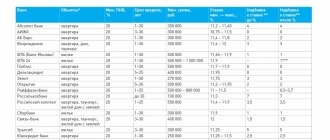

Банк ВТБ является крупнейшим российским банком, который имеет большую базу клиентов из разных регионов страны. Потенциальных заемщиков привлекают выгодные условия ипотеки, а именно лояльные процентные ставки и длительный срок кредитования.

В 2020 году ипотека в ВТБ стала еще доступней. Банк ввел ряд изменений касаемо выдачи целевого займа. Главное из них — это снижение минимальной процентной ставки, которая теперь составляет 9,5%. Реформации также коснулись и срока кредитования, согласно им заемщик может выплачивать кредит на протяжении 50 лет.

ВТБ разработал для своих клиентов несколько ипотечных программ. Каждый заемщик может выбрать для себя наиболее оптимальный вариант ипотеки исходя из своих возможностей. Купить жилье можно в долю, то есть оформить общую собственность, например, с близким родственником.

| Название ипотечной программы | Годовой процент | Размер первоначального платежа | Сумма займа | Объект недвижимости | Срок кредитования |

| Покупка готового жилья | 0.131 | 0.15 | От 1,5 миллиона до 90 миллионов рублей | Квартира со вторичного рынка недвижимости, комната в коммуналке (комната должна быть в хорошем, жилом состоянии) | Срок до 30 лет |

| Квартира в новостройке | 0.131 | 0.15 | От 1,5 миллиона до 90 миллионов рублей | Квартира с первичного рынка недвижимости | Срок до 30 лет |

| Залоговое имущество | 0.12 | 0.2 | От 1,5 миллиона до 90 миллионов рублей | Вторичка или новостройка, которые находятся в залоге у банка | Срок до 30 лет |

| Ипотека для военных | 0.125 | 0.2 | До 1,93 миллиона рублей | Жилье как с первичного, так и со вторичного рынка недвижимости | Срок до 14 лет |

| Победа над формальностями | 0.141 | 0.4 | От 1,5 миллиона до 30 миллионов рублей | Жилье в строящемся или готовом здании | Срок до 20 лет |

| Молодая семья | 0.11 | 0.1 | От500 тысяч рублей до 8 миллионов рублей | Новострой, который входит в список государственной корпорации «Росстрой» | От 5 до 30 лет |

| Рефинансирование | 0.107 | Не требуется | От 1,5 миллиона до 90 миллионов рублей | Недвижимость первичного или вторичного рынка, взятая в ипотеку у другого кредитора | Срок до 50 лет |

При этом сегодня есть возможность не вносить первый взнос. Но она доступна только корпоративным и зарплатным клиентам, а также участникам государственных программ.

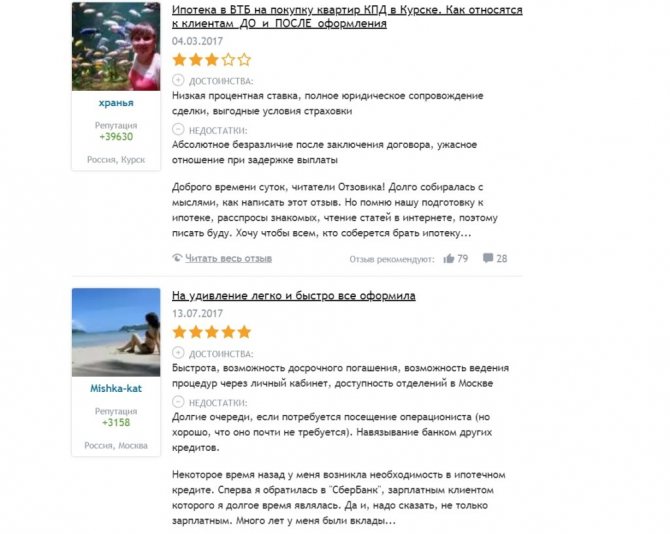

Ипотека в ВТБ 24 – отзывы клиентов

Согласно отзывам клиента банка важно четко понимать финансовую нагрузку, которую возлагает на себя заемщик. Согласно мнению большинства клиентов важно рассчитать собственную платежеспособность.

Сотни клиентов в мечтах о своем жилье не рассчитывают свои возможности по выполнению своих обязательств.Согласно отзывам клиентов работа проводится специалистами высокого класса, все вопросы разъясняются компетентными сотрудниками.

Положительные отзывы о состоянии процентной ставки и о страховании. Радует заемщиков бесплатная экспертная оценка имущества организованная банком.

Видео “ВТБ 24 снизил ставку по ипотеке”

Полезные статьи:

Порядок оформления ипотеки

Чтобы оформить ипотеку, заемщик должен пройти несколько последовательных этапов и важных ступеней, каждые из которых являются обязательными. Оформление ипотеки в ВТБ предполагает под собой сбор различной документации, поиск подходящего жилья и, наконец, заключение договора.

Первый этап: подача заявки

После того, как заемщик определился с наиболее оптимальной программой по ипотеке, он должен предоставить в отделение ВТБ полный перечень запрашиваемых документов и написать соответствующую заявку (это могут быть паспорт, справка о доходах, диплом об образовании). Банк на протяжении 3-х дней принимает решение касаемо целесообразности предоставления кредита, оценивая платежеспособность и надежность клиента, после чего кредитный специалист в телефонном режиме сообщает ему ответ.

Второй этап: поиск недвижимости

После одобрения заявки можно переходить ко второму этапу оформления ипотеки — поиску жилья, при этом заемщик должен уложиться в два месяца. Приобретаемое жилье должно в полной мере соответствовать требованиям, которые выдвигает ВТБ. В частности, иметь хороший ремонт, узаконенные перепланировки и необходимые инженерные коммуникации. Таким образом ВТБ пытается обезопасить себя от возможных финансовых рисков, ведь если заемщик окажется неплатежеспособным, можно быстро осуществить продажу недвижимости по рыночной стоимости. Искать подходящую недвижимость можно как самостоятельно, так и с привлечением банка или риэлтера.

Третий этап: оценка недвижимости

Кредитор должен знать оценочную стоимость недвижимости для оформления ипотеки, так как сумма займа не должна превышать 85-100% от ее стоимости. С этой целью заемщик должен вызвать независимого оценщика, услуги которого стоят денег. Порядок кредитования предусмотривает составления двух отчетов по оценке (один направляется в банк, второй остает ся у заемщика). Стоимость услуг оценщика напрямую зависит от типа жилья и может варьироваться от 3 до 25 тысяч рублей.

Четвертый этап: страхование

К своим клиентам ВТБ выдвигает обязательное условие — страхование. Прграммы кредитования в этом случае будут более лояльными, так как финансовая организация может снизить процентную ставку по кредиту или отменить обязательность первоначального взноса. Специалисты рекомендуют оформлять комплексное страхование, которое включает страхование приобретаемой недвижимости, собственной жизни и здоровья, а также титульное страхование. При этом на данном этапе выдается страховой тариф — письмо, подтверждающее, что страховая компания готова оказать свои услуги, а страховка осуществляется после принятия окончательного решения банком, но до подписания ипотечного договора.

Пятый этап: принятие окончательного решения

На данном этапе клиент должен отнести в банк полный пакет документов. В него входят личные бумаги, документы на приобретаемую недвижимость, а также страховой тариф. В течение 3-7 дней ВТБ вынесет свой окончательный вердикт и определит размер займа.

Шестой этап: заключение договора

В ВТБ возможны два вида ипотечных сделок. Наибольшее распространение получила сделка с использованием депозита. Клиент открывает счет в ВТБ, после чего подписывает кредитное соглашение и оформляет сделку купли-продажи. Банк выдает деньги, которые помещаются в ячейку. После успешной регистрации сделки в Росреестре доступ к ячейке получает продавец недвижимости. Второй возможный вариант заключения сделки — это с использованием аккредитива, то есть перевода денежных средств на расчетный счет продавца и их блокировки. Чтобы разблокировать средства, необходимо получить документы, подтверждающие право собственности в Россестре и отнести их в отделение ВТБ.

Ипотечные программы

Так как банк выдаёт кредитную ипотеку лицам все зависимости от вида занятости и гражданства (или прописки), то вариант ипотеки ВТБ – самый оптимальный.

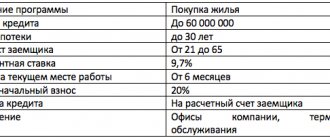

Ипотека на жилье в новостройке

Цель данной программы – предоставление ипотеки на приобретение уже построенного жилья в новом доме или жилплощади на стадии строительства. Главное условие при этом – чтобы жилье ещё не обзавелось собственником и не было зарегистрировано.

Банк диктует условия на выдачу ипотеки на жилплощадь в новом доме.

- Сумму, которую может выдать банк под условия кредита, не может быть меньше 600.000 рублей и не может превышать 60 млн рублей.

- Срок выплаты ипотеки – 30 лет.

- Первый платёж составляет 10 % от стоимости жилья.

- Вид страховки – комплексная.

Фото: https://pixabay.com/photos/new-home-construction-industry-4083239/

Ставки по процентам представлены в таблице.

| Начальные ставки: | Для физ. лиц – от 10.6 %. |

| Для владельцев зарплатных карт – от 10.3 %. | |

| Для лиц, участвующих в программе «Люди дела» (работники государственных учреждений) – от 10.3 %. | |

| Для лиц, участвующих в программе «Люди дела» и являющихся владельцами зарплатных карт – 10.2 %. | |

| Особые условия: | Для лиц, участвующих в программе «Победа над формальностями», где предоставление справки о доходах не требуется – от 11.1 %. |

| Для лиц, владеющих квартирой с площадью < 65 квадратных метров, – 10.1 %. | |

| Для лиц, владеющих квартирой с площадью < 65 квадратных метров и не подтверждающих свой доход, – 10.6 %. |

Ипотека «Победа над формальностями»

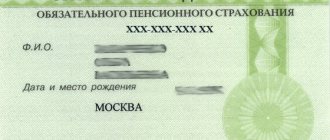

Программа «Победа над формальностями» позволяет получить одобренную ипотеку с предоставлением минимума документов. Достаточно оставить заявку онлайн, приложив копии 2 документов (паспорт и СНИЛС), подтверждающих личность заёмщика. И уже в течение суток банк сообщит результат о принятии или отказе в выдаче ипотечного кредита.

Данная программа – это отличная возможность получить ипотеку как безработному, так и в декрете. Достаточно владеть нехитрыми знаниями.

Процентная ставка равна 11.5 % годовых.

Минусом программы можно назвать факт того, что первый взнос (в отличие от вторичного и последующих) достаточно высок и требует погасить 40 % от полной стоимости жилплощади, а также заёмщик не может быть моложе 25 лет.

Для жителей Москвы и Санкт-Петербурга есть возможность взять ипотеку до 30 млн рублей, а для жителей других регионов – до 15 млн рублей. В таком случае договор на ипотечный кредит заключается сроком на 20 лет.

Ипотека для военнослужащих

Программа распространяется на участников системы накопления ипотеки (НИС) для приобретения ещё строящегося или уже построенного жилья.

Её особенности таковы.

- Максимальная сумма ипотечного кредита – 2.435 млн рублей.

- Срок, определённый банком и условиями программы, — до 20 лет.

- Возрастной ценз для заёмщика – не старше 45 лет на момент последней выплаты по кредиту.

- Первый взнос – 15 %.

- 8 % годовых.

Ипотека на залоговую недвижимость

Программа позволяет приобрести жилплощадь, которая в данный момент находится под залогом и была выставлена владельцем на торги.

Условия ипотечного кредита очень неплохие – от 10.6 % годовых, сроком на 30 лет, первоначальных взнос 20 %.

Недостаток данной программы на залоговую недвижимость очевиден – заёмщику придётся самому решать возникающие юридические проблемы.

Ипотека на вторичную недвижимость

По условиям данной программы кредит оформляется для покупки вторичной жилплощади на рынке недвижимости. Как альтернатива – можно получить ипотеку на новое жильё, с уже зарегистрированным на него правом владения.

Условия следующие.

- Минимальный размер ипотечного кредита – 600.000 рублей, а максимальный – 60 млн рублей.

- Первый взнос – 10 % или более.

- Вид страховки – комплексная.

Рефинансирование

Рефинансирование кредита позволяет немного уменьшить ставку по процентам для него в данный момент. Ощутимой проблемой для любого заёмщика становится ежемесячные погашения. В погоне за их уменьшением заёмщик обращается в иной банк, который предоставляет уменьшенную ставку на рефинансирование. Но иногда просто следует увеличить срок погашения кредитной ипотеки.

Оно способно:

- максимально снизить ставку,

- уменьшить выплаты в каждом месяце,

- уменьшить переплаты,

- подкорректировать срок выплаты кредита.

ВТБ 24 осуществляет рефинансирование как физлиц, так и держателей их зарплатных карт.

Фото: https://pixabay.com/photos/house-money-euro-calculator-366927/

Оформление ипотечного кредита возможно только в рублях, сроком либо на 30 лет, либо на 20 лет (если заёмщик предоставил только два документа).

Суммы варьируются от региона:

- столица – до 30 млн рублей,

- крупные города России – до 15 млн рублей,

- другие регионы – до 10 млн рублей.

Риски при ипотечном кредитовании

Ипотека неразрывно связана с большими рисками для кредитной организации. Собственно, именно поэтому ВТБ настаивает на страховании недвижимости. Основными источниками рисков являются экономическая ситуация в стране, уровень жизни населения, внутренняя и внешняя политика государства, динамика роста цен на недвижимость и многое другое.

Все ипотечные риски можно разделить на три группы:

- кредитный — риск неправомерных действий, как, например, уклонения заемщика от выполнения взятых на себя финансовых обязательств. Избежать его полностью практически невозможно. Чтобы максимально обезопасить себя ВТБ запрашивает большое количество документации, подтверждающей платежеспособность клиента;

- процентный — риск возникновения убытков из-за превышения годовых ставок, которые выплачиваются финансовым организациям по заемным средствам, над ставками по предоставленным кредитам. Спрогнозировать возникновение процентного риска достаточно сложно;

- ликвидный — риск изменения конъюнктуры рынка недвижимости, валютного курса, фондового рынка. Это те факторы, которые не может контролировать банк. Чтобы снизить риск банки должны разработать план мобилизации ресурсов с определением источников и затрат.

Требования к заемщикам

Банк ВТБ с целью обезопасить себя от финансовых потерь выдвигает ряд требований к заемщикам. Чтобы получить ипотеку необходимо в полной мере соответствовать им:

- иметь российское гражданство и прописку в том регионе, где расположено отделение ВТБ;

- иметь хотя бы минимальный трудовой стаж (от одного года), при этом на последнем месте работы заемщик должен проработать не меньше 6 месяцев;

- иметь образование не ниже среднего;

- возраст заемщика может варьироваться от 21 года до 60/65 лет для женщин и мужчин соответственно;

- иметь хорошую кредитную историю, то есть на момент оформления ипотеки у заемщика не должно быть просроченных платежей перед другими финансовыми организациями.

Кроме того, очень важно, чтобы клиент был платежеспособным. Свою финансовую состоятельность он должен доказать соответствующими документами, к примеру справкой о доходах или выпиской с банковского счета.

Необходимые документы

В ВТБ для оформления ипотеки необходимо предоставить стандартный пакет первичных документов. В него входят следующие бумаги:

- заявка на получение ипотечного кредита;

- паспорт российского образца;

- свидетельство о регистрации брака;

- свидетельство о рождении детей;

- документ об образовании;

- другой документ, который подтверждает личность заемщика;

- трудовой договор;

- трудовая книжка;

- справка с места работы о размере дохода;

- справка, свидетельствующая о наличии дополнительных источников дохода.

Как уже говорилось выше, это стандартный набор бумаг. Но нужно быть готовым к тому, что в банке могут запросить и другую документацию. К примеру, свидетельство о праве собственности на недвижимость или выписку со счета заемщика.

После покупки ипотечного жилья в отделение ВТБ нужно предоставить вторичный пакет документов. В него входят правоустанавливающие документы (акт приемки-передачи, договор, чеки), технические документы, страховое письмо, ксерокопия паспорта продавца (если речь идет о жилье со вторичного рынка). При этом правоустанавливающая документация подлежит обязательному нотариальному удостоверению.

Плюсы и минусы ипотеки в ВТБ

Согласно статистическим данным, большинство россиян выбирают именно банк ВТБ для оформления ипотеки. Среди его главных преимуществ стоит отметить следующие:

- большой выбор ипотечных программ для различных категорий граждан;

- низкие процентные ставки;

- длительный срок кредитования;

- оперативное принятие решения по заявке;

- возможность досрочного погашения займа.

Конечно, имеются и недостатки. Пожалуй, самый значительный из них — это жесткие требования к потенциальным заемщикам, которым могут соответствовать далеко не все. Также при отказе от страхования собственной жизни и здоровья, ставка по ипотеке возрастает на несколько процентов. После оформления ипотеки и заключения договора заемщик должен оплатить комиссию банку в несколько тысяч рублей.

[shortkod477-28-02-2019-11:54:50]

Каждый человек должен понимать, что приобретение ипотечной недвижимости — это тяжелое финансовое бремя. Причем сложности возникают уже на этапе ее оформления. Так, необходимо собрать большое количество документов, найти недвижимость, которая в полной мере соответствует требованиям банка, провести ее оценку и застраховать от рисков. Это также влечет за собой дополнительные расходные операции. Зато в конце пути ждет достойная награда — купленное собственное жилье.

Кредитный договор ипотеки в ВТБ: на что нужно обратить внимание

Акцентируйте внимание на некоторых деталях:

Страховка

Ипотечные продукты в банке ВТБ 24 предоставляются с обременением — страхование залоговой недвижимости и жизни заемщика. По закону кредиторы не могут настаивать на страховании жизни, но без него чаще всего отказывают в займе. Ознакомьтесь подробнее с перечнем форс-мажорных ситуаций, изучите пункты о том, что подпадает под обеспечение страховкой и на что можно рассчитывать, если наступит страховой случай.

Прочие требования

Предположим, вы знаете, что сможет погасить ипотеку быстрее, чем прописано в договоре, следует подробнее изучить порядок действий при этой процедуре. В ВТБ 24 установлены определенные сроки, в которые заемщик обязан уведомить кредитора о своем желании досрочного погашения займа.

Обязанности заемщика

Самый важный раздел формуляра, на ознакомление с которым нужно потратить больше всего времени, ведь в нем прописан порядок взаимодействия с кредитором на весь «кредитный» период. Несоблюдение всего одного условия может стать причиной наложения штрафных санкций.