Главная/Оформление ипотеки/Ипотека в другом городе

Граждане имеют право свободно передвигаться по территории РФ. Если человек решил перебраться в другой город, потребуется жильё. Не все люди обладают достаточным количеством средств для самостоятельного приобретения квартиры. Банки готовы выдать ипотеку. Однако финансовые организации предпочитают предоставлять деньги в долг на покупку жилья, расположенного в том же регионе, в котором зарегистрирован гражданин. Так компания минимизирует риски, с которыми может столкнуться в случае неплатежеспособности заемщика. Однако в ряде ситуаций воспользоваться ипотекой в другом городе всё же можно. Чтобы понять, в каких случаях компании согласятся одобрить заявку на ипотечный займ в другом регионе, необходимо детально изучить вопрос.

Можно ли взять ипотеку на квартиру в другом городе?

Основным законом, регламентирующим предоставление ипотеки, выступает ФЗ №102 от 16 июля 1998 года. В нормативно-правовом акте отсутствует запрет на выдачу ипотечного кредита в другом городе. Поэтому фактически лицо может воспользоваться услугой. Однако нужно помнить, что выдача ипотеки – это право финансовой организации, а не её обязанность. Компания может отклонить заявку на ипотеку в другом городе, не объясняя причины. Оценивая клиентов, банк учитывает выгодность сделки.

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам доб.157 Москва; доб.953 Санкт-Петербург; +7 (800) 700-99-56 доб. 402 Бесплатный звонок для всей России.

Заёмщик, переезжающий в другой город, может столкнуться со сложностями в процессе поиска работы. Кроме того, устроиться в другом населенном пункте не всегда удается. В результате человек решит вернуться обратно. Банк не может контролировать процесс. Сотрудникам компании будет проблематично добраться до заёмщика, находящегося в другом населенном пункте. Поэтому банки предпочитают не выдавать ипотеку в другом городе.

Однако вероятность одобрения ипотечного кредита в другом регионе всё же существует. Шанс на получение положительного решения будет выше, если:

- родители покупают жильё для детей, которые будут учиться в другом городе;

- человек берет ипотеку, чтобы сдавать недвижимость в аренду;

- лицо перевели на должность в другом регионе, и размер заработной платы повысился.

Во всех вышеуказанных ситуациях банк пойдёт навстречу. Эксперты советуют подавать заявку в сетевые финансовые организации. Примерами таких компаний выступают:

- Сбербанк;

- ВТБ;

- Газпромбанк;

- Почта банк.

К сведению

Организации имеют много отделений, которые взаимодействуют друг с другом. Причём сотрудничество осуществляется как по вопросам выдачи ипотечного кредита, так и по взысканию денежных средств.

Можно ли взять ипотеку в другом городе без прописки?

Если у заемщика нет прописки по месту приобретения недвижимости, получить ипотеку становится сложнее. Банк столкнется с проблемами при проверке платежеспособности заемщика. В этой ситуации лучше обратиться в сетевую организацию, у которой есть филиалы в обоих городах. Действия повысят вероятность одобрения заявки.

ВАЖНО

Дополнительно банки обращают внимание на факт наличия регистрации на территории РФ. Если прописки нет вовсе, заявку на ипотеку в другом городе отклонят без рассмотрения.

Ипотечный кредит в другом городе с временной регистрацией

Присутствие временной регистрации повышает шансы на одобрение ипотечного кредита в другом городе. Так, финансовые организации Москвы активно выдают ипотеку иногородним, успевшим оформить регистрацию по месту пребывания. Дело в том, что в столице довольно много приезжих, которые в последующем хотят окончательно перебраться в город и обзавестись недвижимостью.

Однако не все банки охотно сотрудничают с гражданами, имеющими временную регистрацию. Иногда кредит выдают на более жестких условиях. Подобное решение связано с дополнительными рисками для компании.

Причины отказа в оформлении ипотеки в другом регионе

Ипотека – долгосрочный кредит, который требует подготовки и планирования. Причём выполнять действие должен не только заемщик, но и банк. Срок расчёта по предложению составляет в среднем 15 лет. Поэтому кредитор хочет быть уверен, что клиент сможет произвести расчёт в установленный срок. Заёмщика внимательно изучают и оценивают. Присутствие регистрации выступает одной из дополнительных гарантий. Если прописки нет, поиск клиента в случае отказа от выполнения обязательств может быть связан со сложностями. Поэтому банки внимательнее относятся к потенциальному заёмщику и более тщательно проверяют его. Причинами отказа в выдаче ипотеки в другом городе могут стать:

- невозможность проверить платежеспособность потенциального клиента;

- слишком низкий уровень дохода для региона, в котором лицо хочет получить деньги в долг;

- испорченная кредитная история;

- несоответствие требованиям банка;

- чрезмерная закредитованность;

- отсутствие официальной работы.

Внимание

Нужно учитывать, что заёмщика будут проверять на соответствие требованиям, которые действуют для региона ипотеки. Так, минимальный размер заработной платы, при котором одобряют заявку на ипотеку, для регионов составляет около 20000 руб. Показатель может меняться в зависимости от финансовой организации. Для Москвы требования к заработной плате устанавливают на уровне минимум 30000 руб. Точный показатель зависит от присутствия иждивенцев, размера ежемесячных затрат, прожиточного минимума в регионе, а также ряда других факторов.

Необходимые документы для оформления

Начинать подготовку к оформлению ипотеки в другом регионе необходимо со сбора пакета документов. Перечень бумаг стандартный. Он необходим для подтверждения указанной в анкете информации. Обычно банк запрашивает:

- паспорт;

- документ, подтверждающий присутствие временной прописки, если она есть;

- справку о доходах;

- копию трудовой книжки, заверенную работодателем;

- свидетельство о заключении брака и брачный договор, если присутствует;

- свидетельство о рождении детей;

- ИНН и СНИЛС;

- военный билет для мужчин в возрасте до 27 лет.

К сведению

Список не является исчерпывающим. Финансовая организация оставляет за собой право запросить дополнительные документы. Так, при оформлении ипотеки в другом городе иногда необходимо второе удостоверение личности. В его о качестве можно предоставить право на управление транспортным средством или загранпаспорт.

Отдельно необходимо собрать документы на жильё. Обязанность по подготовке перечня ложится на плечи владельца недвижимости. Он обязан предоставить:

- правоустанавливающие документы;

- кадастровый паспорт;

- технический паспорт;

- свидетельство о праве собственности или выписку из росреестра.

Дополнительно может потребоваться предварительный договор купли-продажи и результат оценки недвижимости. Последнюю бумагу имеет право выдать только специалист, обладающий разрешением на ведение подобной деятельности. Услуги лица оплачивает сам заёмщик.

Как избежать отказа и повысить свои шансы на получение ипотечного кредита

У потенциального заемщика есть несколько способов, повышающих шансы на получение ипотеки.

- Обратиться в крупную финансово-кредитную организацию с филиалами во многих городах России. Даже если заявитель хочет взять ипотеку не там, где живет или работает, шанс получить одобрение на ее оформление останется высоким. IT-технологии позволяют отделениям банка коммуницировать между собой, а единая база данных – находить информацию о клиенте любого отделения финансово-кредитной организации.

- Обратиться в банк, работающий с россиянами в дистанционном формате. У банков типа Тинькофф практически нет офисов, и для них не имеет значения вопрос, в каком населенном пункте заемщик планирует покупать недвижимость.

- Брать ипотеку на готовое жилье: покупая его, заемщик по закону сразу должен оформить на него право собственности. Поскольку это жилье уже отстроено, заемщик оформляет его как залоговое. В случае невыплаты долга жилье отойдет банку. При ипотеке на строящееся жилье по договору купли-продажи (ДДУ), оформленной на заемщика без прописки, банк рискует потерять деньги и не получить взамен залог.

- Предоставить банку договор найма квартиры в регионе, где планируется оформление ипотеки (если хозяин снимаемого жилья отказывает во временной прописке).

- Предъявить финансовой организации копию договора о переводе заявителя на новое место работы в регион действия банка.

- Найти созаемщиков или поручителей и отметить этот факт в анкете заявителя. Созаемщики и поручители – одна из форм обеспечения ипотечного кредита. Наличие созаемщиков, несущих вместе с заемщиком солидарную ответственность – еще и доказательство финансовой состоятельности контрагентов банка по кредиту.

- Соответствовать остальным требованиям банка: иметь достаточный для оформления ипотеки и документально подтвержденный доход, располагать активами (недвижимостью, автомобилем, депозитными счетами).

- Оформлять ипотеку в банке, через который перечисляется зарплата или в котором соискателем ранее был открыт счет на крупную сумму. Это будет свидетельствовать о финансовой состоятельности и стабильности доходов заявителя.

Смотрите на эту же тему: Лучшие новостройки по военной ипотеке в [y] году

Как взять ипотеку в другом городе?

Если гражданин принял решение о получении ипотеки в другом городе, необходимо действовать по следующей схеме:

- Лично приехать в город, в котором лицо планирует купить квартиру на деньги банка.

- Выбрать финансовую организацию для получения денег в долг. Нужно помнить о том, что не все компании проводят междугородние сделки. Предложения точно присутствуют в Сбербанке, Газпромбанке, ВТБ.

- Ознакомиться с условиями ипотечного кредитования. Оценивая нюансы сотрудничества, необходимо уделять внимание не только процентной ставке, но и другим особенностям выдачи ипотеки. Стоит принять во внимание первоначальный взнос, величину доступного лимита, присутствие дополнительных платежей за обслуживание счета. Уточнить все нюансы можно во время консультации. Ее удастся получить по телефону, при личном визите в организацию или через сайт компании.

- Подать заявку на ипотеку в другом городе. Обратиться можно через сайт организации или во время личного визита. Гражданину предстоит заполнить анкету. Нужно указывать всю информацию максимально подробно. Банки хотят знать, с кем им предстоит иметь дело. Ошибок быть не должно. Вся информация проверяется. Если в процессе изучения сведений выяснится, что данные не соответствуют действительности, заявку отклонят.

- Дождаться вынесения решения. Если оно положительное, стоит собрать список необходимой документации в организацию. Банк ещё раз проверит документы, а затем вынесет итоговое решение.

- Подобрать квартиру. Недвижимость должна соответствовать требованиям организации. Банки выдают деньги в долг только на ликвидное жилье, в котором присутствуют коммуникации. Дом не должен попадать под снос или быть признан аварийным. Помните о том, что срок выбора помещения ограничен. На процедуру выбора квартиры по ипотеке предоставляют от 1 до 3 месяцев. Если период пропущен, подавать заявку придётся заново.

- Договориться с хозяином помещения о покупке квартиры в ипотеку. Если хозяин недвижимости согласен, необходимо заключить предварительную сделку купли-продажи.

- Пригласить оценщика и сделать оценку рыночной стоимости помещения.

- Передать документы на недвижимость в банк. Финансовая организация проверит жилье на соответствие требованиям.

- Подписать ипотечный договор с банком и соглашение купли-продажи с продавцом недвижимости в другом городе.

- Предоставить первоначальный взнос по ипотеке.

- Перерегистрировать помещение в Росреестре, оформить закладную и приобрести страховку.

- Дождаться, пока на счёт продавца поступят денежные средства.

Когда сумму переведена, гражданин становится владельцем имущества и ипотеки в другом городе. Однако до полного расчета по обязательствам помещение будет находиться в обременении у банка. Погашение задолженности перед финансовой организацией предстоит осуществлять при помощи внесения ежемесячных платежей.

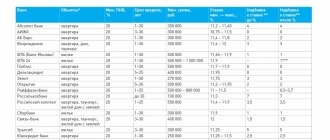

Какие банки дают ипотеку без регистрации?

В 2020 г. ипотеку без прописки можно оформить у лидеров региональной сети:

- Сбербанк: выдаёт сумму до 5 000 000 рублей;

- срок – до 5 лет;

- процентная ставка – от 12,9 %.

- выдаёт сумму до 5 000 000 рублей;

- доступно взять сумму до 3 000 000 рублей;

- можно взять сумму до 3 000 000 рублей;

- выдаёт сумму до 2 000 000 рублей;

- доступна сумма до 5 000 000 рублей;

- сумма – до 3 000 000 рублей;

- максимальная сумма – до 4 000 000 рублей;

- сумма – до 1 000 000 рублей;

- сумма – до 5 000 000 рублей;

Интересная статья: Нужно ли менять СТС при смене прописки в 2020 году?

Эти финансовые организации готовы предложить своим клиентам все виды ипотечных программ. Условия для междугородней ипотеки близки к стандартным. Разница — в сложности оформления документации, пересылке бумаг между населёнными пунктами и необходимости неоднократно ездить из одного города в другой.

Избавиться от сопутствующих трудностей можно: заключите договор с ипотечным агентом, который выполнит организационную работу за вас.

Можно ли взять ипотеку в одном городе, а квартиру купить в другом?

Запрет на оформление ипотеки в одном городе, а приобретение квартиры в другом регионе также отсутствует. Заявку обычно одобряют, если подразделение банка-кредитора присутствует в городе, в котором будет осуществлена покупка квартиры. Филиалы банка в разных городах взаимодействуют друг с другом и с риэлторами. Однако такую операцию считают рискованной. Заемщик ипотеки в другом городе может столкнуться с повышенной ставкой. Однако компания пойдет на уступки, если лицо согласится застраховать жизнь и здоровье. Необходимо помнить о том, что ипотечные сделки по доверенности не заключают.

К сведению

Заемщик может столкнуться с дополнительными затратами времени и средств при поездках между городами. Кроме того, может возникнуть задержка при передаче одобренной заявки из одного подразделения финансовой организации в другое. Иногда процесс растягивается до 1 месяца. Поэтому важно самостоятельно контролировать его. Иногда возникает путаница по платежам. Нужно самостоятельно контролировать их, сохраняя чеки и квитанции. Заявку одобрят только при наличии положительной кредитной истории, стабильного официального дохода и первоначального взноса.

Особенности ипотеки без прописки

Для ипотечного кредитования характерны 2 варианта:

- кредитозаёмщик зарегистрирован в одном городе, а работает в другом и оформляет ипотеку по месту работы;

- заёмщик прописан и проживает в одном месте, работает в этом же или в другом, а ипотеку оформляет в третьем.

Интересная статья: Всё что нужно знать о получении кредита и займа без прописки

Если регистрации нет

Это маловероятная ситуация, в которой взятие ипотеки невозможно: соискатель должен иметь постоянную или временную регистрацию. Отсутствие прописки — прямое нарушение закона, которое, согласно ст. 19.15.1 КоАП РФ, наказывается штрафом. Поэтому для оформления ипотеки хотя бы временно пропишитесь.

Если регистрация оформлена в другом городе

Оформить ипотечный кредит на покупку недвижимости в одном городе, работая и проживая при этом в другом, вполне реально.

В такой ситуации банку, выдавшему кредит, непросто оценить уровень платёжеспособности заёмщика. Кредитор учитывает прописку и место работы клиента. Если они в одном городе, платёжеспособность проверяется на основании сведений от работодателя.

У банков часто возникают сложности технического характера, если залогом выступает квартира, которая покупается в другом городе. Чтобы не рисковать, лучше воспользоваться услугами крупных банков, у которых имеются филиалы в разных городах. Оформление ипотеки в таком случае проходит без проблем.

У иногороднего заёмщика должны быть:

Какая у вас прописка?

Регистрация по месту жительстваРегистрация по месту пребывания

- Положительная кредитная история.

- Стабильный доход. На последнем рабочем месте клиент банка должен работать хотя бы 3 месяца.

- Такой же срок касается проживания в городе, в котором заёмщик планирует оформлять ипотеку.

Если прописка временная

Многие банки неохотно выдают ссуды гражданам без постоянной прописки. Однако в настоящее время крупные организации с множеством филиалов идут навстречу своим клиентам.

Основные моменты, помогающие сгладить отсутствие постоянной прописки:

- заёмщик — клиент этого банка, получает заработную плату через него или имеет вклады;

- положительная кредитная история, особенно, если в этом банке уже брались кредиты и вовремя выплачивались;

- у соискателя есть постоянное рабочее место и стабильная заработная плата, которую можно подтвердить документами;

- клиент приводит поручителя, у которого есть постоянная прописка.

С временной регистрацией у заёмщика не прибавляется сложностей в получении ипотеки. Она влияет лишь на сроки предоставления займа. Можно ждать положительного решения, если банк разберётся в таких вопросах:

- почему нет постоянной прописки (может, клиент продал жильё, чтобы внести первоначальный ипотечный взнос);

- если в районе расположения банка у клиента нет постоянной регистрации, и заёмщик оформил временную, он здесь только проживает или ещё и работает;

- обязуется ли оформить постоянную прописку, как только купит собственное жильё;

- иные вопросы.

После выбора банка в соглашение включают пункт о сроках прописки в купленной недвижимости.

После покупки квартиры владелец имеет право сразу в ней прописаться на постоянной основе. Осуществив регистрацию, разрешается подать в банк заявление для корректировки условий кредитного договора. С учётом того, что статус прописки изменился, условия выбираются более приемлемые.

Как купить квартиру в ипотеку в другом регионе?

Если человек хочет обратиться в банк по месту постоянного проживания, а купить квартиру в ипотеку другом городе, классическая схема оформления меняется. Лицу предстоит:

- Связаться с кредитным менеджером и узнать присутствие возможности получения междугородней ипотеки. Дополнительно стоит уточнить все нюансы сотрудничества.

- Детально изучить рынок недвижимости выбранного региона и подобрать жилье. Необходимо помнить о том, что ипотеку предоставляют только на ликвидную недвижимость.

- Связаться с владельцем понравившейся квартиры, обсудить все особенности о заключении сделки и узнать, согласен ли человек на продажу помещения в ипотеку.

- Ознакомиться с перечнем финансовых организаций, которые присутствуют как в городе, в котором человек проживает постоянно, так и в населённом пункте, в который лицо хочет перебраться.

- Подать заявку и дождаться вынесения решения.

- Если банк согласен выдать деньги в долг, предоставить пакет документов, подтверждающий ранее указанные сведения. Компания ещё раз проведет анализ и вынесет итоговое решение.

- Подписать кредитный договор и соглашение купли-продажи. Необходимо помнить о присутствии потребности в предварительной оценке имущества. Услугу оплачивает потенциальный заемщик.

- Переоформить недвижимость, приобрести страховой полис.

ВАЖНО

Необходимо помнить о том, что человеку придется лично посетить другой населенный пункт, чтобы подписать документы.

Оформление ипотечного займа без постоянной регистрации

При приобретении жилья в ипотеку проходят такие этапы:

- Одобрение анкеты клиента. После сдачи пакета документов сотрудники банковской организации проверяют личность заёмщика, его историю кредитования и выбирают подходящий размер займа. Этот процесс занимает от 7 дней.

- Поиск подходящей недвижимости. После одобрения банковской организацией заявления ищите жильё. Главное условие — это ценность недвижимости как на момент приобретения, так и в период выплаты ипотечного займа. Залогом не может выступать старое жильё в аварийном состоянии. Не разрешается приобретать в ипотеку квартиру с неправомерной перепланировкой.

- Одобрение недвижимости. После того, как вы найдёте подходящую квартиру, закажите её оценку, возьмите у продавца ксерокопии документов на неё и принесите в банк. Оценивать жильё могут лишь аккредитованные банком организации. Это нужно финансовому учреждению для избегания различных рисков.

- Оформление займа. Если все бумаги собраны и подтверждены, назначается день сделки, на которой присутствуют три стороны — продавец, банковская организация и покупатель. Заёмщик подписывает кредитное соглашение, получая деньги на приобретение квартиры, и соглашение купли-продажи.

Интересная статья: Необходимые документы для оформления прописки

Для оформления ипотеки на удобных условиях желательно, чтобы заявитель был зарегистрирован (постоянно или временно) там, где он берёт ипотеку. Изучение условий ипотечных кредитов показывает, что отсутствие такой регистрации грозит:

- сокращением срока кредитования;

- повышением процентной ставки;

- навязыванием комплексной страховки (кроме обязательного страхования жилья, регламентированного законом «Об ипотеке», заёмщику приходится оформлять титульную и личную страховки).

Можно ли взять ипотеку в Москве, если прописан в другом городе?

В столицах живёт и работает большое количество приезжих. Многие из них принимают решение окончательно остаться в Москве. Для покупки жилья люди нередко обращаются в банк. Для финансовых организаций это дополнительный источник дохода. Несмотря на риски, компании довольно часто одобряют заявки на ипотеку в Москве, если заемщик прописан в другом городе. Однако рассчитывать на положительное решение в большинстве случаев могут только заемщики, имеющие временную прописку и осуществляющие официальную трудовую деятельность в столице. Если человек безработный, или его дохода не хватит для закрытия обязательств перед организацией, заявку отклонят. Дополнительно нужно соблюдать все требования, предъявляемые к заемщикам.

Военная ипотека в другом регионе

Выдача военной ипотеки осуществляется в соответствии с нормами ФЗ №117 от 20 августа 2004 года. В документе отсутствуют требования, обязывающие лицо получать жилищный кредит именно в том городе, в котором оно зарегистрировано. По закону человек имеет право оформить военную ипотеку в любом населённом пункте на территории РФ. Достаточно зарегистрироваться в НИС, подождать 3 года и приступить к процедуре оформления.

Ипотечный кредит в другом регионе в Сбербанке

Сбербанк выдаёт кредиты в других регионах чаще, чем иные финансовые организации. Компания имеет распространённую филиальную сеть. Ее представительство присутствует практически во всех регионах. Поэтому получить ипотечный кредит в Сбербанке проще. Необходимо лишь гражданство РФ и присутствие постоянной регистрации в одном из регионов. В перечень документов обязательно нужно включить паспорт с отметкой о прописке. Дополнительным плюсом станет присутствие временной регистрации в другом городе. В остальном оформление осуществляют по классической схеме.

Специфика ипотеки, оформленной без прописки

Прежде всего стоит разобраться в терминологии и понять различия между постоянной и временной пропиской. Они отображены в таблице.

Смотрите на эту же тему: Ипотека в Альфа-Банке в [y] году: условия предоставления

| Прописка | Срок действия | Прекращение действия | Форма |

| Постоянная | Бессрочная | Добровольно или в судебном порядке | Штамп в паспорте с отметкой о регистрации |

| Временная | На установленный срок | С момента окончания срока | Свидетельство (лист-вкладыш) |

Для оформления ипотеки на удобных условиях желательно, чтобы заявитель был зарегистрирован, постоянно или временно, там, где он берет ипотеку. Условия ипотеки при отсутствии прописки в регионе покупки жилья – вопрос, ответ на который ищут на сайте банка среди информации, набранной мелким шрифтом.

Изучение условий ипотеки покажет, что отсутствие такой регистрации грозит:

- Сокращением срока кредитования;

- Увеличением первоначального взноса с 20-25% до 50%;

- Повышением процентной ставки;

- Навязыванием комплексной страховки – кроме обязательного страхования жилья, регламентированного законом «Об ипотеке», заемщику придется оформлять титульную и личную страховки.

Если регистрации нет

Это маловероятная ситуация, в которой взятие ипотеки невозможно: соискатель должен иметь постоянную или временную регистрацию. Отсутствие прописки – прямое нарушение закона, которое, согласно статье 19.15.1 КоАП РФ, наказывается штрафом.

Отсутствие временной регистрации грозит штрафом не только лицу, проживающему без прописки в данном регионе, но и хозяину сдаваемого жилья. Отказываясь прописывать временного жильца, владелец недвижимости делает это, чтобы не платить налог за сдачу жилого помещения, то есть нарушает закон.

Банк со своей стороны должен быть уверен в том, что в случае невыплаты кредита заемщик найдется. Поэтому регистрация заемщика: штамп в паспорте или свидетельство о временной прописке – обязательна.

Если постоянная регистрация оформлена в другом городе

Если заемщик хочет взять ипотеку, имея постоянную регистрацию в другом городе, он должен быть готов к тому, что в одобрении заявки ему откажут небольшие банки, хотя с определенной долей вероятности рассмотрят крупные финансовые организации и банковские объединения. Наличие временной регистрации в регионе, где планируется взятие ипотеки, значительно упростит задачу.

Однако сам факт наличия постоянной прописки говорит в пользу заемщика. В случае просрочки платежей банк легко может оповестить его о налагаемых на него штрафах и пенях, а в случае прекращения выплат по кредиту – найти его.

Если есть временная регистрация

В этом случае шанс получить ипотечную ссуду достаточно высок. Условия выдачи ипотеки будут жестче стандартных. Заявителю нужно будет внимательно изучить их, проконсультироваться с сотрудниками банка и оценить, насколько такая ипотека оправдает потраченные на нее деньги.

Если соискатель придет к выводу о целесообразности взятия кредита в регионе временной прописки, следующим его шагом станет убеждение банка в финансовой состоятельности и добросовестности.

Ипотека будет одобрена, если у заемщика совпадет регион по месту работы и временной прописке. В этом случае банк может уточнить сведения о потенциальном контрагенте у его работодателя.

Ипотека в другом городе в ВТБ

Банк ВТБ также сотрудничает с лицами, которые хотят получить деньги в долг на покупку квартиры в другом городе. Для оформления ипотеки необходимо:

- Подать заявку в территориальный офис ВТБ, предоставить пакет документов. Среди них обязательно должны быть бумаги, подтверждающие платёжеспособность.

- Дождаться положительного решения и открыть счёт.

- Предоставить первоначальный взнос. Его можно разместить отдельным вкладом или на счёте. Затем клиенту предстоит оформить доверенность банку. На её основании представители финансовой организации смогут распоряжаться суммой первоначального взноса. Действие необходимо осуществить для того, чтобы предоставить компании право на перечисление средств на счет продавца недвижимости.

- Подобрать подходящую квартиру и определиться со схемой проведения сделки.

- Застраховать недвижимость, а также жизнь и здоровье.

- Закрыть сделку ипотеки в другом городе. Для этого нужно посетить отделение банка и подписать документацию.

Оформление ипотеки в другом городе

При оформлении ипотеки для покупки жилья в другом городе нужно быть готовым к тому, что потребуется совершить больше действий и это займет более длительное время. Однако оформление такого займа реально, нужно лишь получить одобрение банка и пройти все этапы оформления.

Требования к заемщику

Чтобы получить ипотечный кредит потенциальный заемщик должен соответствовать некоторым стандартным требованиям:

- возраст должен быть не менее 21 года и не более 75 лет на момент полного погашения кредита;

- обязательное наличие гражданства РФ;

- общий трудовой стаж от 1 года и не менее 6 месяцев на последнем месте работы;

- подтвержденная справками платежеспособность.

Повысить шансы одобрения заявки поможет положительная кредитная история, наличие постоянного места работы с высокой заработной платой, значительный первоначальный взнос.

Перечень документов

Для оформления ипотечного кредита на покупку жилья в другом городе требуется стандартный перечень документов:

- паспорт заемщика (созаемщиков), поручителей (при их наличии);

- второй документ (например, СНИЛС, военный билет);

- свидетельство о заключении брака и нотариально заверенное согласие супруга (если заемщик находится в браке);

- документы на приобретаемую квартиру;

- заверенная работодателем копия трудовой книжки;

- справка о доходах по форме 2-НДФЛ либо по форме банка-кредитора.

В зависимости от условий банка может потребоваться предоставление дополнительных документов.

Процедура оформления

Если заемщик находится в одном городе, а приобретаемое имущество – в другом, то заявку и оценку платежеспособности проводит отделение банка по месту его жительства, а документальное оформление сделки – отделение по месту нахождения жилья.

Основные этапы процедуры оформления ипотеки у различных кредитных организаций схожи.

Для этого заемщику необходимо:

- направить заявки в банки, кредитующие приобретение недвижимости в других регионах (через сайты либо посетив офисы лично), получить одобрение заявки;

- найти вариант квартиры, соответствующей пожеланиям заемщика и требованиям банка – кредитора;

- самостоятельно либо через представителя подготовить документы в отношении приобретаемого объекта недвижимости для оценки банком юридической чистоты квартиры и ее состояния (подаются в отделение по месту нахождения объекта недвижимости);

- застраховать приобретаемое жилье;

- заключить ипотечный договор (по месту проживания заемщика либо по месту нахождения имущества);

- произвести государственную регистрацию перехода права.

По сути процедура оформления не отличается от обычной ипотеки, разница лишь в том, что в этом процессе участвуют два филиала банка.

Сроки и порядок расчетов

Окончательные расчеты при ипотеке осуществляются безналичным способом, поэтому через несколько дней после регистрации права собственности банк переводит денежные средства на счет продавца. Задействованные при покупке средства материнского капитала либо других государственных программ поступят продавцу позже (в соответствии с условиями перечисления по данным программам).

Обратите внимание! Нкоторые банки могут брать комиссию за перевод средств между филиалами регионов. Поинтересуйтесь о наличии этого условия заранее, чтобы не попасть в неприятную ситуацию.