Ипотека – это наиболее востребованный банковский продукт за последние годы по всей территории России. А то, что в залог передается именно покупаемая за полученные деньги недвижимость, то это только выгодно заемщику, так как он хотя бы не рискует, что у него уже есть в собственности. Но в то же время право владения на этот объект у него не полное. В этой статье мы расскажем, можно ли сдать квартиру, взятую в ипотеку, в аренду.

Что говорит закон о сдаче ипотечной квартиры в аренду?

В первом пункте статьи 40 ФЗ «Об обременении» четко указано, что владелец недвижимости, купленной в ипотеку, по которой еще выплачиваются кредитные платежи, имеют право сдавать эту квартиру/дом в аренду, если в ипотечном договоре это не запрещается и соблюдены следующие требования:

- Длительность аренды не больше срока погашения задолженности.

- Залоговый объект не используется для коммерческой цели.

- Сдача недвижимости осуществлена на законных основаниях.

По мнению банков, сдача залогового объекта в аренду уменьшает его ликвидность, а соответственно и рыночную стоимость. По закону «Об ипотеке» кредитор может привлечь заемщика к ответственности, если залоговая недвижимость испорчена или снижен ее ценник сверх нормального износа. Опираясь на нормативные акты банки вправе запретить сдавать жилье на посуточную аренду, которая приведет к быстрому износу.

Какие требования выдвигают банки при сдаче ипотечного жилья в аренду?

Для того чтобы давать третьим лицам снимать залоговый объект недвижимости нужно руководствоваться заключенным с банковским учреждением ипотечным договором. Чаще всего встречаются следующие условия:

- Банк допускает, что заемщик может сдавать жилье без согласования с ним.

- В ипотечном договоре ничего не сказано об аренде залогового объекта. Заемщику нужно узнать у кредитора информацию по этому поводу и действовать или бездействовать после получения отказа или разрешения.

- Кредитор в ипотечном договоре четко указывает параметры услуги: период, условия соглашения, регистрация сделки и т.д.

- Заемщик, подписывая договор аренды и заселяя посторонних людей, должен узнать, согласен ли банк на это.

- Аренда категорически запрещается. Несогласие сдачи квартиры/дома под съем связано с рисками для самого банковского учреждения, так как проживающие посторонние люди не будут иметь никакого отношения к финансовому обязательству перед кредитором.

Большая часть банков, конечно же, допускает сдачу ипотечного жилья, но только при соблюдении следующих условий:

- Заемщик в обязательном порядке подает в банк письменную заявку. Банковские работники после этого оперативно рассматривают ее и предоставляют положительный ответ, если клиент у них на хорошем счету, то есть вносит все платежи вовремя и содержит жилье в хорошем состоянии.

- Извещаются страховщики о том, что увеличивается стоимость имущественного полиса примерно на 20% – 30% от его изначальной цены. Такое повышение обосновывается высоким риском порчи жилья.

- Сдаваться ипотечное жилье должно с обязательным заключением договора аренды, в котором прописаны все условия по оплате.

- Оформляется налоговая декларация по итогам года на уплату подоходного налога в размере 13%.

- Заемщик обязательно должен предоставить банку ксерокопию договора найма, личные данные и документацию по квартиросъемщику, информацию от страхового агентства.

Сдача ипотечной недвижимости

Не заручившись согласием банка сдать находящуюся в залоге квартиру можно только в том случае, когда в кредитном договоре нет пункта о возможной аренде объекта залога (в т.ч. при военном льготном кредитовании).

Если такой пункт в договоре все же присутствует – перед собственником встает выбор: получить согласие кредитной организации и сдавать квартиру официально, или воспользоваться нелегальным способом.

Для того чтобы сдать квартиру официально необходимо:

Направить письменное заявление в банк с подробным описанием всех обстоятельств и причин возникновения ситуации. Рассмотрение такого заявления занимает 5 рабочих дней.

Важно! Кредитные организации не всегда выступают против сдачи в аренду квартир, находящихся в обременении. Зачастую факт сдачи в аренду является для банка дополнительной гарантией своевременного погашения кредита.

Согласие банка можно получить если:

- Объект недвижимости содержится в порядке.

- В договор обязательного страхования ипотечного жилья будут внесены необходимые поправки.

После получения официального согласия банка необходимо подготовить дополнительные документы:

- Свидетельство о праве собственности на квартиру или выписка из ЕГРН.

- Справка о составе семьи (можно получить в ЖЭКе).

- Согласие на сдачу квартиры в аренду от всех собственников жилья. Оформить документ требуется у нотариуса.

Следующий этап – поиск квартиросъемщиков и заключение договора аренды. В нем должны быть подробно расписаны обязанности по оплате коммунальных услуг и размере арендной платы, указаны требования к соблюдению порядка и обозначены сроки платежей. К договору в обязательном порядке должен быть приложен акт приема-передачи объекта, а сделка заверена нотариально.

Это важно знать: Ответственность арендодателя по договору аренды нежилого помещения: требования к договору

В дальнейшем арендодателю нужно ежегодно уплачивать налог на доходы физических лиц в размере 13% от полученной суммы.

В случае отрицательного решения кредитная организация не обязана разъяснять причины отказа, но причины могут быть такими:

- Кредитная история заемщика была испорчена. Были выявлены факты неоднократных задержек платежей и непогашенные штрафы.

- В том случае, если договор найма будет заключен на срок, превышающий 1 календарный год.

- Если банковская проверка выявила факт сдачи жилья без получения согласия кредитора.

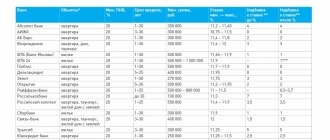

Банки, которые разрешают сдавать залоговое жилье

Официально разрешает сдавать залоговое жилье, купленное за ипотечные средства банк «ВТБ», «Альфа-Банк», «Сбербанк», «Связь-Банк». Согласно условиям, прописанным в их ипотечных договорах, действия по сдаче квартиры/дома в наем считаются правомерными, если заемщик предварительно письменно их извещает о своих намерениях и получает на это согласие.

Так, в «Сбербанке» с 9 декабря 2013 года действуют общие условия жилищного кредитования. А в подпункте договора 4.4.15 указано, что заемщик не имеет права сдавать жилье в наем или бесплатное использование родственникам или друзьям без получения письменного согласия от Сбербанка. Также на него возлагаются меры, помогающие сохранить надлежащее состояние недвижимости, вместе с текущим и капитальным ремонтом. Добросовестных клиентов инспекторы проверяют крайне редко. Проблемы только могут возникнуть, если своевременно не внести ипотечный платеж.

Банк «ВТБ» тоже не препятствует сдаче квартиры в залоге в аренду, но только если заемщик обязательно преждевременно на это письменно запросит разрешение. На его официальном портале по следующей ссылке https://drive.google.com/file/d/1tTlJoSEwO_BXkEheTMIPX9RX-YnHEj9L/view можно найти порядок получения разрешения на сдачу заложенной квартиры и пример бланка заявления https://drive.google.com/file/d/1J7ws7b72OYhAoPJVlH23qLiSkYIexLnr/view. Согласно ипотечному договору, у него все же есть право потребовать досрочно вернуть полную сумму кредита вместе с начисленными процентами и неустойкой в следующих ситуациях:

- Нарушены правила использования ипотечного жилья.

- Не сообщено кредитору обо всех правах посторонних людей на залоговый объект недвижимости; других обременениях.

Поэтому нужно информировать банк и страховую компанию о сдаче ипотечной квартиры в аренду, чтобы избежать расторжения ипотечного договора и применения санкций.

Как сдать в аренду ипотечное жилье, если банк это запретил?

Даже если в ипотечном договоре четко указано, что сдавать в аренду купленное за ипотечные средства жилье, строго запрещается, есть несколько способов выхода из ситуации.

Первый способ. Для начала нужно попытаться договориться с менеджером банка о пересмотре ранее заключенного договора. Для мотивации можно сказать, что без средств, вырученных от сдачи жилья, у вас не будет возможности своевременно вносить в полном объеме ипотечные платежи. Страх, что возникнет проблемная задолженность, чаще всего побуждает кредитора пойти клиенту на компромисс.

Второй способ. Можно впустить людей жить в ипотечное жилье без уведомления банка об этом. Большинство арендных договоров между квартиросъемщиком и арендодателем заключаются в РФ только на словах. Даже несмотря на то, что по закону должен быть обязательно составлен письменный договор, стороны решают довериться друг другу и избежать бумажной волокиты. В таком случае, даже если кредитор узнает, что аренда ипотечной квартиры по факту есть, он ничего не сможет доказать, так как нет никакого официального документа. Поэтому если в ипотечном договоре указан запрет на сдачу квартиры третьим лицам, и попытка договориться не увенчалась успехом, то по факту можно это сделать, только не заключая официальный договор с квартиросъемщиком.

Что будет, если нарушить условия ипотечного договора?

Если банковское учреждение, выдавшее ипотечный кредит, клиенту случайно или намеренно обнаружит, что он сдает ее в аренду, невзирая на запрет, то:

- Если такое нарушение обнаружено только в первый раз, то банк может вынести только устный выговор и указать, что такие действия предпринимать недопустимо.

- Кредитор зафиксирует несоблюдение условий ипотечного договора и наложит штрафную санкцию за отступление от установленных правил.

- Если после вынесения первого предупреждения заемщик продолжить сдавать в аренду жилье, то банковское учреждение вправе разорвать с ним ипотечный договор в одностороннем порядке и потребовать досрочно выплатить всю задолженность вместе с процентами. Где клиент возьмет за быстрый срок такую сумму, его волновать не будет.

- Если заемщик не выплатит всю сумму вместе с начисленными процентами, то банк направит иск в суд, чтобы взыскать с него залоговое имущество. Арендодатель и квартиросъемщик будут выселены, а сам объект недвижимости будет продан на банковском аукционе. В итоге ипотечный кредит будет считать полностью погашенным, но это негативно отразится на кредитной истории заемщика.

- Так как станет оглашен факт сдачи жилья под съем на нелегальной основе, то у клиента возникнут проблемы с налоговым органом. Ему присвоят для оплаты штраф за незаконное ведение предпринимательской деятельности и сокрытие от налогов.

Выгодно ли сдавать в аренду залоговое жилье?

На интернет-форумах часто можно встретить дискуссии людей о том, выгодно ли сдавать жилье в аренду, если оно находится еще под обременением у банка. Начнем с того, что подобная схема подходит только тем заемщикам, у которых кроме ипотечной квартиры/дома есть еще недвижимость для проживания. Если квартира состоит из двух комнат и нет отдельного жилья, то можно сдавать одну комнату, а во второй жить. Тогда еще и получится контролировать сохранность всего имущества. Трехкомнатные помещения можно сдавать по комнатам.

Если заемщик хочет купить квартиру в ипотеку и сразу ее сдавать, то для покупки стоит выбирать ликвидные варианты. Больше всего пользуется спросом жилье со вторичного рынка недвижимости, находящееся вблизи транспортных развязок и с хорошей инфраструктурой. В приоритете особенно у молодых пар однокомнатные квартиры. Средний ценник на жилье с современным ремонтом и встроенной бытовой техникой колеблется от 30 тыс. до 50 тыс. руб. в центральных регионах РФ. Жилье из двух комнат уже подороже, примерно 50 тыс. – 80 тыс. руб.

Справка! Не забывайте про подоходный налог в размере 13%, который вам придется платить и коммунальные платежи.

На арендаторов обычно возлагается уплата только за намотанные кубы воды и киловатты электричества, а все остальное оплачивает арендодатель из полученных денег за счет аренды.

Обратите внимание! Многие заемщики, совершившие покупку квартиры из трех или четырех комнат, сдают помещения под офисы и торговые точки, а это превращает уже недвижимость в коммерческий тип. За этим последует административная ответственность.

Стоит ли брать ипотеку, если в итоге это невыгодно?

Итак, мы выяснили, можно ли сдавать ипотечную квартиру в аренду (для тех, кто не понял или забыл: можно) и как подсчитать, выгодной ли оказывается сдача. Если выгодной – ипотеку оформлять стоит. А если не выгодно? Если расходы превышают доходы?

Вот несколько аргументов «за»:

- квартира останется всё равно вашей, и монетизировать ее вы сможете любым другим способом, например, сделав перепланировку и продав подороже;

- платеж по ипотеке останется таким же, а вот стоимость жилья и размер арендной платы будут расти – продисконтируйте денежные потоки и найдите точку безубыточности;

- после выплаты ипотеки сдача в аренду начнет приносить стабильный доход;

- если вы покупаете квартиру для себя, но временно не можете платить ипотеку полностью, то сдача ее в аренду может стать хорошим способом, чтобы сэкономить деньги и сформировать свою подушку финансовой безопасности.

В конце концов, можно применить более агрессивный метод сдачи в аренду: сдавать жилье посуточно или помесячно в периоды сессий / для командировочных, можно разделить помещение на две части и сдавать каждую по отдельности, можно, напротив, сделать элитный ремонт и сдавать квартиру втридорога каким-нибудь мажорам.

Аргументы «против»:

- вам придется доплачивать за квартиру, т.е. это будет не актив, а пассив;

- нужно нести дополнительные расходы: платить квартплату и налоги;

- после некоторых жильцов придется потратиться на ремонт;

- если сдавать неофициально – это чревато неприятными последствиями;

- можно не найти арендаторов, и в результате жилплощадь будет простаивать;

- арендаторы могут неожиданно съехать, испортить имущество, особо ушлые – сдать жилье в субаренду или попытаться смошенничать другим способом (например, попытаться продать квартиру, выдав себя за собственников);

- цена недвижимости, а, значит, и аренды, может упасть.

А вот еще интересная статья: Куда инвестировать в евро: полный обзор вариантов

Таким образом, сдавать ипотечную квартиру в аренду можно – как официально, так и неофициально (причем лучше официально). Но вот выгодно это или нет – нужно считать. Если выгодно и вы получаете доход или нашли точку равновесия, то можно сделать сдачу квартиры своим бизнесом. Если же нет – подумайте, в ряде случаев взять жилье в ипотеку и сдавать его всё же выгодно. Удачи, и да пребудут с вами деньги!

Пример расчета дохода и расхода при сдаче в аренду недвижимости

Чтобы наглядно показать расходы на покупку готовой квартиры в ипотеку для дальнейшей ее сдачи в наем третьим лицам используем ипотечную программу от ВТБ. Минимальный процент за использование заемных средств – 9,7%, период кредитования – 30 лет. Например, цена на квартиру составляет 2,5 млн. руб., а первоначальный взнос – 250 тыс. руб. (то есть 10%). Ежемесячный платеж составит 16200 руб.

Сдача квартиры из одной комнаты позволит за месяц получать 20 тыс. руб. + коммунальные платежи. Вместе с этим появится обязательство по уплате подоходного налога в размере 13% и страховой премии.

Общая сумма ежемесячных отчислений тогда составит: 16200 (обязательный взнос) +2106 (налог) + 90 руб. (надбавка к ценнику страховки) = 18396 руб.

В итоге выходит, что получаемые деньги от квартиросъемщика будут покрывать ежемесячный ипотечный платеж, но только если у заемщика есть еще недвижимость, в которой можно жить и не тратиться на съем. Если рассматривать жилье, расположенное в Москве или Санкт-Петербурге, то итог будет аналогичный. Высокая стоимость процентной ставки и ипотечного платежа компенсируется высоким ценником на аренду жилья.

Почему может отказать банк и страховая

Категорические отказы банка и страховой встречаются редко. Объяснять причины они не обязаны. Из наиболее вероятных:

- сумма долга близка к оценочной стоимости жилья, и если квартиранты окажутся неаккуратными, размер залога (=стоимость квартиры) перестанет покрывать выданный кредит;

- выявление в истории клиента фактов злоупотребления, нарушения закона, прямо или косвенно связанных со сделками с недвижимостью;

- при устном обращении есть вероятность попасть к специалисту, недостаточно компетентному в вопросе, можно ли сдавать квартиру в ипотеке.

Страховая компания вероятно откажет в выплате, если наступит страховой случай и будет доказана вина нанимателя, проживающего без ведома страховщика. Во избежание такой ситуации предупредите агента о намерении сдавать квартиру. Стоимость страхового полиса увеличится. Расходы обоснованные, а арендная плата покроет их в первый же месяц.

Рекомендуемая статья: Эскроу счета что это простыми словами и как будет проходить сделка по ипотеке

Риски

Плюсы сдачи ипотечной квартиры в аренду мы описали в предыдущем пункте – это в первую очередь выгода в виде перекрытия месячной арендой ежемесячного ипотечного платежа. Но минусы тоже есть и в первую очередь они касаются именно арендатора. Перед съемом квартиры рекомендуется сразу спрашивать у владельца, не находится ли жилье под обременением. Если оказывается, что оно еще в ипотечном залоге, то рекомендуется сразу проверить, дал ли кредитор на это согласие. Если не давал, то арендный договор будет признан недействительным и арендатору придется немедленно выселиться.

Матчасть: выгодно ли сдавать

А сейчас подсчитаем, насколько вообще выгодно сдавать ипотечную квартиру в аренду и что нужно учесть.

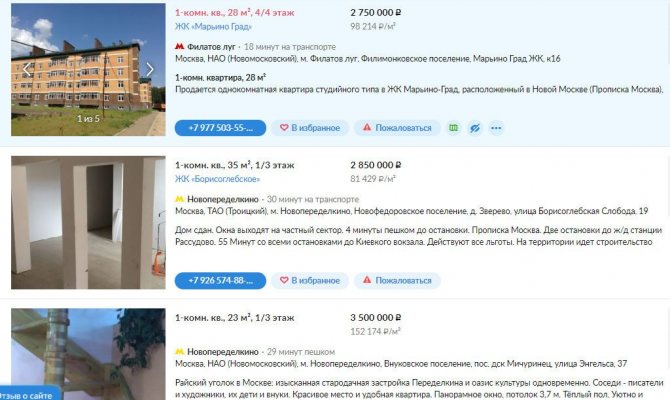

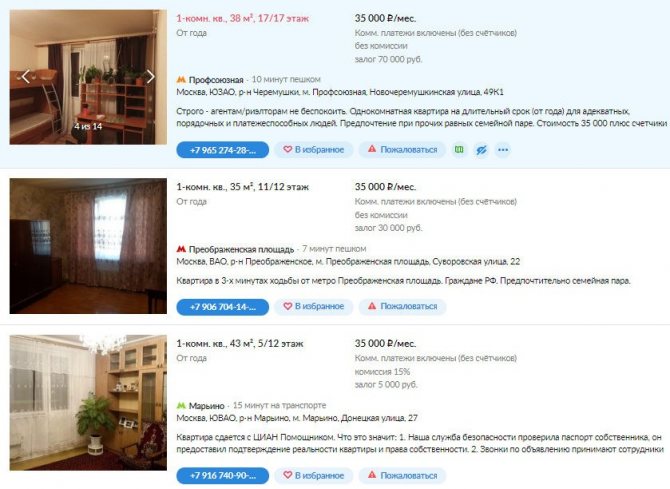

Возьмем для примера однокомнатную квартиру в Москве площадью примерно 40-45 квадратов, вторичка, от собственника. Самые дешевые варианты, по данным сайта Циан, начинаются в районе 2,75-3,5 млн рублей. Пусть будет 3 млн рублей для удобного счета.

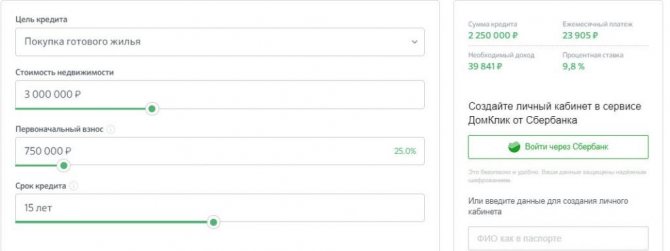

Допустим, у некого Васи есть 750 тысяч рублей для первоначального взноса (это 25% от стоимости жилья). Вполне достаточно, чтобы оформить ипотеку в Сбербанке. В таком случае параметры ипотеки будут такие:

- сумма займа – 2 250 000 рублей;

- ставка – 9,8%;

- платеж – 23 905 рублей.

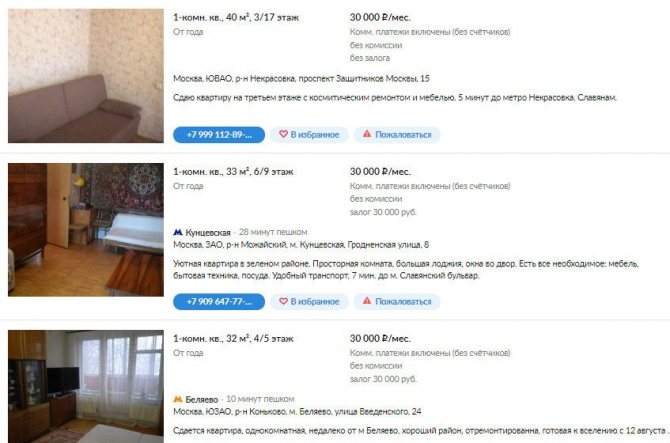

Сдать в Москве такую квартиру можно минимум за 20-25 тысяч рублей, а если постараться (обставить как следует, переделать «бабушкин ремонт» под евро или хай-тек, приволочь микроволновку и запустить стиральную машинку в нужную сторону по фен-шую), то за 30. Пусть будут эти самые 30 тысяч.

Какие расходы? Ипотека – это понятно, тут платим 23,9 тысяч рублей. Другие расходы – это коммуналка + налоги (мы же честные арендодатели).

Коммунальные расходы уже включены в аренду, т.е. жилец их не оплачивает, поэтому они ложаться на плечи собственника. Пусть в московской однушке коммуналка будет 5 тысяч рублей (для ровного счета). Счетчики оплачиваются отдельно, их оплатят жильцы, поэтому их не учитываем.

Теперь налог. Прибыль со сдачи аренды – 30 тысяч. Вычитаем 5 тысяч – расходы на обслуживание квартиры. Остается чистая прибыль – 25 тысяч. Налог – 13% от это суммы, т.е. 3250 рублей.

Итого расходов:

- ипотека – 23 900 рублей;

- коммуналка – 5000 рублей;

- налоги – 3250 рублей.

Всего: 32150 рублей.

Очевидно, что сдавать такое жилье за 30 тысяч невыгодно. Нужно просить минимум 33 тысячи, а лучше – 35 тысяч, чтобы иметь возможность оплачивать незапланированные расходы (ремонт, покраску, покупку техники и т.д.).

А вот еще интересная статья: Как заработать на Займотеке, выдавая частные займы?

И так показывает тот же ЦИАН, такие цены есть. И я бы не сказал, что такие квартиры блещут ремонтом или уникальным местоположением.

Вывод: сначала подсчитайте расходы, а потом уже планируйте, как и по какой цене сдавать ипотечную квартиру в аренду.

Естественно, в каждом городе и даже отдельном регионе Москвы будут свои расценки – я просто привел пример, как должен мыслить инвестор.

Дополнительно в расходы нужно заложить еще расходы на ИП, если вы берете коммерческую ипотеку. Следовательно, либо нужно поднимать аренду, либо искать вариант с более дешевой ипотекой.

Кстати, если вы не знаете, где брать первоначальный взнос для ипотеки и у вас маленькая зарплата – то читайте эту статью.