Категория льготников, которая полностью освобождена от налогообложения, определена ст. 395 НК РФ. Остальные собственники земельных участков, за исключением тех, кто имеет право на вычет сообразно ст. 391 НК РФ, оплатить налог обязаны. В данной статье рассмотрим льготы по земельному налогу, кто имеет право на льготу и какие документы нужны для ее получения.

Исчерпывающую информацию по части применяемого льготирования в конкретном регионе следует запрашивать у налоговиков. Как правило, на местном уровне устанавливаются льготы, позволяющие снизить базу налога. К примеру, пенсионерам Московской области предоставляется скидка 50% при уплате налога, а в Санкт-Петербурге военные пенсионеры, имеющие во владении участок до 25 га, налог не платят. В Москве многодетные семьи освобождаются от земельного налога с 1 тыс. руб.

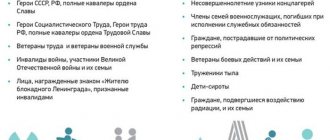

Категории льготников, для которых сообразно закону действуют послабления

Итак, льготирование по части земельного налога регламентируется Налоговым кодексом (ст. 391, 395) и местным законодательством. Категории лиц, которые подпадают под льготирование, немногочисленны.

| Категория льготников | Кто из льготников высвобождается от уплаты налога за землю? | Кто из плательщиков может рассчитывать на снижение налоговой базы на 10 тыс. руб.? |

| Юрлица | Организации: Минюста (уголовно-исполнительной системы), религиозные, народных художественных промыслов, общественные организации инвалидов, где не меньше 80% – инвалиды, участники СЭЗ, управляющие , резиденты особой экономической зоны, иные организации и учреждения, указанные в ст. 395 НК РФ | – |

| Физлица | Сюда причисляют тех, кто проживает в отдаленных районах страны (Север, Сибирь, Дальний Восток), владеет участком земли и традиционно занимается ведением личного хозяйства | – |

| Ветераны боевых действий | – | + |

| Инвалиды детства и 1, 2 (группу получили до 2014 г.) группы | – | + |

| Чернобыльцы | – | + |

На земельные участки, задействованные в предпринимательской деятельности, льготирование не распространяется. ИП должен уплатить налог за землю, которая находится в его владении, даже если она простаивает. Это же правило действительно практически для всех остальных собственников земель.

Так, если ветеранам боевых действий предусмотрено льготирование в виде вычета в любом случае, то в отношении пенсионеров, ветеранов труда, многодетных семей льготирование применяется лишь на основании действующих местных нормативных актов, т. к. к льготникам их не причисляют.

Как оформить льготу на 6 соток земли для пенсионеров?

Владение загородным земельным участком приносит не только радость от выращивания свежих овощей, фруктов и цветов, за него, как и за другое имущество необходимо уплачивать налог в казну государства. Но для многих категорий наших граждан Правительство сделало приятный подарок – освободило их полностью или частично от налогообложения, например, установлена льгота на 6 соток земли для пенсионеров. Уплата налога на землю

Это интересно: Налог на землю в Чеховском районе

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Федеральная Налоговая Служба (ФНС) разъясняет, кто обязан оплачивать налоги на землю, и порядок его исчисления:

- Все собственники земельных наделов независимо от формы собственности: в порядке бессрочного или пожизненного наследуемого владения участком. За исключением лиц, владеющих землей по праву аренды или оформленной по договору передачи по безвозмездному использованию.

- К объектам сбора налогов относятся наделы в районе расположения муниципальных образований и городов Федерального значения. Не относятся земли, ограниченные в рыночном обороте, например, в местах расположения культурного наследия разных по подчиненности органов власти или народности. Также исключаются из налогообложения наделы, входящие в состав исторических заповедников, археологических раскопок, музеев.

- Исчисление налоговой базы основывается на кадастровой оценке каждого конкретного участка, все сведения находятся в единой базе Росреестра.

Освобождение лиц пенсионного возраста от налога на 6 дачных соток прописано в Федеральном Законе от 28. 12. 2020 года № 436.

Депутаты Государственной Думы приняли его на основании предложения Президента страны, поскольку пенсионеров можно отнести к социально незащищенной категории лиц.

Налоговое законодательство России было дополнено подп. 8 п. 5 ст. 391 НК, в который внесена еще одна категория льготников – лиц пенсионного возраста.

Основания для отмены налогообложения для пенсионеров также указаны в Приказе ФНС России от 26.03.2018 за номером ММВ-7-21/167.

Если владелец участка ранее не пользовался льготами, то ему необходимо подать уведомление в налоговую инспекцию по месту расположения участка о своем новом статусе, исходя из требований приказа ФНС России от 14.11.2017 за номером ММВ-7-21/897.

Поэтому для многих граждан нашей страны актуален вопрос, как оформить льготы на 6 соток пенсионерам в 2020 году, где и кто занимается этим оформлением.

Льготы по земельному налогу: как получить льготу?

Автоматически льготирование не оптимизируется. Для подтверждения прав на льготу следует обратиться к налоговикам с заявлением и приложить к своему обращению конкретные документы. Передать комплект готовых документов можно одним из традиционных способов:

- посредством почтового отправления (заказным письмом);

- при личном посещении налоговых органов;

- через личный кабинет налогоплательщика.

Для отправки комплекта посредством почтового отделения, делаются копии, заверять их у нотариуса необязательно. О принятии решения заявителя извещают, после чего со времени наступления права на льготу производится перерасчет.

Новая форма расчёта земельного налога

Теперь, чтобы рассчитать земельный налог, сначала произведут расчёт кадастровой стоимости участка. Следующим шагом будет вычет из получившейся цифры стоимости 6-ти соток и начисление налога на оставшуюся разницу. В целом, отныне льготы высчитываются не с фиксированной суммы, а для каждого участка отдельно, что намного честнее. Если площадь владений меньше или равна 6 соткам, земельный налог начисляться не будет. Если у человека есть два и больше участков, льгота распространяется лишь на один из них. Из этого следует, что нужно выбрать тот участок, для которого привилегия будет целесообразнее. Так, если один из имеющихся в распоряжении участков меньше 6 соток, а другой наоборот больше, то лучше льготы активировать относительно большего участка. После осуществления выбора о нём надо сообщить в налоговую.

Всегда заявления на привилегии по налогам на имущество принимались до 1-го ноября. В этот же раз, поскольку изменения вступили в силу только с января, заявление можно подать до 1 июля 2018 года. Если не сообщить в учреждение, по какому участку требуется льгота, налоговая произвёдёт расчёты везде, а отнимет цену шести соток с того налога, который получится самым большим. Поэтому можно и вовсе ничего не предпринимать.

Стоит отметить, что при расчёте за 2020 год обновлённая привилегия тоже учитывается. Производить её оплату физические лица будут до 1-го декабря 2020 года. За почти целый год налоговая успеет всё посчитать, и налог за 6 соток у пенсионеров уже учитываться не будет.

Чтобы заранее подготовиться, можно подать заявление в налоговое учреждение, в рамках которого указать права на льготу. Попутно с этим можно выбрать участок. При этом нет нужды в подтверждающих документах, поскольку налоговая сама все данные проверит. Необязательно куда-то вообще идти, если есть доступ к личному кабинету. Если изначально налоговая случайным образом не учтёт привилегию, стоит обратиться снова, и они всё пересчитают.

Это интересно: Как убрать киоск с придомовой территории

Какие документы необходимы физлицу, юрлицу для получения льгот

Лицам, подпадающим под льготирование, по обращении в налоговую следует подготовить стандартный комплект документов. Кроме этого, отдельным категориям граждан требуется представлять дополнительные документы (далее в тексте — ДД).

| Стандартный комплект документов для всех физлиц | паспорт (документ, удостоверяющий личность), свидетельство о праве собственности на землю заявителя (государственный акт на землю), подтверждение регистрации, справка о доходах |

| ДД для пенсионера | копия пенсионного удостоверения (заверить нотариально) |

| ДД для инвалидов ВОВ и боевых действий | удостоверение инвалида ВОВ |

| ДД для участников ВОВ (инвалидов вследствие заболевания, иных причин) | удостоверение ветерана ВОВ общего образца |

| ДД для инвалидов 1, 2 групп | удостоверение инвалида, пенсионное удостоверение либо справка врачебной трудовой комиссии, свидетельствующая об инвалидности |

| Чернобыльцы | специальные удостоверения участников ликвидации чернобыльской катастрофы |

В зависимости от наличествующих дополнительных региональных льгот, их видов, категории льготника список подаваемых документов может разниться. Поэтому весь перечень требуемых документов желательно заранее выяснять у налоговиков.

Основаниями для предоставления льготы ИП и юрлицам являются свидетельство ИП, устав, справка о бюджетном финансировании, правоустанавливающие и иные подтверждающие право на льготирование документы.

Ставки земельного налога и формула калькуляции по земельному налогу

Организации калькулируют сумму земельного налога самостоятельно. Для физлиц сумму платежа к уплате подсчитывают налоговики. Величина земельного налога не зависит от итогов деятельности их собственников, использующих землю в своих целях: для ведения ЛПХ и т. п. Сумма к уплате представляет собой константный ежегодный платеж.

При калькуляции используются налоговые ставки (НС), кадастровая цена (КЦ) участка земли, а также коэффициент владения (КВ). Числовой множитель (КВ) применяется, если участок использовался неполный год. При подсчетах учитывается также наличие льгот. Размер максимальной ставки привязан к его назначению, т. е. виду территории:

- 0,3% (целевое назначение участка земли — садоводство, огородничество, для сельскохозяйственной деятельности, обеспечения обороны, безопасности, жилищный фонд);

- 1,5% (для других видов земель).

Указанные процентные ставки являются предельными значениями, фиксированные федеральным законом, посему муниципальные власти не вправе их превышать. Калькуляция земельного налога производится по стандартной формуле: НС * КЦ * КВ.

Условия предоставления

Налог на землю является местным сбором. Порядку и условиям его уплаты полностью посвящена гл. 31 НК.

Плата берётся с физических лиц, владеющих ЗУ на основании:

- права собственности;

- постоянной бессрочной аренды;

- наследования в качестве пожизненного владельца.

Льготы по земельному налогу положены на основании ст. 392 НК всем пенсионерам.

Список объектов, с которых не взимается оплата, дан в ст. 389 НК. Среди них:

- земли, изъятые или ограниченные в обороте на основании ст. 27 ЗК (к ним относят территории, на которых расположены объекты культуры, заповедники и т.п.);

- участки, прикреплённые к лесному или водному фонду;

- наделы, входящие в массив общего имущества, отведённого под многоквартирный дом.

Это интересно: Как оформить сервитут на газопровод

От уплаты также освобождены лица:

- относящиеся к коренным малочисленным Северным народам (если участок используется для занятия промыслом, ведения хозяйственной деятельности или традиционного для этого народа уклада жизни);

- владеющие наделом на основании соглашения аренды;

- получившие права на безвозмездное использование земли (бессрочное или срочное).

- располагающие территориями, входящими в имущественный пассив паевого инвестфонда (налоговая нагрузка ложится на саму управляющую компанию).

Региональные льготы по земельному налогу

Актуальные данные о льготировании по части земельного налога, которое применяется на муниципальном уровне, можно найти на официальном сайте ФНС. С этой целью используется электронный сервис «Справочная информация о ставках и льготировании по имущественным налогам».

| Область, край | Некоторые местные льготы за налоговые периоды 2015—2016 гг. |

| Ленинградская | В Федоровском СП, Тосненского района освобождены от уплаты: одинокие пенсионеры и супруги (60 и 65 лет соответственно), живущие в частном секторе с доходом ниже прожиточного минимума, ветераны и инвалиды ВОВ, труженики тыла; Шапкинское СП, Тосненский район: пенсионеры, проживающие на территории СП, уплачивают 40% от суммы налога |

| Московская | Городской округ Ивантеевка: освобождены чернобыльцы, малоимущие граждане, состоящие на учете в управлении соцзащиты, одинокие пенсионеры; снижена база налога для почетных жителей города на 70%, зарегистрированных ветеранов труда пенсионного возраста — на 50%, для семей с 3 и более детьми до 18 лет со среднедушевым доходом меньше прожиточного минимума — на 50% и др.; Городское поселение Правдинский Пушкинского района: освобождены многодетные семьи за полученные от государства участки безвозмездно; малоимущие пенсионеры оплачивают 50% налога |

| Белгородская | Новые местные льготы не вводились |

| Тульская | РП Арсеньево Арсеньевского района: освобождены многодетные семьи, органы местного самоуправления и др. |

| Рязанская | Новых местных льгот нет |

| Липецкая | Муниципальное образование Фащевский сельсовет, Грязинского района: освобождены органы местного управления и учреждения культуры, здравоохранения, образования, субсидируемые из местного либо областного бюджета |

| Нижегородская | Чкаловск: освобождены органы местного самоуправления, учреждения образования, спорта, культуры, СМИ, финансируемые из местного бюджета |

| Саратовская | Большежуравское муниципальное образование Аркадакского района: категория налогоплательщиков, чьи земли были затоплены в весенне-летний период, получает льготу в размере 10 тыс. руб. от кадастровой цены |

| Свердловская | Восточное сельское поселение: освобождены КФХ, сельскохозяйственные организации, у которых доход от продажи своей (либо от пайщиков) продукции более 70% от общей прибыли |

| Челябинская | Южноуральский городской округ: освобождены пенсионеры по возрасту, инвалиды 1 и 2 групп (ИП и физлица) |

| Ставропольский край | Село Белые Копани Апанасенковского района: освобождены органы местного самоуправладения, учреждения культуры (льгота по муниципальным землям) |

Совершенно очевидно, в каждом регионе применяются свои льготы, которые устанавливаются на основании решений местных Советов депутатов, Земских собраний.

Причины отказа по льготированию земельного налога

Для того чтобы заявление с документами налоговики пропустили для последующего рассмотрения и приняли решение в пользу заявителя, нужно соблюсти как минимум следующие условия:

- заявитель должен подпадать под категорию льготников сообразно действующим местным законам и Налоговому кодексу;

- текст заявления должен содержать полную информацию, конкретную и корректную, без ошибок, исправлений;

- подавать налоговикам следует все требуемые документы.

При поступлении комплект документов вместе с заявлением будет проверяться налоговиками на предмет их доподлинности и правильности. Если проверяющий выявит хотя бы одно несоответствие, заявителю возвращают все обратно с указанием ошибок. По этой причине процесс принятия документов и их рассмотрение может затянуться.