Законодательная база

Сотрудники ИФНС зачастую ссылаются на закон № 2003-1, принятый в 1991 году с целью регулирования налогообложения имущества физлиц. Однако он не относится к действующим. Поэтому опираемся на главу 32 НК РФ, предметом которой является налог на имущество физических лиц. А также главу 30, регламентирующую взимание сборов с имущества организаций. НК определяет федеральные налоговые льготы и призван указать, какого предельного уровня могут достигать процентные ставки обложения податью.

Представительные органы муниципальных объединений (МО) наделены правом, дифференцировать ставки обложения по сборам на имущество. А также наделять преференциями отдельные категории физлиц и организаций.

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа →

Это быстро и бесплатно!

Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

+7 Москва,

Московская область

+7 Санкт-Петербург,

Ленинградская область

+7 Регионы

(звонок бесплатный для всех регионов России)

Физлицам начисления по подати на имущество выполняет местная ИФНС. А организации делают это самостоятельно, согласно ст. 52 НК. И местная ИФНС им в этом не указ.

Налог на имущество и виды собственности, с которого он взимается

Прежде чем претендовать на льготы по налогам на квартиру или иное жилье и землю, стоит разобраться с объектами налогообложения.

В отношении организаций таковыми признаются объекты, относящиеся к недвижимому имуществу в качестве основных средств на балансе. Обязываются оплатить подать юрлица:

- владеющие недвижимостью;

- получившие её в пользование или распоряжение;

- получающие объекты в рамках концессионного соглашения.

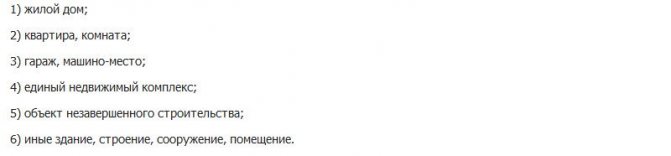

Что касается физлиц, то недвижимое имущество, имеющее отношение к сбору, поступающему в бюджеты МО, разбили на несколько категорий в п. 1 ст. 401 НК.

В п. 2 содержится важное уточнение в отношении используемого физлицом земельного участка, представлявшегося некогда под ЛПХ, ИЖС, дачу, сад или огород. Построенное там жильё также считается жилым домом. И местная ИФНС, воспользовавшись этой нормой НК, применит к нему соответствующие требования по обложению сбором.

Если вы, будучи плательщиком, не подавали в местную ИФНС заявления, по какому из объектов, относящихся к разным видам недвижимости, должна применяться имеющаяся льгота, то сотрудники выберут тот, где наибольшая база обложения.

Процедура оформления привилегии

Льгота на имущественный налог предоставляется исключительно определенным категориям граждан. При этом, заявитель должен документально подтвердить своё льготное право. Чтобы оформить налоговые льготы по налогу имущество физических лиц, необходимо придерживаться следующего порядка действий:

- Сбор пакета бумаг. Какие нужны документы для получения льготы: Заявление по форме инспекции для физических лиц о получении льготы на налог. Заявление на льготу по налогу на имущество можно заполнить на месте под контролем специалиста либо принести в готовом виде.

- Удостоверение личности.

- Документация на собственность. Для этого обязательно получить справку о регистрации имущества, так как свидетельство сейчас не выдается.

- Бумаги, являющиеся основанием для предоставления льготы.

Право на льготу по налогу на имущество возникает после принятия положительного решения инспекцией. Если документы собраны не полностью, налоги будут приходить льготнику в полном объеме.

Когда человек, который платит налог на имущество, уверен, что ему положена льгота, ему требуется с документами обратиться к специалистам ИФНС. Другими словами, льготником, имеющим собственность, заполняется заявление о предоставлении льготы в налоговом органе и сдается требуемый пакет документации. С этого момента он вправе рассчитывать на привилегию по налогу.

Интересная информация: Как получить налоговый вычет при покупке квартиры

Льгота по налогу на имущество: общая информация

Сборы с имущества регламентируются на двух уровнях:

- федеральный — отображается в нормах Налогового кодекса РФ, на основании которых льготник может претендовать на соответствующий статус;

- местный — представительным органом МО может быть дополнена льгота, существующая на федеральном уровне, или введена новая.

Представительный орган МО вправе:

- дифференцировать ставку;

- установить вычет из базы обложения;

- предложить льготу по уплате налога на имущество определённым категориям плательщиков.

Претендуя на преференции, стоит сразу разобраться, кем они установлены. Льгота, действующая на территории одного МО, может и не применяться на территории другого, если устанавливалась на местном уровне.

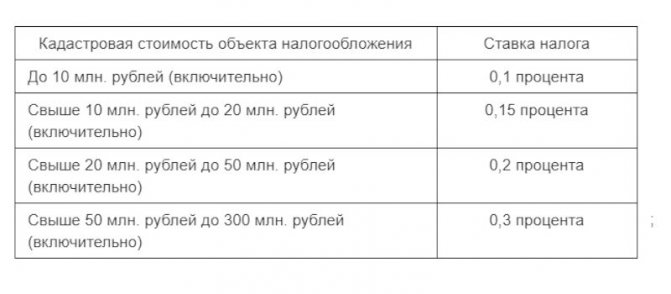

Налоговые ставки

В ст. 380 ставку для организаций установили на уровне 2%. Это не препятствует на местном уровне проявить дифференцированный подход к плательщикам, предложив для некоторых льготный налоговый режим. Дифференцируя ставку для юрлиц, МО могут и поднимать её, но не выше уровня в 2,2%.

В п. 2 ст. 406 предложено три уровня ставок по кадастровой стоимости для физлиц. Минимальную, 0,1%, полагается применять к:

- жилой недвижимости;

- недостроенным жилым домам;

- единым комплексам, включающим жилые дома;

- гаражам;

- хозпостройкам, сооружениям площадью до 50 кв. м. на участках, выделенных под ЛПХ, ИЖС, дачу, огород или сад.

Максимальную 2%, устанавливают для строений:

- используемых как административные, коммерческие, офисные;

- выделенных из какого-то объекта обложения, пока его не включат в другой перечень.

По прочим объектам предложен уровень в 0,5%.

В 2020 году завершается действие ставок налогообложения, основанного на инвентаризационной стоимости. Её величину нужно умножить на коэффициент-дефлятора 1,518 – установленный в 2020 год. Понижающий коэффициент изначально планировался равным 0,8, но теперь его пересмотрели в сторону уменьшения и возвратили к уровню 2018 года, когда он равнялся 0,6.

Отталкиваясь от этого уровня, кадастровую стоимость теперь не будут поднимать ежегодно более чем на 10%.

Налоговые сроки и периоды

Сбор по недвижимости представляется к оплате ежегодно. Оплатить нужно:

- физлицам – к 1 декабря. Местные ИНС выполняют начисления в апреле-сентябре, после чего рассылают уведомления;

- организациям, сумму, оставшуюся после внесения авансовых платежей — к 1 февраля после отчётного года.

Период обложения, как правило, равен календарному году. Исключения возможны по объектам:

- зарегистрированным в течение года;

- унаследованным;

- недавно возведённым;

- перешедшим к другому владельцу или прекратившим существовать.

По ним подать платится за период фактического владения в текущем году, а по недавно возведённым – со следующего года после вступления в строй.

Налоговые вычеты на имущество в текущем году

Кадастровую стоимость имущества при определении базы налогообложения ст. 403 НК предлагает уменьшать. Собственникам жилья вычет предоставляется в размере:

- стоимости 10 кв. м – по комнате или части квартиры;

- 20 кв. м – по квартире, части жилого дома;

- 50 кв. м – по жилому дому;

- 1 000 000 рублей – по единому комплексу, включающему жилые дома.

Применение вычета может привести к получению отрицательного значения по сумме начисленного налога. Доплачивать из местного бюджета владельцу недвижимости не станут просто приравняют ставку обложения к нулю.

Кому положены налоговые льготы, и в каком размере

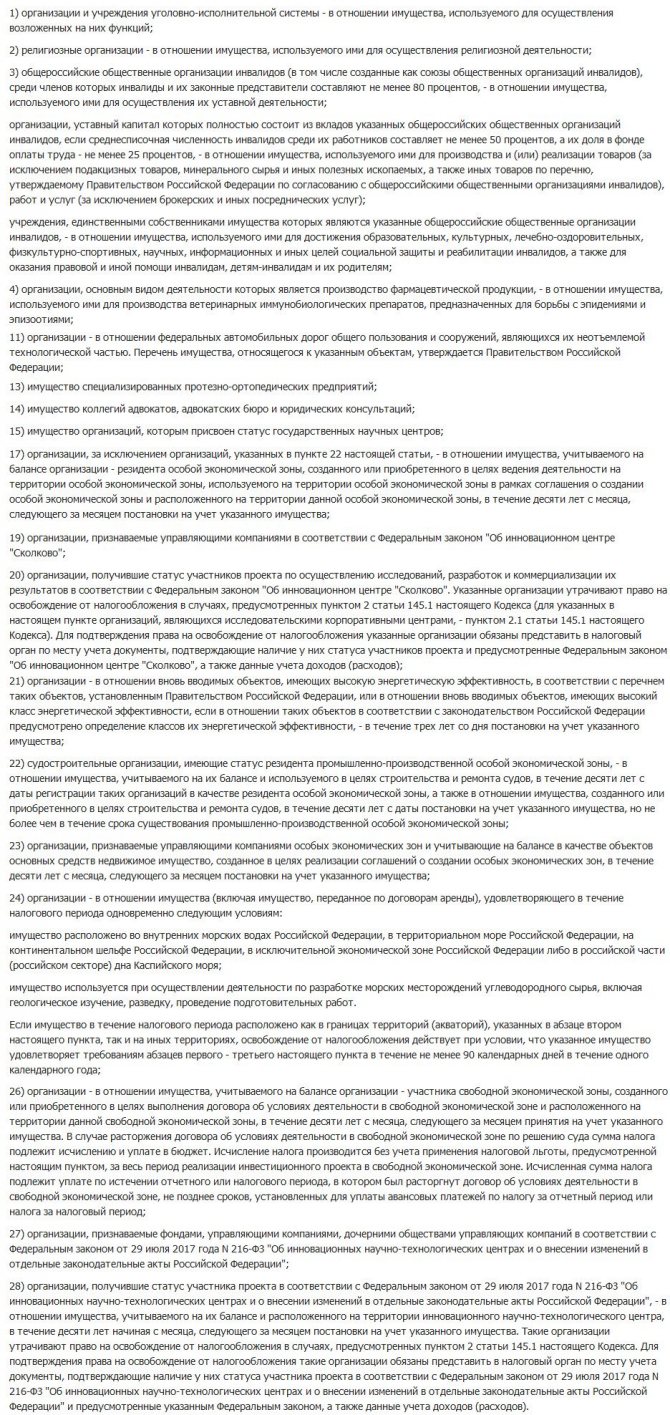

Перечень юридических лиц, кому положены льготы по налогу на имущество в виде полного освобождения от выплат, приведён в ст. 381 НК.

Акцент явно сделан на организациях, способствующих внедрению технологических инноваций в российскую экономику.

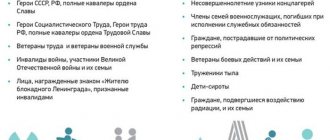

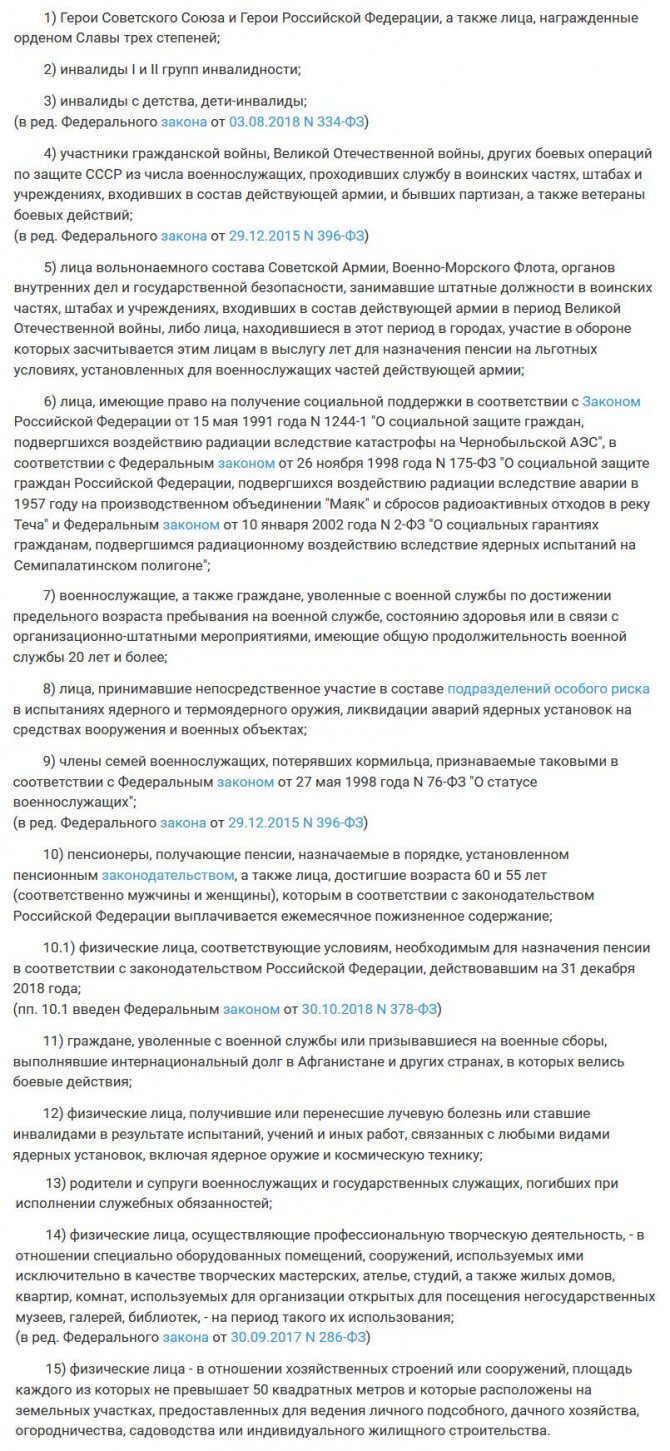

В ст. 407 НК приведены категории физлиц, которым полагается предоставление льгот.

Право на использование полагающихся преференций дано не только владельцам жилья, но и собственникам:

- хозяйственных построек и подсобных сооружений площадью до 50 кв. м, размещающихся на территории земельных участков, выданных под ЛПХ, ИЖС, дачу, огород, разведение сада;

- творческих мастерских, студий;

- объектов, находящихся на территории библиотеки, музея.

Сравнительно новая категория в списке льготников, и наиболее массовая — пенсионеры.

Перечень категорий получателей федеральных льгот может быть расширен представительными органами МО. Например, законом № 51 города Москвы, принятым в 2014 году и регламентирующим налог на имущество физлиц. Этим нормативным актом заметно снижены ставки налога на жилую недвижимость, действующие на территории МО.

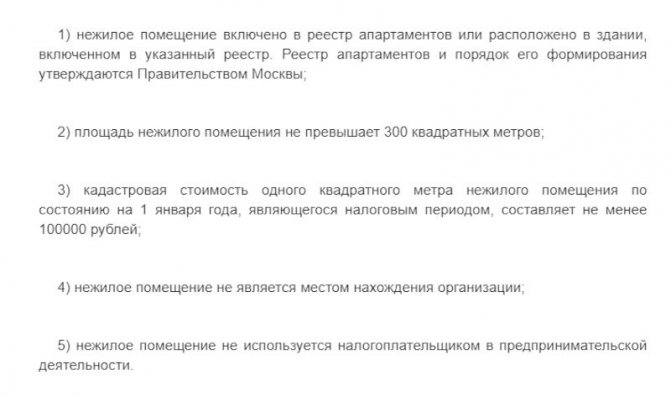

А предоставление преференций по нежилым помещениям обусловили соответствием ряду условий.

Как написать заявление на предоставление льготы по налогу на имущество

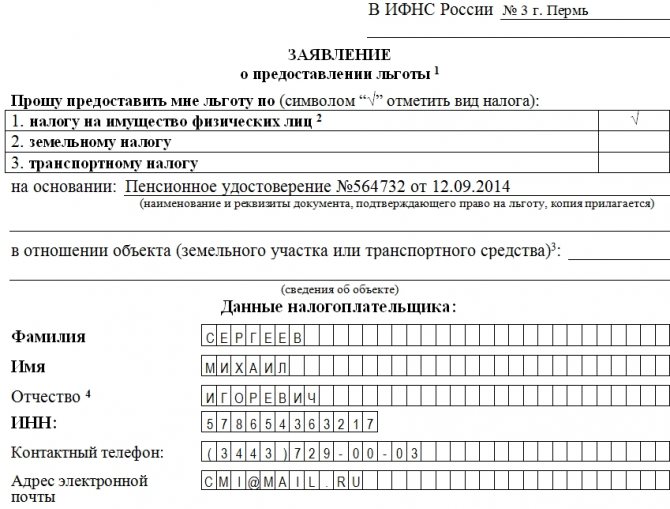

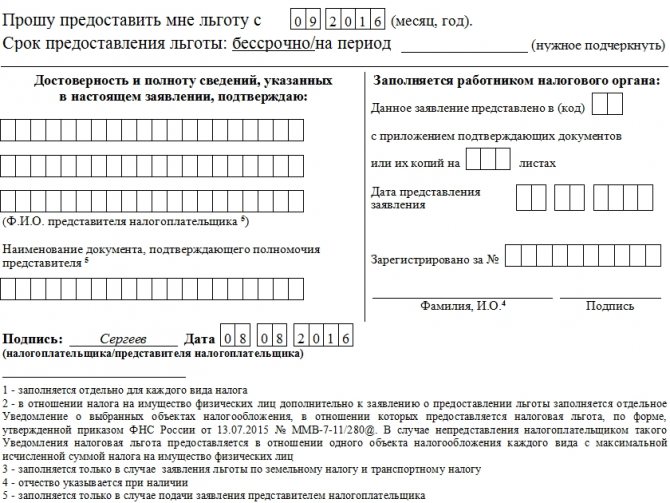

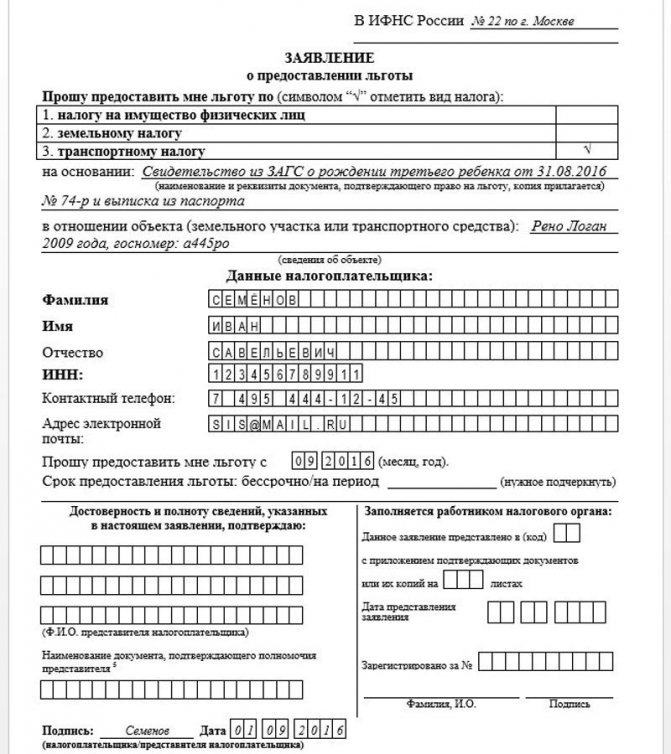

В данном примере рассматривается заявления от пенсионера, желающего воспользоваться льготой на имущество.

- В начале заявления нужно указать номер налоговой службы, к которой относится налогоплательщик по месту жительства и населенный пункт, в котором она находится.

- Далее в соответствующей табличке следует «галочкой» отметить вид налога и здесь тоже все довольно понятно – значок ставится напротив строки «налог на имущество физических лиц».

- После этого вписывается основание, дающее право на получение послабления, т.е. указывается наименование и номер подтверждающего документа.

- Ниже находится таблица, в которую вносятся данные о налогоплательщике. Здесь заглавными печатными буквами надо вписать фамилию, имя, отчество, номер телефона и, — при наличии, — адрес электронной почты для связи (на случай возникновения у налогового специалиста какого-либо вопроса).

- Во вторую часть документа вносится дата (только месяц и год), с которой налогоплательщик желал бы получить льготу, а в следующей строке срок ее предоставления (если он по каким-либо причинам ограничен, здесь нужно вписать период, в течение которого налогоплательщик имеет право ее получать).

- Далее идет часть, которая слева заполняется представителем налогоплательщика, действующим от его имени на основании доверенности (если таковой имеется), а справа – налоговым специалистом, принимающим документ. Иными словами сам заявитель сюда ничего вписывать не должен.

- В самом низу налогоплательщик обязан поставить свою подпись и дату заполнения документа.

Если в процессе оформления возникают какие-либо вопросы, следует обратить внимание на пояснения, написанные мелким шрифтом и расположенные под документом.

Льготы по налогу на имущество физических лиц

На федеральном уровне перечень категорий льготников дан в НК. Приступая к решению задачи, как оформить льготы по налогу на имущество, сверяемся с данными электронного сервиса ФНС. Он содержит информацию про льготу на налог и ставки по субъектам РФ.

Обнаружив в нём, что имеете право на преференции, оформляйте налог на недвижимость по льготе или сниженной процентной ставке.

Запросить предоставление скидок позволяется по одному объекту. Но не вообще, а по каждому из видов недвижимости, которые находятся в собственности. Напомним, что они приведены в п. 1 ст. 401 НК.

Основания предоставления налоговых льгот

Основанием служит, как правило, наличие документов, подтверждающих, что их владелец относится к одной из категорий, упомянутых в ст. 407 НК. Или же потребуется собрать документы, демонстрирующие соответствие условиям получения преференций, указанным в нормативном акте представительного органа МО.

Порядок предоставления налоговых льгот

Не может быть и речи о предоставлении льготы по имущественным налогам местной ИФНС, если ей не предоставили заявления, подкреплённого подтверждающей документацией.

Льготник вправе выбирать способ, как получить полагающиеся ему преимущества при уплате сбора с недвижимости. Льготе присущ заявительный характер, поэтому нужно проявлять инициативу и действовать. Иначе положенными скидками не воспользуешься.

Чтобы всё было оформлено должным образом, подаётся заявление с пакетом подтверждающей документации. Оно:

- вручается местной ИФНС;

- адресуется туда же по почте. Понадобится нотариально удостоверить копии прилагающихся документов;

- подаётся онлайн через интернет-порталы госуслуг или ФНС, где у пользователя заведён личный кабинет.

Когда в полученном от местной ИФНС уведомлении не обнаружится вашего права на преференции, придётся направиться к налоговикам, чтобы выяснили, как такое могло произойти. Пусть разберутся и исправят промашку, чтобы вы смогли получить льготу по налогу на имущество.

Другого варианта осуществить предоставление налоговой льготы не предусмотрено. Разве что сотрудники ИФНС уже располагают необходимыми сведениями.

Как заполнить заявление

В 2014 году ФНС приняла приказ № ММВ-7-21/[email protected], которым установила для физических лиц, как следует подать запрос на льготу по имущественным налогам. Этим документом утверждены:

- форма документа;

- как её следует заполнять;

- как предоставлять запрос в электронном формате.

Все эти особенности нашли отражение в трёх приложениях к приказу.

Бланк заявления (Приложение 1 к приказу № ММВ-7-21/[email protected]) можно:

- скачать на странице;

- получить непосредственно в местной ФНС.

Инструкция по заполнению (Приложение 1 к приказу № ММВ-7-21/[email protected]).

Заполненный первый лист четырёхстраничной формы предстанет в таком виде.

Здесь требуется указание:

- реквизитов паспорта;

- ИНН;

- основания, позволяющего воспользоваться льготой;

- контактных данных;

- с какого времени и на какой срок предоставить.

На втором листе ставятся отметки по транспортному налогу, на третьем – по земельному. А вот четвёртый потребует пристального внимания, так как относится к сбору с недвижимого имущества. Здесь нужно указывать, выставляя коды:

- по каким видам недвижимости запрашивается льгота;

- какие у соответствующих объектов недвижимости номера.

Что нужно приложить к заявлению

Недостаточно просто подать заявление, чтобы воспользоваться льготой при выплате налога на недвижимость. К нему потребуется приложить копии документов:

- паспорта;

- ИНН;

- правоустанавливающего – по объекту недвижимости, фигурирующему в запросе на преференции;

- остальных, упомянутых в заявлении.

При передаче через электронную почту (через госуслуги или ФНС) ставится ЭЦП, отправляя по почте, желательно копии нотариально заверить.

Как получить льготу по налогу

Льгота на имущественный налог – заявительная. Для ее получения потребуется составить заявление. Если этого не сделать, то налог будет рассчитан для физического лица в полном объеме.

Заявление на предоставление скидки имеет установленную форму и заполняется на специальном бланке. Подать документ можно:

- при посещении отделения налоговой службы;

- через личный кабинет налогоплательщика в электронном виде, заполнив заявление на сайте: требуется пройти регистрацию на портале;

- письмом по почте России: все документы, подтверждающие льготы, должны быть нотариально заверены.

Заявление состоит из 4-х листов:

- Титульный лист заполняется всегда. В него вносятся сведения о налогоплательщике: ФИО, данные паспорта, место и дата рождения. Обязательно указывается ИНН.

- 2-ой лист используется только при наличии в собственности транспортного средства.

- 3-ий нужно оформить при оплате налогового сбора на земельный участок. Если земли в собственности нет, то лист остается незаполненным.

- Для получения льготы по налогу на имущество следует заполнить 4-ый лист. Обязательно делается отметка о виде объекта имущества, на которое оформляется скидка (дом, комната, квартира, гараж). Вписывается его кадастровый номер. Вносится наименование, номер и дата документа, предоставляющего налоговую льготу. Записывается срок, на который распространяется скидка.

Для получения налоговый льготы потребуется составить заявление

К заявлению следует предоставить копию документа, указанного в нем. Потребуются также следующие бумаги:

- паспорт;

- свидетельство ИНН;

- документ о праве собственности.

После получения и проверки документов налоговым инспектором гражданин будет проинформирован о способе уведомления о принятом решении.

Имеются ограничения по срокам. Для предоставления налоговых скидок нужно подать заявление до 1 ноября того же года, который считается налоговым. Например, для предоставления льготы по имущественному налогу в 2020 году гражданин должен успеть подать заявление и документы до 01/11/2017 года.

Как получить налоговую льготу

Полезное видео

Какие новые подходы в государственной налоговой политике следует учитывать бухгалтерам организаций, изложено в 19-минутной лекции.

В более сжатом изложении трёхминутном ознакомиться с нововведениями для юрлиц можно, просмотрев другое видео.

В двухминутном выпуске популярного блога юридической помощи рассматривается, какая теперь полагается скидка пенсионерам при уплате налога на имущество, как следует оформить предоставленные льготы.

Обращаясь за подсказками по льготам при налогообложении имущества к видеоматериалам, не забывайте посмотреть на дату размещения. Наиболее существенные изменения в основном позитивные для плательщиков, произошли в последние годы.