Последние изменения: Январь 2020

Очень заманчиво получить в дар какое-либо имущество, будь то автомобиль, либо недвижимость наподобие дома или квартиры. Привлекательность такого подарка налицо: одаряемый безвозмездно увеличивает свое благосостояние посредством отчуждения и передачи прав на имущество дарителем (ст. 572 ГК РФ). Договор дарения, заключаемый между сторонами сделки, в обязательном порядке требуется зарегистрировать и тем самым подтвердить законность совершаемой сделки и вытекающих из нее прав с обязанностями. При регистрации взимается госпошлина за договор дарения.

Основные понятия

Государственная пошлина — это денежная выплата, осуществляемая физическими и юридическими лицами (п. 1 ст. 333.17 НК РФ) в пользу специально уполномоченных государственных учреждений: судебных органов, ЗАГСов, нотариальных организаций и др.

Такие сборы взимаются при обращении в эти учреждения с целью выполнения теми действий, регламентируемых нормами главы 25.3 НК РФ, в частности имеющих юридическую значимость, либо за осуществление выдачи необходимых документов.

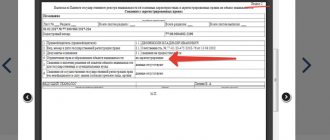

Госпошлина за регистрацию оплачивается заблаговременно до фактической подачи документов. Без подтверждения совершения оплаты путем предоставления соответствующей квитанции, документы, подаваемые для регистрации объекта не будут приняты регистрирующим органом (п.4 ст.16 Федерального закона № 122).

Оригинал квитанции и ее копия должны быть в бумажном виде на руках у заявителя при государственной регистрации прав одаряемого.

Оригинал квитанции после завершения процедуры регистрации имущества одаряемого возвращается плательщику.

Виды госпошлины по договору дарения

Расходы на дарственную зависят от способа оформления документа. Согласно новым правилам при передаче недвижимость в дар граждане должны оплатить только госпошлину за регистрацию прав собственности. Без регистрации в Росреестре собственник не меняется. Однако большинство граждан предпочитают оформлять договор у нотариуса, а уже после этого обращаться в регистрирующий орган.

[За оформление договора]

Оформить дарственную даритель может самостоятельно. Для этого достаточно найти образец документа и переделать его согласно своим данным. Подписание договора у нотариуса необходимо в том случае, когда существует вероятность, что другие претенденты на имущество могут оспорить сделку. В Росреестре принимают как договор в простой письменной форме, так и нотариально заверенный.

Сумма за оформление документа у нотариуса зависит от объекта дарения и его стоимости. Оплата состоит из платы за составление договора и за заверение документа. Стоимость работы нотариальной конторы по составлению документа составляет от 2 до 8 тыс. рублей в зависимости от региона и типа подарка.

Это интересно: Дарение земельного участка между супругами

Стоимость удостоверения дарственной регулируется Налоговым кодексом. Согласно НК РФ ст. 333.24 сумма будет составлять ½ процента от стоимости объекта, но не менее 300 руб. и не более 20 тыс. руб.

[За регистрацию права собственности]

Согласно новым правилам сделку по переходу прав собственности через дарственную не нужно регистрировать в Росреестре. Однако получатель дара и даритель обязаны переоформить права на недвижимый объект в регистрирующем органе. Без соответствующего оформления перехода прав от одного собственника к другому, отчуждение не будет действительным.

При регистрации дарения оплачиваются действия по внесению изменений данных собственника в государственный реестр. При заполнении квитанции необходимо вносить сведения о дарителе и одаряемом лице.

Размер госпошлины

Текущий год ознаменовался значительным увеличением размера выплаты государственной пошлины за регистрацию имущества.

Госпошлина, устанавливаемая налоговым законодательством РФ, строго индивидуальна. Она различна для физических и юридических лиц. Госпошлина на договор дарения доли квартиры будет такой же, как и при дарении ее целиком, за исключением случаев одновременного обращения двух и более плательщиков для первоначальной регистрации прав. Пунктами 21-33 статьи 333.33 НК РФ регулируется размер выплаты.

Сумма госпошлины назначается гораздо значительнее для организаций, нежели чем для уплаты ее физическим лицами. Последним полагается оплатить сумму в размере 2000 руб. РФ, когда как юридическим лицам – 22000 руб. РФ.

Выдача дубликатов свидетельств для организаций составляет 1000 руб. РФ, а физическим лицом оплачивается 350 руб. РФ.

Применительно к выплате НДС с физических лиц (13% от стоимости имущества) в сделках с дарением между родственниками, состоящими в близком родстве: супруги, родители, дети, братья и сестры, те полностью освобождаются от необходимости выплаты, то при взыскании госпошлины степень родства не играет никакой роли.

Дарственная

Прежде чем говорить о размере госпошлины, нужно установить, что же такое договор дарения. Это особый вид официального документа, который подтверждает передачу прав собственности или доли собственности от одного человека другому.

Это может быть владение:

- движимым имуществом, например, транспортом;

- недвижимостью или земельным участком;

- правами на обязательства.

В любом случае дарственная фактически уменьшает имущественную собственность дарителя и увеличивает её в пользу одариваемого человека.

Как правило, её составляют в том случае, когда хотят передать свою собственность наследнику без завещания или посредством проведения процедуры наследования по закону.

Договор дарения составляют в большинстве случаев для передачи недвижимости – квартиры, дома или земельного участка. Он вступает в силу сразу же после регистрации. Переданное имущество считается собственностью другого человека и не может входить в наследственную массу дарителя после его смерти.

Исключение составляют случаи, когда дарственная составлена, но не зарегистрирована по каким-то причинам в регистрационной палате. Такой документ не имеет юридической силы.

Госпошлина на дарственную

Если в договоре дарения прописана передача собственности на недвижимость, например, на квартиру, то для полного завершения этой сделки потребуется уплатить две государственные пошлины:

- Регистрация дарственной в Регистрационной палате;

- Регистрация непосредственного перехода права владения квартирой.

Размеры этих пошлин определяются текущим законодательством и зависят от нескольких факторов:

- Физическое или юридическое лицо составляет договор;

- Близость родства одариваемого по отношению к дарителю.

Размер государственной пошлины на дарственную

В 2020 году при регистрации договора дарения необходимо в Регистрационную палату предоставить квитанцию об уплате госпошлины в размере:

- 2 000 рублей, если действующие лица соглашения являются физическими;

- 22 000 рублей, если действующие лица соглашения являются юридическими.

Цены на выдачу свидетельства о переходе права собственности на квартиру или другую недвижимость значительно ниже и составляют:

- 350 для человека;

- 1 000 рублей для организации.

Исключением является собственность, находящаяся в совместном владении. Так, например, если квартира принадлежит нескольким людям, одни из которых решает продать свою долю, то ему нужно обязательно заручиться письменным и нотариально заверенным согласием других собственников. При долевом дарении госпошлина будет составлять 200 рублей.

Подразумевается, что госпошлину будет платить одариваемый человек, однако фактически это не имеет значения.

Стоимость услуг нотариуса

Гражданский кодекс Российской Федерации предусматривает два способа составления дарственной – это самостоятельное написание договора или же его оформление с помощью нотариуса. Оба варианта являются полностью законными и имеют свои плюсы и минусы. В первом случае, естественно, есть один важный плюс – это отсутствие лишних расходов.

Однако оформление бумаг нотариусом и последующее заверение имеет также свои положительные стороны:

- Все документы будут составлены верно, поэтому не придётся подавать заявление в Регистрационную палату повторно и снова оплачивать госпошлину за регистрацию дарственной;

- Если в будущем кто-то попытается оспорить дарственную ввиду невменяемого состояния дарителя, то это будет невозможно, так как участие нотариуса подтверждает полную умственную дееспособность всех участников сделки.

Обязательно с помощью специалистов нотариальной конторы составляются договоры на дарение долей имущества, так как такие бумаги требуют соответствующих письменных согласий других собственников, заверенных у нотариуса.

Договор дарения долей собственности, не заверенный у нотариуса, не имеет юридической силы.

Естественно, что оформление бумаг и заверение договора нотариусом принесёт за собой и существенный минус – дополнительные траты на оплату услуг юриста и увеличение государственной пошлины.

В этом случае она будет составлять:

- Для близких родственников 0,2% от стоимости квартиры или её доли, но не более 50 000 рублей;

- Для остальных граждан этот процент будет зависеть от рыночной стоимости оговариваемого в договоре жилья:

- до 1 000 000 рублей – 0,4%;

- от 1 000 000 рублей и до 10 000 000 рублей – 0,2%;

- более 10 000 000 рублей – 0,1% и менее.

Это интересно: Договор дарения доли дома и земли

К близким родственникам относят супругов, родителей, детей, внуков, бабушек и дедушек, а также родных или официально признанных братьев и сестёр.

В любом случае текущим законодательством устанавливается порог минимальной и максимальной суммы государственной пошлины, которую необходимо уплатить при оформлении собственности на квартиру посредством дарственной. Прежде чем совершать оплату, нужно подробно ознакомиться с этими цифрами, так как при ошибке вернуть потраченные средства будет очень и очень сложно.

Дополнительные государственные пошлины

Повторно или дополнительно государственная пошлина взимается с людей, которым необходимо выдать утерянное свидетельство на право собственности. Сумма государственной пошлины в этом случае составляет 350 рублей для физических, 1000 рублей для юридических лиц и 200 рублей при долевом владении.

Госпошлина и земельный участок

Земельный участок отличается от непосредственной недвижимости, такой как квартира или дом. Оформление бумаг в этом случае имеет свои тонкости. Передача незастроенного участка совершается так же, как и передача прав собственности на любую недвижимость. Если же на оговариваемом участке есть зарегистрированные постройки (тот же дом), то на них все документы оформляются отдельно.

Государственная пошлина в этом случае вносится за следующие действия:

- Регистрация договора в Регистрационной палате;

- Изменение в реестре по земельному участку;

- Изменение в реестре по жилому дому.

Каждый из этих пунктов оплачивается отдельно.

Размер пошлины за земельный участок аналогичен сумме за жилую недвижимость:

- 350 рублей для физического лица;

- 1 000 рублей для организации или юридического лица.

Дарственная и НДФЛ

Во многих случаях люди ошибочно принимают НДФЛ за дополнительную государственную пошлину и считают его оплату обязательной. На самом же деле налогом на доход физического лица облагается только человек, не являющийся близким родственником дарителю. В этом случае он будет вынужден уплатить 13% от рыночной стоимости передаваемой ему недвижимости. Все близкие родственники дарителя освобождены от уплаты такого налога согласно Гражданскому и Налоговому кодексам Российской Федерации.

Почему нельзя оформить дарственную на квартиру

Перед тем как оплачивать государственную пошлину, стоит выяснить, имеете ли вы вообще право передать свою квартиру в собственность другого человека.

Это может быть невозможно в нескольких случаях:

- Рассматриваемая недвижимость не имеет кадастрового паспорта и не состоит на учёте в соответствующих органах;

- На квартиру наложен арест;

- Недвижимость является частью процедуры выплаты ипотеки. В этом случае подарить её можно только с согласия держателя залога (то есть банка);

- Даритель признан недееспособным. Дарственную не имеет права составлять даже его опекун;

- Собственником квартиры является ребёнок, не достигший 14-летнего возраста. До этого момента ни он, ни его опекуны не имеют права передавать недвижимость в дар.

При оплате государственной пошлины за любую услугу, предоставляемую нотариальной конторой или Регистрационной палатой, квитанцию ни в коем случае нельзя выбрасывать, так как её нужно будет предоставить по месту требования.

Более того, рекомендуется снять копию с этой квитанции и сохранить у себя на случай оспаривания дарственной. Даже такая мелочь может в корне изменить ход дела.

Кто оплачивает госпошлину?

Повсеместно обязанность выплаты госпошлины при сделках с дарением возлагается на правообладателя. Но случается на практике, когда по обоюдному решению сторон уплата суммы осуществляется дарителем. Этот факт фиксируется документально в бланке договора.

Бывает, что имущество предназначено в виде предмета дарения нескольким лицам, то оплата госпошлины выплачивается каждым в равных долях пропорционально количеству одаряемых, если иное не предусмотрено в бланке дарственной.

Установленная госпошлина за дарение земельного участка

За проведение госрегистрации договора дарения участка земли, если стороны – участники сделки являются физлицами, каждый из них уплачивает определенную сумму госпошлины в размере 500 руб. На сегодня эта оплата законодательным порядком увеличена вдвое и ее может полностью оплатить одна из сторон: либо даритель, либо одариваемый.

Позициями ст. 574 ГК РФ в современном законодательстве оговорено, что операции с землей приравниваются к любым другим правовым процедурам с недвижимым имуществом или дорогостоящими материальными ценностями. Чтобы Договор вступил в законную силу, его следует зарегистрировать в государственной службе, а эта процедура требует обязательного внесения определенной законом суммы на специальный банковский счет.

Подобный процесс проходит по одному и тому же алгоритму как в отношении отдельного участка, предназначенного для сельскохозяйственных работ, площади, отведенной под индивидуальное домовладение, так и надела в садовом товариществе или дачном поселке.

Регистрация договора дарения через нотариуса: стоимость пошлины

Регистрация договора по сделкам дарения может осуществляться помощью нотариальных контор. Это не является обязательным условием, а скорее необходимостью, особенно при наличии рисков, что сделка может быть оспорена третьей стороной.

Услуги нотариуса по оформлению дарственной платные. За них также требуется выплатить госпошлину. Стоимость в данном случае не является строго фиксированной суммой, а рассчитывается по процентной ставке. Размер ставки составляет 0,5 % от стоимости имущества и имеет максимальные и минимальные пределы: 20000 и 300 рублей соответственно.

Чтобы узнать реальную стоимость объекта дарения нужно обратиться в БТИ, либо к оценщику, действующему на независимой основе.

В независимости от уплаты госпошлины также подлежат оплате и услуги по работе нотариуса.

Регистрация подаренного имущества нотариусом является более надежным, но дорогостоящим способом. Поэтому к нему довольно редко прибегают, предпочитая экономить и использовать в данных сделках грамотно составленный договор дарения, предусматривающий различные спорные ситуации в будущем.

Кто платит госпошлину за договор дарения в 2020 году

Отвечая на вопрос о том, кто платит госпошлину за договор дарения недвижимого и движимого имущества, стоит ещё раз отметить, что так как в результате заключения рассматриваемой сделки, даритель добровольно соглашается увеличить имущество одаряемого ценой уменьшения собственного, а последний – не оплачивает ему дар деньгами или услугами, логично, что обязанность уплаты государственной пошлины ложиться именно на него.

Налогообложение сделки

Многие посетители сайта «Юридическая скорая» путают 2 совершенно разных, но смежных при заключении дарственной понятия – налог и госпошлину. Размер налога сегодня составляет по-прежнему 13% от общей рыночной стоимости объекта дарения, который был указан сторонами в договоре и от его уплаты освобождаются стороны, входящие в категорию близких родственников, к которым закон причисляет:

- Детей;

- супругов;

- сестёр;

- братьев;

- дедушек;

- бабушек,

- родителей (как родных, так и приёмных);

- внуков.

Остальные родственники (например, дяди и тёти) считаются дальними и сделки с ними подлежат налогообложению.

ЭТО НУЖНО ЗНАТЬ КАЖДОМУ:

Письменная форма договора дарения — правила и ошибки, ведущие к ничтожности соглашения

Способы осуществления оплаты

Реквизиты позволяющие оплатить государственную пошлину, находятся в свободном доступе на официальном сайте Росреестра.

Оплата госпошлины при оформлении сделок с дарением осуществляется следующими способами:

- С помощью отделений Сбербанка. Преимуществом такого способа является, то, что там представлены реквизиты необходимые для оплаты, а также есть примеры заполнения бланков по оплате.

- В отделениях Российской почты, также имеются образцы и реквизиты.

- Когда средством осуществления оплаты госпошлины избирается платежный терминал, то критерием выбора должна стать его способность выдавать квитанции.

Это необходимо уточнить перед совершением платежа, а также подготовить предусмотрительно записанные из сайта Росреестра реквизитов для оплаты.

- У многих крупных банков, в том числе у Сбербанка (Сбербанк онлайн) имеется система интернет-сервисов. Преимущество таких сервисов: оперативность, возможность произвести оплату на месте, не выходя из дома.

- Денежный перевод с помощью банковской карты.

При оплате платежным терминалом, а также способом перевода денежных средств посредством банковской карты необходимо будет уплатить комиссию за проведенную операцию.

- Единый портал услуг также совершить платеж, а при оплате распечатать квитанцию. Для этого нужно последовательно сделать следующее:

- уточнить техническую возможность проведения операции в проживаемом регионе;

- произвести регистрацию на портале;

- открыть вкладку «платежи»;

- избрать оплату бюджетных платежей и пошлин;

- указать наименование учреждения получателя.

Оплата госпошлины при регистрации в МФЦ

Под многофункциональным центром (МФЦ) понимается механизм, позволяющий эффективно осуществлять взаимодействие государственных органов и исполнительной и власти и граждан.

Недостатком здесь являются очереди, и чтобы их избежать необходимо заранее, предварительно зарегистрировавшись на портале государственных услуг.

В самом МФЦ перед подачей документов на регистрацию договора дарения и можно оплатить госпошлину с помощью платежных терминалов размещенных там же.

За платеж будет взиматься комиссия в пределах 10%. Реквизиты для оплаты госпошлины должны размещаться на информационном табло, также можно получить консультацию касательного данного вопроса у сотрудника, занимающегося приемом документов на регистрацию.

Инструкция: На экране платежного терминала нужно нажать иконку «Государственные платежи МФЦ». Выбрать «Росреестр», а следом нажать на «Государственная пошлина за государственную регистрацию», и ввести необходимую для уплаты госпошлины сумму. После вписать фамилию, имя, отчество и адрес одаряемого. Далее нажать на значок «Оплатить».

Платежный терминал не выдает сдачу в натуральном виде, не использует при приеме денег монеты и принимает не все купюры.

Размер подаваемой в терминал суммы должен быть рассчитан с установленной комиссией. Сдача может быть получена в электронном виде и быть засчитана, например, как оплата за телефон.

Недействительная сделка и штрафы

Недобросовестным гражданам при оформлении договора дарения, маскирующего другую сделку – стоит приготовиться уплатить и государственную пошлину за признание дарственной в суде недействительной. Это же касается и тех лиц, которые не учли все установленные законом правила при составлении акта или же не включении в него определённых неочевидных условий.

А потому, мы рекомендуем Вам задать бесплатный вопрос нашим опытным юристам и узнать обо всех тонкостях и «подводных камнях» конкретно Вашей ситуации за 5 минут! Не рискуйте своим будущим и благополучием близких Вам людей!

ЭТО НУЖНО ЗНАТЬ КАЖДОМУ:

Договор пожертвования бюджетному учреждению в 2020 году — актуальный образец, ошибки, правила

На основании решения суда о недействительности договора дарения, согласно пункту 1.1 333.19 статьи Налогового кодекса Российской Федерации, нужно будет уплатить:

- в случае признания договора недействительным и признания иска менее 20 000 российских рублей – размер государственной пошлины составить примерно 400 рублей;

- при подаче иска в суд на сумму меньше чем 100 000 российских рублей, сумма госпошлины составит 800 рублей и 3% от общей суммы сделки;

- при признании дарственной недействительной с суммой меньше 200 000 российских рублей – нужно будет уплатить 3 200 российских рублей и2% от суммы, указанной в договоре в качестве дара;

- если судом было признано недействительным соглашение на дарение суммы менее 1 000 000 российских рублей – придётся уплатить в качестве госпошлины 5 200 российских рублей и 1% от общей суммы сделки;

- в случае расторжения дарственной, составленной на сумму, превышающую 1 000 000 российских рублей – госпошлина составит 13 200 российских рублей и 0,5% от общей суммы сделки, но не больше 60 000 рублей.

Важно: При оспаривании дарственной на квартиру – государственная пошлина высчитывается по аналогичному принципу после экспертной оценки рыночной стоимости подаренной недвижимости!

Подробнее об оспаривании сделки можно узнать из этого экспертного видео:

Вместо послесловия

Как видите, госпошлина за договор дарения 2020 между родственниками и посторонними лицами является обязательным условиям в большинстве случаев проведения отчуждения имущества рассматриваемым способом. Учитывая сложность оформления и множество нюансов – рекомендуем оформлять дарственную через нотариуса, перед этим получив бесплатную консультацию на нашем сайте!

Предыдущая

ДарственнаяДоговор дарения у нотариуса — стоимость в 2020 году

Следующая

ДарственнаяГосударственная регистрация договора дарения в Росреестре