Общие данные о налогообложении имущества

На данный момент граждане РФ уплачивают такие типы налогов на гараж, как:

- Имущественный. Взнос уплачивает любое лицо, которое имеет в собственности гараж и данный факт, должен быть, оформлен документально, то есть недвижимость поставлена на учет в Росреестре.

- Земельный. Такое строение, как гараж неотъемлемо от участка земли под ним, то есть его собственнику придется вносить и земельный налог. Это осуществляется при условии: оформленного права владения, бессрочного использования, наследуемого пожизненного владения. Когда участок в безвозмездном пользовании или находится в аренде, то производить платеж налога не нужно, в случае аренды оплачивается арендная плата.

- Подоходный. Он вносится в бюджет посредством НДФЛ в случае продажи, передачи в дар, наследования. Ставка налогообложения 13%.

Уведомление про оплату налога приходит в отведенные законом сроки. В документе указана сумма, что подлежит внесению в бюджет, есть квитанция, по которой следует оплачивать. Обращаться нужно в налоговый орган по месту регистрации собственности.

Важно! Платеж за гараж относится к региональным, то есть идет в бюджет по месту нахождения недвижимости. В среднем по стране она не превышает 1,5%.

Льготы пенсионерам по налогам в 2020 году

Согласно ст. 220 НК РФ, пенсионеры могут воспользоваться вычетом при покупке квартиры, дома или земельного участка. Компенсация может быть оформлена за три предшествующих налоговых периода. Не работающий пенсионер имеет право на вычет, если ушел на пенсию не ранее, чем за 3 года до года, в котором возникло право на льготу.

По оценкам аналитиков в 2020 году размер имущественного налога вырастет на 18%. Повышение продолжится до 2020 года. Расчет налога будет производиться на базе кадастровой стоимости. Согласно закону, лимит на площадь квартиры или дома пенсионера не установлен.

16 Апр 2020 stopurist 1248

Поделитесь записью

- Похожие записи

- Компенсация за коммунальные услуги инвалидам 2 группы в 2020 году

- Какие льготы имеет инвалид 2 группы в 2020 году в татарстане

- Как оплатить налог на транспорт через госуслуги

- Нужно ли платить налог при продаже квартиры и покупке новой

Платит или нет пенсионер налог за гараж?

До 2020 года в ФЗ было установлено, что лица пенсионного возраста налог на гараж не оплачивают. Теперь ситуация несколько иная – они имеют право выбрать один вид таких объектов недвижимого имущества как гараж, комната или квартира, дом чтобы не вносить за них налоговые платежи. То есть, имея в собственности несколько квартир или домов, придется выбирать по одному объекту — 1 дом и 1 квартира, за которые не требуется платить. Причем касается это только имущества: владея гаражом нельзя выбирать между внесением налога на землю и собственно сам гараж.

Важно! Региональная власть имеет полномочия для освобождения пенсионеров или других категорий граждан от уплаты земельного налога. Но учитывая, что все взносы идут на наполнение местного бюджета, такой шаг очень маловероятен.

За льготой следует обращаться в налоговую инспекцию по месту нахождения объекта с соответствующим заявлением, паспортом или пенсионным свидетельством.

Налог на гараж для пенсионеров

В рамках российского законодательства пенсионеры имеют право на особые льготы и частично освобождаются от налоговых отчислений за официальное владение имущественными объектами. Ограничения действуют, если у пенсионера имеется два гаража — за второй потребуется обязательно заплатить установленные ФНС налоговые сборы. За земельный участок, на котором находится гараж, налог также потребуется заплатить.

Если гаражное строение находится в долевой собственности и одна из частей бокса находится во владении другого человека, обязательства по налоговым отчислениям будут распространяться только на него, пенсионер будет освобождён от уплаты сборов за собственную долю.

На земельный участок даже в долевом владении льгота не распространяется, поэтому за неё придётся заплатить стандартные отчисления государству. Данный вопрос решается региональными властями, поэтому для каждой отдельной области могут существовать индивидуальные поправки.

Для предоставления льготы гражданам, находящимся на пенсионном обеспечении, потребуется доказать право на освобождение от налогового вычета по гаражу. Для этого необходимо обратиться с личным паспортом в территориальное отделение налоговой инспекции и написать специальное заявление в установленной форме об освобождении от налога на гараж. Необходимо дополнительно предоставить копию пенсионного свидетельства, а также документ, свидетельствующий о праве собственности на гаражное имущество.

Ставки налога для пенсионеров

Стандартно налог будет состоять из двух платежей: имущественного и земельного. Ставки у них разные.

Имущественный

Он оплачивается на гараж любого типа: капитальный или металлический. Главное условие – это наличие права собственности, что говорит об обязанности вносить налоговый платеж. База налогообложения – кадастровая стоимость. Ее рассчитывает оценщик, а показатель можно найти на сайте Росреестра.

Важно! Уточнить данную сумму можно, заказав выписку из ЕГРН.

В некоторых регионах стоимость для налога рассчитывается из инвентаризационной стоимости переданной в налоговые БТИ умноженной на коэффициент-дефлятор ежегодно устанавливается Минэкономразвития РФ. Ставки устанавливаются муниципальными органами власти и могут повышаться при увеличении стоимости, например:

- Когда цена гаража после умножения на дефлятор составит более 300 тыс. рублей. Повышение происходит на 0,1%.

- В случае, если стоимость после умножения варьируется от 300 до 500 тыс., расчет умножается на 0,1-0,3%.

- При итоговой стоимости свыше 500 тыс. рублей, результат увеличивается еще на 0,3-2%.

Уточнить размер их можно на официальном сайте региональной администрации.

Налог на земельный участок

Вносить плату за землю, на которой стоит гараж также нужно. Но тут есть некоторые особенности. Так, если он находится в ГСК, но земля конкретным владельцем не оформлена, то процедура будет иной. Общий налог на землю под кооператив приходит в бухгалтерию ГСК, далее, идет разделение между членами кооператива.

Важно! Если ГСК оформлено на сообщество инвалидов, то пенсионер (без инвалидности) не обязан платить налог, так как арендатором является организация, которая не имеет обязательства платить налог.

Если гараж индивидуальный или в ГСК, но земля оформлена в собственность, то налог на нее платить нужно. Платежку формируют 2 фактора:

- Кадастровая стоимость участка земли.

- Налоговая ставка в регионе нахождения. Ее также устанавливают органы власти.

Платить за земельный участок нужно с момента начала строительства объекта или с даты регистрации прав собственности.

Что такое налог на землю под гаражом

Все без исключения собственники имеют обязательства по выплате налогового сбора на земельный участок, расположенный под гаражом. Существует несколько основных вариантов оплаты такого сбора.

Если имущественный объект включен в кооператив и на него были ранее оформлены права собственности, но на землю нет, то налог выплачивается самим кооперативным объединением, где каждый конкретный собственник будет вносить определенную сумму.

При оформлении участка в официальную собственность квитанция будет предоставляться владельцам только один раз в календарный год. В ситуациях, когда кооператив в силу определенных причин не оплачивает налог, владелец гаражного бокса также не должен его платить.

Размер соответствующего сбора может зависеть от следующих основных факторов:

- от налоговой ставки конкретного региона;

- от места фактического расположения гаража;

- от стоимости земельного участка по кадастру.

Выплачивать сбор нужно с того времени, когда начинается фактическое использование земли по назначению. Платить придется в любом случае, даже если гараж еще не был построен. При возникновении дополнительных вопросов заинтересованные лица могут обратиться за бесплатной консультацией к компетентным сотрудникам регистрационного центра.

Как продать приватизированный гараж — сначала необходимо определиться со стоимостью гаража и правильно оформить договор. Как заключить простой договор аренды гаража — читайте в этой публикации.

Из чего состоит

Многие граждане считают гаражные боксы достаточно примитивными строениям, однако на самом деле они представляют собой комплексные объекты, состоящие из сложных конструктивных элементов и земельного участка под ними.

Законодательство устанавливает обязательность выплаты налоговых сборов. Фактически – это два отдельных платежа. Первый выплачивается за объект недвижимости, а второй за саму землю.

Гараж является полноценной нежилой недвижимостью. Налоговая ставка в 2020 году определяется уполномоченными представительствами местных органов самоуправления.

Начисление сбора производится с момента фактической регистрации имущественных прав в территориальном регистрационном органе и зависит напрямую от стоимость самого объекта. В данном случае актуальна прогрессирующая система – чем дороже гараж, тем выше налог.

Оценочные мероприятия производятся специалистами, однако эти процессы могут привести к неким погрешностям. В этой ситуации можно обратиться с оформленным заявлением, содержащим в себе требование о перерасчете стоимости кадастра.

Что касается суммы налогового сбора на земельный участок, то он напрямую зависит от кадастровой оценки земли, а также от налоговой ставки в регионе. Последняя в среднем по Российской Федерации составляет около 1,5%.

Сумма выплат также отличается от типа собственности. Если земельный участок находится во владении гражданина, то квитанция о выплатах будет предоставляться территориальной налоговой службой.

Однако, если земля находится в собственности ГСК, в котором состоит владелец, то платежный документ будет общим для всего кооператива. Уполномоченные бухгалтеры объединения в самостоятельном порядке впишут нужную сумму в квитанцию.

Собственник гаражного бокса может быть при определенных обстоятельствах освобожден от совершения выплат. Это актуально для тех случаев, когда конкретный кооператив не попадает под налогообложение.

В ситуациях, когда происходит передача гаражей в пользу других лиц по арендным соглашениям, налог нужно оплачивать и на прибыль, получаемую по установленным выплатам. Ставка подоходного налога по состоянию на 2020 год составляет 13%.

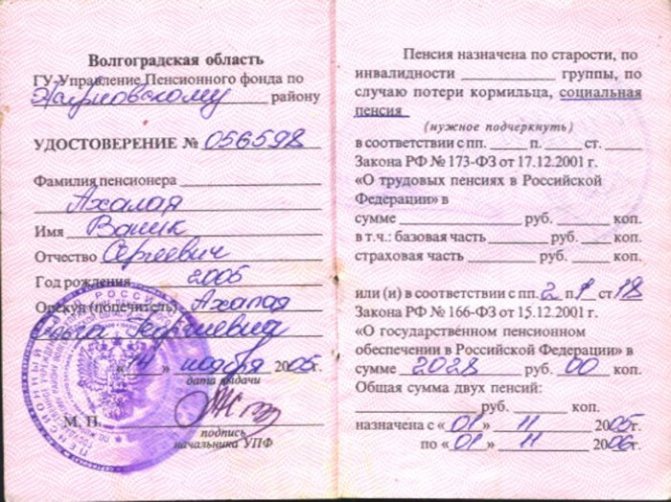

Образец пенсионного удостоверения

Процедура оплаты и подачи декларации

Подача декларации осуществляется до 30 апреля того года, который следует за получением продавцом дохода от соответствующих сделок. Например, если гараж был продан в октябре 2020 года, то декларация должна быть передана в территориальный налоговый орган до 30 апреля 2020 года.

Подача производится в инстанцию, располагающуюся по месту постоянной регистрации гражданина. Возможность налогового вычета подтверждается в каждом конкретном случае с помощью прикрепления к декларации всех необходимых в данной ситуации документов.

Не рекомендуется совершать мошеннические действия по отношению к налоговым инспекторам путем указания в соглашении суммы меньше, чем 250 000 рублей, что позволяет избавиться от обязательств по составлению рассматриваемого документа по факту получения прибыли. Уполномоченные сотрудники налоговых органов занимаются тщательной проверкой поступающей информации.

Декларация об объекте недвижимого имущества

Каждое отделение ФНС имеет расширенный доступ к определенному набору сведений. Которые хранятся в реестре государственного кадастра. Именно поэтому с легкостью может быть определена действительная стоимость имущественного объекта. Если цена будет больше той, по которой гаражный бокс был реализован, то к сторонам совершенной сделки будут предъявлены претензии и вопросы.

В ближайшее время ФНС РФ планирует совершать начисления налоговых сборов на сумму, равную разнице кадастровой стоимости к цене, по которой был продан гараж.

Когда платить не нужно вовсе

Пенсионер может быть полностью освобожден от имущественного и земельного налога, если он:

- Герой СССР или России.

- Инвалид I или II группы или детства.

- Участники войн, боевых действий, партизаны, ветераны боевых действий.

- Ликвидаторы аварии на ЧАЭС.

- Военнослужащие, отслужившие 20 и больше лет.

- Воины-интернационалисты.

- Больные лучевой болезнью.

- Некоторые другие категории, определенные как льготники местными органами власти.

Если гараж продать

Иногда такое бремя, как оплата налога для пенсионера непосильна, и он решает продать гараж. Закономерно возникает вопрос, уплачивается ли налог с продажи подобного имущества. Ответ зависит от нескольких факторов:

- Период нахождения гаража в собственности. Если срок превышает 5 лет, то уплачивать НДФЛ с продажи не нужно. При этом форму 3 НДФЛ подавать все равно необходимо. В противном случае могут последовать штрафные санкции. Если период владения меньше, то пенсионер может воспользоваться налоговым вычетом. Это возврат 13% от суммы 250 тыс. рублей.

- Цена продажи недвижимости. Если стоимость продажи гаража меньше 250 тыс. рублей, то налог платить не нужно, независимо от периода владения недвижимым имуществом.

- Если гараж сдается в аренду, то такие доходы необходимо декларировать и уплачивать из них 13% налога.