Кому налоговый вычет не будет предоставлен?

Гражданин Российской Федерации не может претендовать на получение налогового вычета в следующих случаях:

- не производит уплату налога на доходы физических лиц;

- индивидуальный предприниматель ведёт свою деятельность на особом режиме налогообложения, освобождающем от уплаты НДФЛ (касается части доходов, полученных в ходе ведения данного вида деятельности).

Пример:

Гражданин Беляков Б.Б. имеет неофициальный доход – уплата НДФЛ, соответственно, не производится. В 2020 году Беляков Б.Б. прошёл курс платного лечения. В 2020 году и далее на предоставление налогового вычета Беляков Б.Б. претендовать не может, а даже и будет претендовать, то налоговыми органами в налоговом вычете будет отказано.

Варианты получения налогового вычета

Сейчас выплаты производится двумя методами:

- Через работодателя. Предприятию, на котором работает гражданин, имеющий право на получение вычета, направляется уведомление с налоговой о необходимости провести пересчет размера налогов, удерживаемых с дохода физического лица. В дальнейшем часть налога на уплату НДФЛ предприятие не перечисляет в пользу фискального органа, а выдает своему работнику вместе с заработной платой по установленному графику (1 – 2 раза в месяц, допускается и с авансом).

- На банковский счет. Этот вариант используется гражданами, которые самостоятельно подают декларацию в налоговую (то есть, не имеют трудового договора с работодателем и работают сами на себя). Средства в таком случае частями будут зачисляться на открытый банковский счет в следующем за подотчетным годом.

Но даже если гражданин имеет трудовой договор, то он также может требовать перечисление вычета на банковский счет. Работодатель при этом будет уплачивать налоги по установленной ставке вместе с НДФЛ. Единственный нюанс, который следует учесть: при получении выплат на банковский счет могут возникать задержки, что уже больше зависит именно от банка, а также рабочего графика ФНС. Поэтому через работодателя будет удобней: гражданин точно будет знать, когда он получит очередную часть предусмотренного вычета.

Размер налогового вычета, на который может претендовать гражданин

Какой налоговый вычет можно оформить через госуслуги?

Посредством Портала Госуслуг возможно оформить любой налоговый вычет:

| Вид налогового вычета | Разъяснение | Нормативный акт |

| Имущественный | В случае покупки квартиры, комнаты, дома, доли недвижимого имущества супругами – недвижимость автоматически считается общей долевой собственностью. Для получения налогового вычета лишь одним из супругов необходимо предоставить в налоговые органы заявление, утверждённое Письмом ФНС России от 22.11.2012 № ЕД-4-3/[email protected], в котором будет указано совместное решение супругов о распределении налогового вычета. Размер вычета по расходам не более 2000000 рублей на человека. | ст.220 НК РФ |

| Социальный | Расходы на обучение: · собственное обучение; · обучение детей в возрасте до 24 лет (очная форма); · обучение настоящих и бывших опекаемых в возрасте до 24 лет (очная форма); Размер вычета по расходам на обучение детей не более 50000 рублей в год. · обучение родного брата или сестры (очная форма). Расходы на лечение: · собственное лечение; · лечение супругов, родителей, детей в возрасте до 18 лет; · лекарственные препараты, назначенные лечащим врачом самому налогоплательщику, супругам, родителям, детям в возрасте до 18 лет; · страховые взносы по договорам добровольного страхования самого налогоплательщика супругов, родителей, детей в возрасте до 18 лет. Размер вычета по расходам на собственное обучение, обучение брата или сестры, в совокупности с другими расходами, подлежащими налоговому вычету, – 120000 рублей Данное ограничение не распространяется на предоставление дорогостоящих медицинских услуг. | ст.219 НК РФ |

| Стандартный | Налоговый вычет предоставляется ежемесячно родителям, супругам родителей и усыновителям: · 1400 рублей – на первого ребёнка; · 1400 рублей – на второго ребёнка; · 3000 рублей – на третьего и последующих детей; · 12000 рублей – на ребёнка-инвалида в возрасте до 18 лет и на студента (ординатора, интерна, аспиранта) дневной формы обучения в возрасте до 24 лет (инвалидность I или II группы). Налоговый вычет предоставляется ежемесячно опекунам, попечителям, приёмному родителю, супругу / супруге приёмного родителя: · 1400 рублей – на первого ребёнка; · 1400 рублей – на второго ребёнка; · 3000 рублей – на третьего и последующих детей; · 6000 рублей – на ребёнка-инвалида в возрасте до 18 лет и на студента (ординатора, интерна, аспиранта) дневной формы обучения в возрасте до 24 лет (инвалидность I или II группы). Налоговый вычет предоставляется в двойном размере единственному родителю, опекуну, усыновителю. Налоговый вычет одному из супругов может быть предоставлен в двойном размере при условии, что второй супруг написал заявление об отказе от получения причитающегося ему по законодательству налогового вычета. Налоговый вычет действует до тех пор, пока годовой доход налогоплательщика не превысит сумму 350000 рублей. | ст.218 НК РФ |

Преимущества подачи заявления на возврат подоходного налога через Госуслуги

Сервис — выполняющий много полезных функций

Портал Госуслуги – это электронный сервис взаимодействия гражданина с государственными органами, у него есть ряд неоспоримых преимуществ:

- Экономия времени – не нужно выходить из дома, простаивать в очереди, чтобы подать заявление на возврат.

- Электронный сервис даст подсказки по правильному заполнению заявки.

- В случае ошибки или ввода неверных данных, можно сразу же исправить написанный текст.

В чём преимущества оформления налогового вычета через госуслуги?

Благодаря порталу Государственных услуг Российской Федерации https://www.gosuslugi.ru предоставление документов ИФНС значительно оптимизирует временные и финансовые затраты налогоплательщика:

- заполнить документы возможно самостоятельно – не требуется помощь специалиста, которую придётся оплатить;

- для формирования и предоставления документов нужен лишь компьютер с доступом в Интернет, что позволяет экономить время на посещении налоговых органов и экономить денежные средства, необходимые для поездки в ИФНС (особенно это касается отдалённых районов).

Как оформить налоговый вычет через госуслуги?

Для того, чтобы оформить налоговый вычет через госуслуги необходимо:

| № п/п | Этапы | Пояснение |

| 1 | Посещение сайта госуслуг | https://www.gosuslugi.ru |

| 2 | Регистрация или авторизация на портале | Регистрация: 1. Заполнить регистрационную форму, пароль. 2. Подтвердить личные данные – создать Стандартную учётную запись, предоставив данные документа, удостоверяющего личность и СНИЛС. 3. Подтвердить личность – создать Подтверждённую учётную запись. Для этого необходимо выбрать один из предложенных вариантов: · посетить Центр обслуживания; · получить код подтверждения личности почтовым отправлением; · воспользоваться Усиленной квалифицированной электронной подписью или Универсальной электронной картой (УЭК). В случае, если пользователь решил пройти регистрацию в Центре обслуживания – будет сразу создана Подтверждённая учётная запись. |

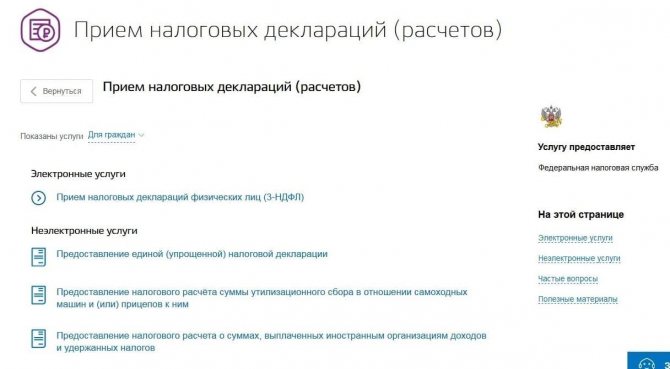

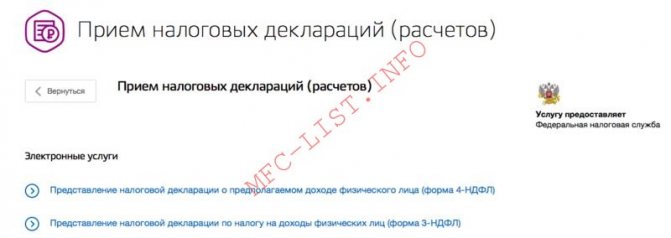

| 3 | В Каталоге услуг выбрать раздел «Налоги и финансы» | В данном разделе выбрать подраздел «Приём налоговых деклараций (расчетов)», где необходимо выбрать электронную . |

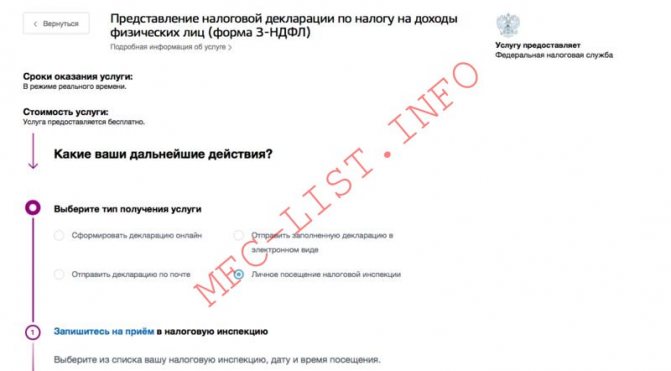

| 4 | Выбрать тип получения услуги | Выбрать |

| 5 | Заполнение 3-НДФЛ | Заполнить в электронном виде налоговую декларацию 3-НДФЛ |

| 6 | Отправить в налоговый орган налоговую декларацию | Необходимо отметить, что налоговую декларацию необходимо заверить Усиленной неквалифицированной электронной подписью, за получение которой придётся обратиться в один из удостоверяющих центров, перечень которых представлен: · на сайте Портала уполномоченного федерального органа в области использования электронной подписи (https://e-trust.gosuslugi.ru/); · на сайте Минкомсвязи России (https://minsvyaz.ru/ru/activity/govservices/certification_authority/) |

| 7 | Дождаться информации о том, что налоговая декларация подана | Статус обращения можно отслеживать в Личном кабинете и получая уведомление по электронной почте. |

Оформляем вычет через «Госуслуги»

Получение вычетов по налогу на доходы физических лиц регламентируется статьями 218-221 НК РФ. Право на них возникает у каждого официально работающего гражданина, который в текущем году осуществил соответствующие затраты (на лечение, обучение, покупку недвижимости и т. п.).

Оформить налоговый вычет на Госуслугах получится за 2020, 2020 и 2019 годы. Для осуществления процедуры вам необходима электронная подпись.

Начинать необходимо с подачи декларации 3-НДФЛ:

Шаг 1. На вкладке «Органы власти» выбираем «ФНС России».

Шаг 2. Переходим по ссылке «Прием налоговых деклараций (расчетов)».

Шаг 3. Нажимаем на «Прием налоговых деклараций физических лиц (3-НДФЛ)» и в открывшемся окне — на кнопку «Получить услугу».

Шаг 4. Находим кнопку «Заполнить новую декларацию» в нижней части страницы, а при ее нажатии выбираем интересующий год.

Шаг 5. Все ваши данные подгрузятся из системы идентификации автоматически.

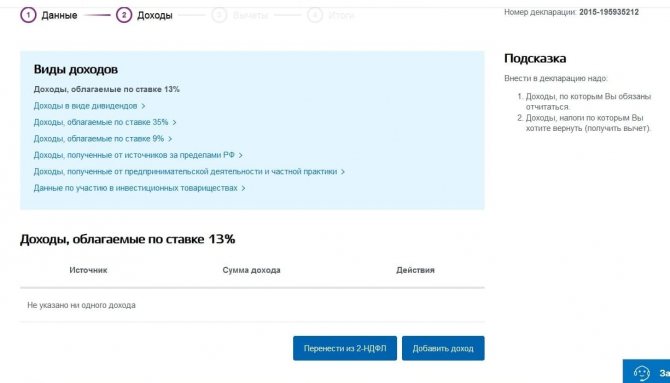

Шаг 6. Нажимаем кнопку «Далее» и попадаем на вкладку «Доходы». Их добавляем вручную или подгружаем из электронной справки 2-НДФЛ автоматически. Второй вариант удобнее и доступен для всех.

Шаг 7. В открывшемся окне проставляем галочки возле источников доходов и нажимаем «ОК».

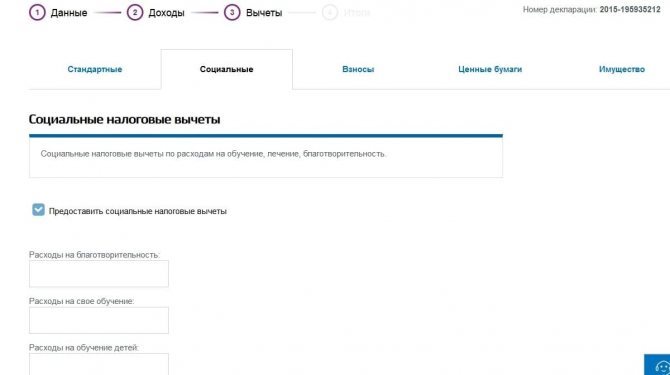

Шаг 8. После очередного нажатия кнопки «Далее» попадаем на страницу выбора основания возврата части уплаченного налога. На вкладке «Имущество» разъясняется, каким образом предлагают Госуслуги налоговый вычет за жилье оформить. Относительно лечения и обучения — на вкладке «Социальные», остальные варианты сформулированы более очевидно.

Шаг 9. Ставим галочку на той вкладке, которая нас интересует.

Шаг 10. Заносим суммы расходов с соответствующие графы.

ВАЖНО! На сайте периодически всплывают подсказки, как оформить налоговый вычет через Госуслуги правильно: обращайте на них внимание, они помогут не совершить ошибок в заполнении декларации.

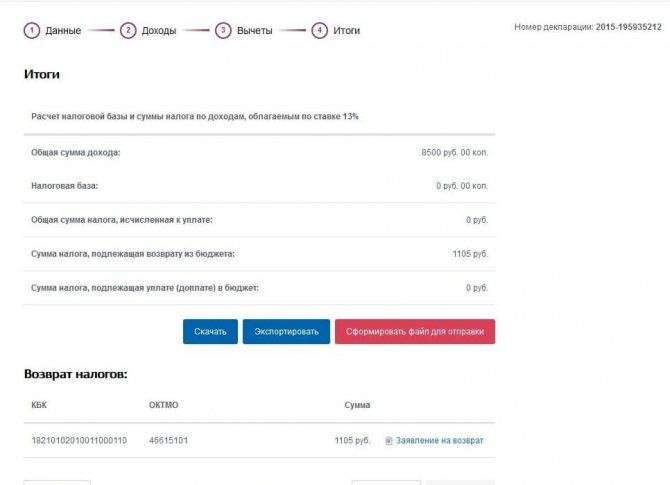

В итоговом окне появится все, что нам нужно: расчет суммы, подлежащей возврату, файл декларации для распечатки и электронный файл для передачи в ФНС. Ниже вы увидите и заявление на возврат.

Сколько времени ждать предоставления налогового вычета?

В соответствии со ст.88 НК РФ установлены следующие сроки:

- 90 дней – проверка документов;

- 10 дней – налогоплательщик получает уведомление от налоговых органов о принятом решении;

- 30 дней – перечисление денежных средств на счёт налогоплательщика.

Причём важно отметить, что установленные сроки являются одинаковыми как для лиц, предоставивших документы лично путём посещения ИФНС, так и для лиц, оформляющих налоговый вычет через госуслуги.

Например:

01 сентября 2020 г. были представлены документы в налоговые органы на получение налогового вычета.

В срок до 29 ноября 2020 г. документы должны быть проверены, решение принято. В срок до 09 декабря 2020 г. налогоплательщик получит уведомление от налоговых органов о принятом решении. В случае положительного решения – в срок до 08 января 2020 г. будет произведено перечисление денежных средств на счёт налогоплательщика.

Почему могут отказать в получении налогового вычета?

Налоговые органы не всегда принимают положительные решения в отношении предоставления налоговых вычетов.

Отказы в предоставлении налогового вычета могут быть обусловлены рядом причин:

- предоставлен не весь пакет документов;

- документы предоставлены в ФНС не по месту регистрации налогоплательщика;

- в документах допущены ошибки;

- предоставлены документы на оплату лечения лиц, не относящихся к категории родственников, указанных в законодательстве.

Вопросы и ответы

- Я хочу подать документы для получения налогового вычета через госуслуги, но у меня нет электронной подписи. Могу ли я сделать это без подписи?

Ответ: К сожалению, без заверения налоговой декларации Усиленной неквалифицированной электронной подписью документ не может быть отправлен в налоговую инспекцию, в связи с чем Вам придётся позаботиться о получении УНЭП, либо воспользоваться иным способом предоставления документов в ИФНС.

- Могу ли я на сайте госуслуг просто заполнить декларацию 3-НДФЛ, не отправляя её?

Ответ: Нет, на сайте госуслуг такой услугой Вы воспользоваться не сможете, но на сайте Федеральной налоговой службы (https://www.nalog.ru) есть ресурс (https://www.nalog.ru/rn77/program//5961249/), позволяющий сформировать декларацию по налогу на доходы физических лиц (3-НДФЛ).

Как подать заявление на возврат налогового вычета через Госуслуги

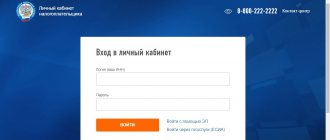

Шаг 1. Необходимо иметь подтвержденную учетную запись ЕСИА (третий уровень), с ее помощью авторизоваться в личном кабине сайта Госуслуг.

Шаг 3. Далее выбираем онлайн формирование декларации, если Вы впервые подаете 3-НДФЛ укажите заполнить новую декларацию, при повторном пользовании услугой нажмите продолжить внесение сведений в уже существующую форму.

Находясь в налоговой инспекции необходимо заполнить заявление, подтверждающие право налогоплательщика на возврат имущественных налоговых вычетов, бланк образец можно скачать заранее.

Более детальную информацию и порядок действий, можно получить на официальном сайте ФНС: